本記事は、宇根 尚秀氏の著書『最後に勝つ投資術』(ダイヤモンド社)の中から一部を抜粋・編集しています。

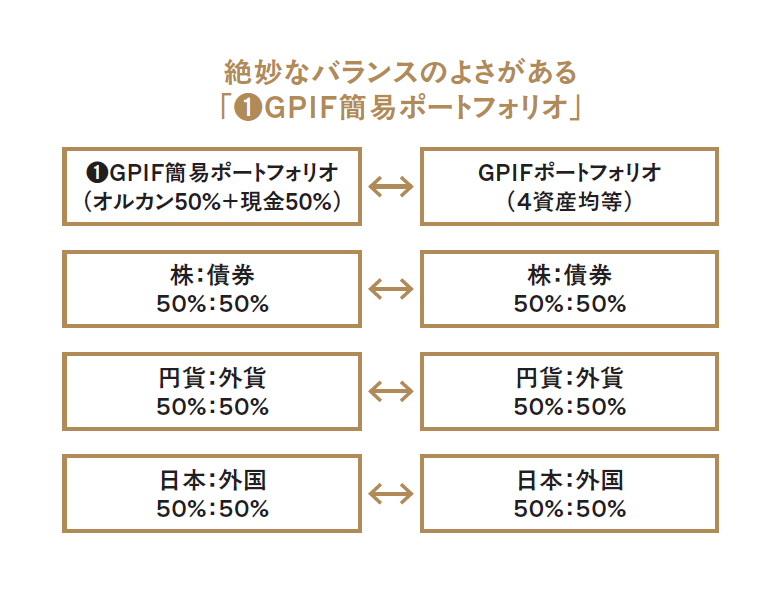

GPIF完全トレース4資産均等投資を実践する

「GPIF簡易ポートフォリオ」にもう少し手を加えたいのであれば、「② GPIF完全トレースポートフォリオ」がおすすめです。

投資の分野では、「どの株やファンドを買うか」よりも、「どの資産クラスに投資するか」が重要だといわれます。つまり、そもそも株に投資をするか、債券に投資をするかといった、大きな枠組みから考えることが重要だということです。

多くの場合、資産クラスの配分法が投資成果の大半を左右します。そのため、まずはGPIFと同じ4種類の資産クラスに均等投資するのをベースとします。

4資産均等型を実践する方法としては、三菱UFJアセットマネジメントの投資信託「eMAXIS バランス(4資産均等型)」が業界内でも有力です。この投資信託を買うだけで、簡単にGPIFのポートフォリオをまねすることができます。

4資産均等型を実践するには、この投資信託だけで十分だと思われますが、この商品は超人気というわけではありません。信託報酬などのコストがやや高いことから、投資家の満足度が低い可能性があります。

ちなみにオルカンの信託報酬が年率で税込0.05775%以内なのに対し、「eMAXISバランス(4資産均等型)」は同0.55%以内(いずれも2025年7月18日現在)と、10倍近く高いです。

この点が気になるのであれば、自分で4資産均等投資をするのも一手です。

つまり、日本株式・外国株式・日本債券・外国債券と4種の資産に該当するETFや投資信託を買うことでコストを抑えつつ、GPIFと同様の4資産均等投資のポートフォリオをつくるのです。

基本的なアプローチとしては、株式と債券の比率を半々、円貨と外貨の比率を半々、日本と外国の比率を半々とするGPIFのアロケーション(資産配分)をまねします。

実際に投資するには、外国のETFを取り入れることで投資の自由度は大きく向上します。

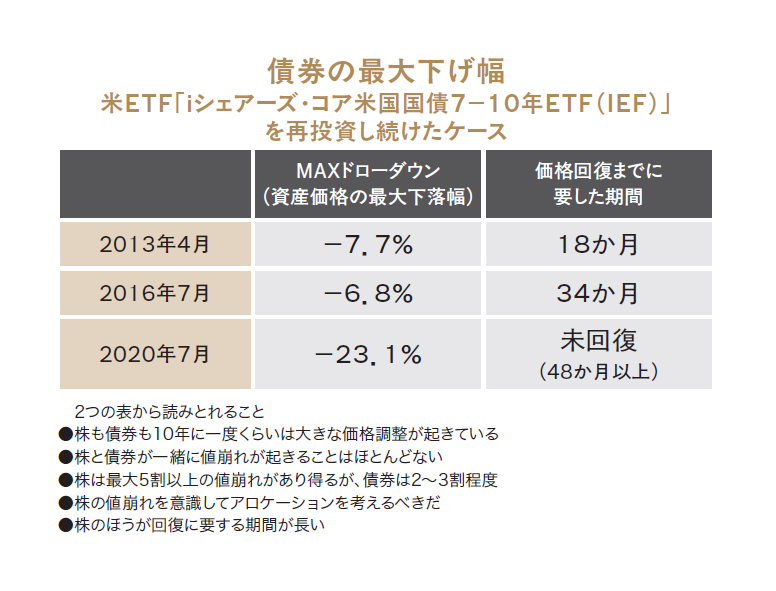

証券会社で外国株式・ETFの取り扱い口座を開設し、外国通貨を用意する必要がありますが、そうした準備さえできれば、外国債券への投資として米ETFのナスダック上場「iシェアーズ・コア米国国債7-10年ETF(IEF)」やNYSE Arca上場「iシェアーズiBoxx米ドル建て投資適格社債ETF(LQD)」などをポートフォリオに入れることで、株式と債券の投資比率、円貨と外貨の投資比率、日本と外国の投資比率を、それぞれ調整できるようになります。

株式の割合は「100-年齢(%)」が目安

株式と債券の比率については、GPIFが採用している半々の配分が基本となりますが、もし手間をかけることができるのであれば、年齢に応じて調整するのが望ましいです。

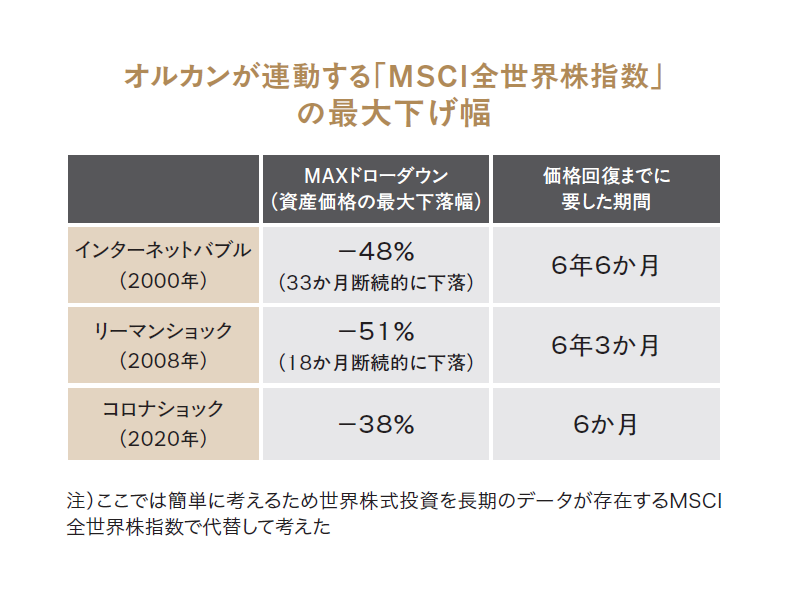

高齢者の場合、株式の下落リスクは債券に比べてとても大きいことから、株式を多く持つのは少々危険です。すでに述べたように、過去には大暴落時に株価が半値まで下落し、その後価格が回復するまで7〜8年かかったことがあります。これは年齢を重ねている人にとっては、間違いなく耐え難い状況です。

日本の株式市場を見ると、TOPIX(東証株価指数)が1989年につけた最高値を34年以上かけて更新したという事実もありますから、国別に投資をする場合は、ここまで回復に時間を要することもあり得ます。

一方、若い人の場合、もし株価が下落しても回復までの時間的余裕がありますから、結果としてリターンを得やすくなります。働くことで労働収入を長く得られる強みもあるので、より大きなリスクをとることができるはず。

こうした年齢差を考慮すると、年齢が進むにつれて徐々に株を売却して利益確定し、債券比率を増やすのが合理的なのです。

実際、30〜40代でリスク許容度の高い人は、株式の投資割合を80〜100%にしているケースが少なくありません。若いうちは働いて将来の収入や投資資金をさらに得られるため、現時点では投資のリスクをとって期待リターンを最大化したいということです。

この傾向をアセットアロケーションの戦略に活かすならば、「100−年齢(%)」を株式に割り当てる方法がおすすめです。

例えば、30歳の人であれば「株式70:債券30」、25歳の人であれば「株式75:債券25」といった具合です。

このように、GPIFの「株式50:債券50」の戦略にこだわりすぎず、若さに応じて株式への配分を高めることで、長期的な投資成績を高めることも期待できます。

多くの人は「100−年齢(%)」の考え方で十分対応できるため、ぜひ実践を検討してみてください。

※画像をクリックするとAmazonに飛びます。