本記事は、木村 道郎氏、安部 元輝氏、木村 峻郎氏らの著書『実家・財産・親族トラブルを防ぐ! 弁護士が教える税理士のための相続ビジネス入門』(あさ出版)の中から一部を抜粋・編集しています。

税務署と裁判所では遺産の評価時点が異なる

各相続人の相続割合が決定しても、どの遺産がいくらであるのか、各遺産の評価額がわからなければ、遺産分割協議を行うことはできません。そのため、それぞれの遺産の「評価をどのように行うのか」が、遺産分割協議を行う前提として重要な問題になります。

特に実際の相続への対応では、相続を開始しても価額が絶えず変動する株式や土地の評価については、相続人の間で争いの原因になる場合が多くあります。

◆時価と、ひと口にいっても……

たとえば土地の評価について、税務署は相続発生時を基準として、評価証明書等に基づく評価をしますが、裁判所は遺産分割時における時価を基準とします。そこで相続発生時と遺産分割時ではタイムラグがありますので、当然ながらその評価額も違ってきます。

株式の評価についても同様で、上場株式について税務署は相続発生日の終値を基準にしますが、裁判所は遺産分割時の終値を基準にします。なお取引相場のない株式の場合、裁判所は複数の評価方法の中から遺産分割時における適切な方法を選択して判断します。しかし裁判によらずに遺産分割協議を行う場合は、評価額も相続人の間で話し合いによって決めることが多いでしょう。

このように絶えず変動する時価によって不動産等を評価する場合、裁判所と税務署では取り扱いが異なるので、十分な注意が必要です。

遺産の評価は「いつの時点」を基準にするのか?

遺産の評価時期に関する取り扱いの違いについて、まずQ&Aで見ていきましょう。

◆相続開始後に遺産の価額が変わったら?

【Q】 遺産の評価時期

遺産分割協議を行う際、たとえば相続開始後に不動産の価額が上昇し、相続時の価額と遺産分割時の価額が異なることがあります。その場合、遺産の評価は税務申告の場合と同様に、相続時における遺産の価額を基準にするのですか。それとも遺産分割時を基準にするのですか?

- 【A】 税務署は相続時とするが、裁判所は遺産分割時。だが、遺留分侵害額の請求がなされた場合の遺産評価は「裁判所においても相続時」を基準とする

相続税の申告をする場合、遺産の評価は相続時、すなわち被相続人が亡くなった相続発生時における評価額を基準にします。

しかし、遺産分割は相続が開始されたあとに行われます。そのため、相続開始時には低額な遺産であっても遺産分割時には著しく高騰している場合も少なくありません。特に株式や土地は、相続時とその後の遺産分割時とでは、価額が著しく異なる場合があります。

そこで、裁判所は遺産分割時における時価を基準にしています。

◆遺留分侵害額請求では遺産分割時ではなく「相続時」が基準時

相続では遺留分侵害額請求がなされることがあります。その場合にも、「いつの時点の時価を基準にするのか」は重要なポイントです。

民法は相続時を基準に侵害額の算定をします。この遺留分侵害額請求は相続開始後に行われるものですが、被相続人が亡くなったあとに遺産が値上がりあるいは値下がりしたとしても、遺留分侵害額の算定を簡便にして紛争を早期に解決することが必要です。そのため、民法では遺留分侵害額請求の際の遺産評価(時価評価)は、相続時で判断します。

遺産の時価評価は遺産分割時。

ただし遺留分侵害額請求の場合は相続時となる

遺産の評価方法に税務署と裁判所で違いはあるか?

次のQ&Aは遺産の「評価時点」ではなく「評価方法」について裁判所と税務署で取り扱いの違いがあるか、についてです。

◆それぞれの評価方法について

【Q】 評価の「方法」の違い

裁判所では遺産の評価は相続時ではなく、遺産分割を行うときを基準にして評価を行いますが、評価方法についても税務署と裁判所との取り扱いは違いますか?

- 【A】 税務署と裁判所では評価方法が異なることを留意する

遺産の評価については、税務署と裁判所とでは方法が異なるものがあります。たとえば土地の評価について、税務署は原則として路線価等を基準に評価額を決定しますが、裁判所は原則として時価を基準に評価します。

なぜ、評価方法が異なるのでしょうか。税務署では「相続税がいくらになるか」を簡易かつ迅速にはっきりさせる必要性があります。これに対し、裁判所は相続人の間での公平を図るという目的を重視して遺産を評価します。このように、遺産評価の目的が違うため、税務署と裁判所の取り扱いが異なるのです。

なお、自宅建物の敷地については、税務上「小規模宅地による優遇措置」などがありますが、裁判所が時価評価を行う際は、このような取り扱いはありません。

◆税理士も相続人に、「違い」を説明したほうがいい

税理士が相続財産の評価をするとき、クライアントである相続人のために、できれば評価額が低くなる方法で評価することもあるでしょう。それも節税の知恵の1つです。

ところが、裁判所に対してはそのような評価方法が通用しないことが多くあります。裁判所は公平であることを重視するので、税理士やコンサルティング会社が遺産分割に関わり、各相続人の分配額がいくらになるのかをアドバイスする際は、「税務申告における遺産の評価額は遺産分割協議時の時価と一致しないことがある」ことを、あらかじめ各相続人に説明をしておく必要があります。

誤った説明をして遺産分割に関われば、損害賠償責任の問題に発展することもあるので、注意しましょう。

土地の評価について、税務署は原則として路線価を基準とするが、裁判所は時価を基準とする

不動産の時価評価は基本的に、どのように行うのか?

不動産を時価評価するのは、とてもむずかしく、最終的には裁判所の選任した鑑定人による鑑定評価に従うことになります。

ところが、鑑定費用は高額な場合が多く、しかも時間がかかります。そこでこの点を踏まえて、裁判所に遺産分割調停や裁判の申し立てを行った場合の評価方法について見ていきましょう。

◆遺産の時価をどう算定するか

【Q】 「時価」で揉めている

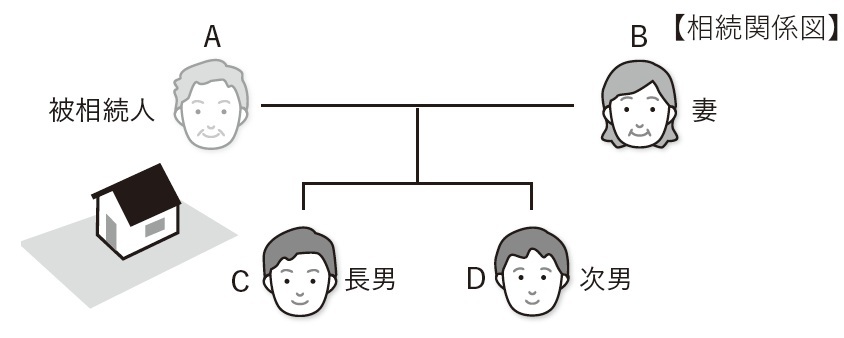

(画像=『弁護士が教える税理士のための相続ビジネス入門』より引用)

(画像=『弁護士が教える税理士のための相続ビジネス入門』より引用)被相続人Aの不動産の評価について、C・Dは「遺産分割時の時価を調べてきちんと算定すべき」と主張、Bは、「相続税の負担が減るように安く算定すべき」と主張して意見が合いません。どうしたらいいでしょうか?

- 【A】 意見が食い違って収拾がつかないなら、家庭裁判所に相談したほうがよい

遺産分割では遺産の時価を基準にして分割協議を行いますが、「時価をどう算定するのか」という困難な問題が生じます。

土地や取引相場のない株式の時価については、裁判で争われることも多いものです。裁判ともなれば、各相続人は自己に有利になるよう収集した証拠にもとづいた時価を主張することになりますが、それでは、各相続人が主張する金額に著しく差異が生じる場合が少なくありません。

そこで裁判所は、まず評価について当事者間の意見を調整し、できるかぎり話し合いによる解決を図るようにします。ところが、仮に話し合いによる解決ができない場合には、前述のように裁判所が選任した鑑定人に鑑定を依頼し、その鑑定人が作成した鑑定意見にもとづいて遺産の評価額を決定することになります。

ところで、裁判所が選任した鑑定人は一応「公平な鑑定の専門家」ですので、作成した鑑定意見は「公平かつ正確な時価」と考えることができます。しかし、鑑定は「鑑定人の主観的な考え」が入ることもあり得ます。そこで別の鑑定人が鑑定すると、結果が異なる場合も少なくありません。

◆鑑定を重ねると、費用も高額になり裁判も長引く

鑑定人の鑑定が、ある相続人に有利な鑑定結果になるときは、不利に取り扱われる他の相続人が感情的になり、その鑑定にもとづく裁判所の判断(判決等)について、さらに高等裁判所に控訴して争う場合があります。しかしそのようになると、最終的に解決するまで何年もの時間を費やすことになってしまいます。

さらに鑑定を行うとなると、その鑑定人への報酬は高額になる場合が多くあります。

そしてこのような争いが長く続くと、配偶者の税額軽減等の税務上の特典も長期間受けることができなくなるなど、さまざまな不利益が生じることになります。

◆簡便な取り扱いも検討しよう

土地の評価については、鑑定費用の支払いをしないで済むようにするため、実務では相続人の間での話し合いにより、土地の固定資産税評価証明書に記載された評価額を1.2〜1.25倍にして、その金額を土地の評価額とすることもたびたび行われています。

なお、このような方法で解決する場合、評価が必ずしも正確でない場合も生じますが、弁護士はそれでも遺産分割協議を長期化させるよりは得策なものとして、依頼者に提案することも少なくありません。

そこで遺産分割協議において土地の評価が争いの対象になったときの簡便な取り扱いは、早期解決による利益のほか、次に挙げたデメリットを解消できることも押さえておきましょう。

- 遺産分割は相続人である「親族間で行われるもの」だが、相続人の間で遺産の分配をめぐる争いが生じると、親族以外の人との争い」の場合に比べ、より深い遺恨を残す

- 被相続人の法事には出席しない相続人もいたり、仮に出席しても相手方である他の相続人と激しい口論をする事態にまで発展してしまったりする

- 各相続人の配偶者や子らの親族までがその遺産争いに加担することになり、子や孫の世代まで争いを引きずることになりかねない

このような事態に陥ると、どの相続人の利益にもなりません。

ちなみに、実際にはこのような考え方に異論がある弁護士もいます。これは、「仲のよい親族関係を維持するよりも、徹底的に争い1円でも多く相続することが重要」と考えることによるものです。

そこで、相続人に「親族間の円満な関係を維持することが大事なのか、これは、少しでも多くの資産を取得することが大事なのか」を考えてもらうことが必要です。

当事者間の意見を調整し、できるかぎり話し合いによる解決を図る

※画像をクリックするとAmazonに飛びます。

- 税務署と裁判所で遺産の評価方法は違うことを知ろう

- 葬儀代の支払いはどうする? 新設された預貯金の「仮払い制度」

- 遺言書が家族を救う! 相続争いを防ぐ専門家の活用法

- 認知症でも遺言は有効? 無効にされないための遺言書作成のポイント

- 賃料収入は誰のもの? トラブルを防ぐ適切な遺産管理の方法