経済概況・見通し

◆7-9月期の成長率は低下も、個人消費主導の底堅い成長が持続

7-9月期の実質GDP成長率(以下、成長率)は前期比年率+2.0%(前期:+3.9%)となり、前期から低下した。在庫投資が0.7%ポイント成長率を押下げたことが大きい。さらに、原油安により資源関連の設備投資が減少したほか、ドル高により純輸出が低迷したことも押下げ要因となった。

一方、個人消費は+3.0%(前期:+3.6%)と堅調を維持したほか、住宅投資も+8.2%(前期:+9.3%)と高い伸びとなった。これらが好調な要因としては労働市場の回復が挙げられる。

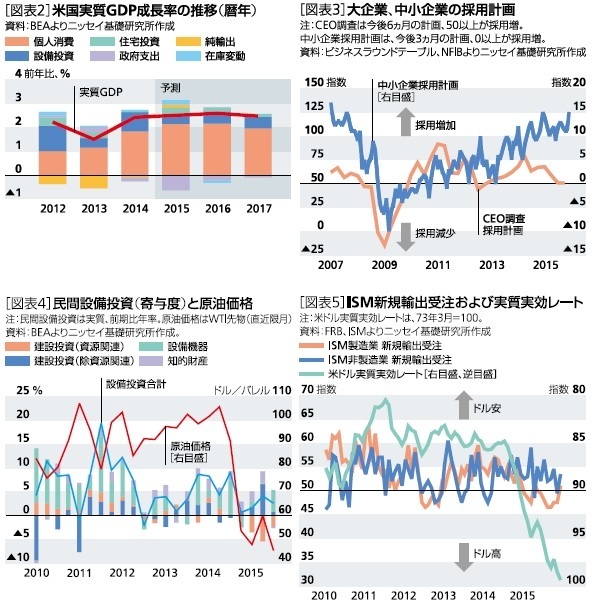

雇用者数は15年の年初来で月間20万人超の好調な増加ペースとなったほか、失業率も低下基調が持続した[図表1]。

さらに、ガソリン価格の下落や低金利も自動車や住宅などの高額消費に追い風となった。

15年夏場に中国経済の減速懸念が強まり、米株式市場が大幅下落となったことから、実体経済への影響が懸念されたが、7-9月期は個人消費主導の底堅い成長であったことが確認された。

10-12月期については執筆時点(1月15日)で、消費をみる上で重要な年末商戦の結果は公表されていない。しかしながら、10-12月期も雇用増加数が月間平均28.4万人と、前期から更に加速しており、労働市場の順調な回復が続いている。

FRBは、12月に06年以来となる0.25%の政策金利引き上げを実施した。金融政策の転換が実体経済に与える影響が懸念されたが、利上げ後も金利は低位安定しており、影響は限定的であろう。

このため、10-12月期も7-9月期同様、消費主導の成長が持続しているとみられる。

◆経済成長率は16年+2.6%、17年+2.5%を予想

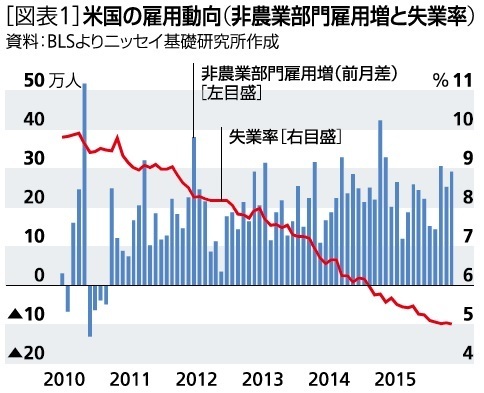

消費主導の成長は16年以降も持続しそうだ[図表2]。

労働市場は、雇用増加が持続しているものの、労働参加率(*1)は77年以来の水準に留まっており、人口対比で雇用には一段の増加余地がある。

また、企業の採用計画は中小企業で採用意欲が高まっていることを示しており、今後も中小企業を中心に雇用増加が期待できる状況となっている[図表3]。

労働市場の回復に伴う所得の増加にも係わらず、貯蓄率は依然として金融危機前に比べ高い水準となっており、所得対比で個人消費には一段の回復余地がある。

さらに、住宅市場も、利上げにより回復ペースの鈍化は見込まれるものの、住宅ローン金利が過去と比べて低い状況は持続することから、雇用不安が後退する中で腰折れの可能性は低いと判断される。

一方、原油安やドル高により民間設備投資や外需は引き続き回復が遅れる見込みだ。

原油安に伴う資源関連の設備投資削減により、民間設備投資は15年以降大きく押下げられてきた[図表4]。

当研究所では原油価格は緩やかに上昇に転じると予想しており、資源関連のマイナス寄与は緩やかに解消されるとみている。

もっとも、資源以外でも鉱工業生産の回復は力強さにかけており、製造業を中心に民間設備投資は当面緩やかな伸びに留まろう。

また、外需についてはドル高基調が持続する中で、ISMの新規輸出受注指数は、製造業が15年6月に受注の減少を示す50割れに転じたほか、これまで比較的底堅く推移していた非製造業でも12月に50割れとなるなど、ドル高の悪影響が輸出に顕著にみられている[図表5]。

さらに、ドル高に加え米国経済が相対的に好調な状況が暫く続くことから、16年前半は純輸出のマイナス寄与が持続すると予想している。

もっとも、年後半以降は日本やユーロ圏景気が持ち直すほか、ユーロに対するドル高の緩和などにより、マイナス幅は縮小すると予想している。

最後に政府支出は、景気に対して中立の状況が持続しよう。11月に2015年超党派予算法が成立し、17年度までの予算枠が決定された。

同予算法は共和党が求める国防関連支出拡大や、民主党が求める非国防関連支出拡大を同時に満たす財政拡張的な内容となった。

しかしながら、歳出増加額はGDP比0.2%程度に留まっており、財政政策による景気への影響は限定的である。

以上の経済見通しに対するリスク要因としては、中国経済のハードランディングなど海外経済の減速や、17年の政権交代に伴う米国の政治リスクが挙げられる。とくに、大統領選が接戦になる場合や、共和党から大統領が選出される場合には、将来の政策予見性が大きく低下し、企業や消費者の意思決定に影響する可能性が注目される。