カバードコール戦略の可能性

近年、カバードコール戦略が長期運用で注目されている。海外における研究では、株式のパッシブ運用を行うよりも、シャープレシオ、つまり、リスクに対するリターンの効率性が高く、さらに、下方リスクも抑制できるとされている。通常、カバードコール戦略は、

カバードコール = 株式のロング + コールオプションのショート

と理解されるが、別の解釈として、

カバードコール = 50%現金 + 50%(株式のロング + ストラドルのショート)

という組み合わせでも実現できる。

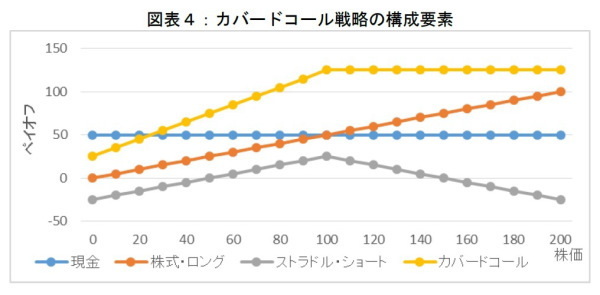

図表4は、カバードコール(黄色)のペイオフを表している。株式のロング(オレンジ色)により、株価の値上がり・値下がりがペイオフに影響する。次に、ストラドルのショート(= コールのショート + プットのショート、灰色)含まれるため、株価が現状付近で動かない場合の利益が大きい。大きく値下がり・値上がりした場合には、損失が拡大する。

さらに、オプションのショートはボラティリティーの低下に賭ける戦略である。ボラティリティーが高い時にポジションを組むことができれば、高いオプション・プレミアムを得ることができる。

逆にボラティリティーが低い状況から、高い状況に移るような環境では、プレミアムが低いだけでなく、株価の値上がり・値下がりによっても損失する。カバードコールは、株価の方向性だけでなく、ボラティリティーの変化にもリスクをとった運用手法と言える。

このような運用戦略が最近の日本市場でうまく機能したか、検証してみた。データは、前節と同様に、2007年1月~2016年5月(日次)の日経平均株価のデータである。カバードコール戦略の運用成果を表すインデックスを推計し、その平均リターンやリスクを分析した。

前月末にカバードコール戦略のポジションを組み、翌月中はそのポジションを維持して、月末にロールオバーする運用戦略を繰り返す仮想のインデックスである。オプションのプレミアムは、前述のEGARCH(1,1)モデルの推計結果を利用した。前節と同様に、金利、配当、運用コストはないものと仮定した。

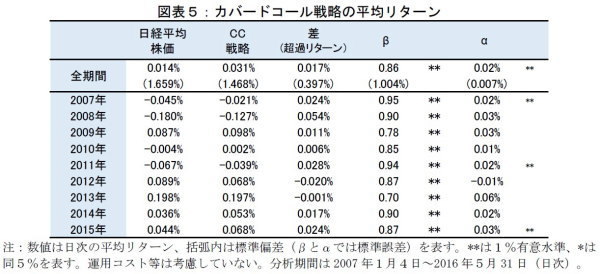

図表5はカバードコール戦略(CC戦略)のシミュレーション結果である。全期間を見ると、CC戦略の日次平均リターンは0.031%で、日経平均株価を上回っている。日次の標準偏差1.468%を年率換算すると約23%であり、日経平均株価のリスク(約26%)よりも若干低い。βは0.86であり、日経平均株価との連動性はある程度高い。αは0.02%で有意であった。

各年の結果を見ると、2012年と2013年を除き、CC戦略の平均リターンは日経平均株価を上回っている。一方、βは0.70~0.95の範囲で安定している。2008年の金融危機時では、日経平均株価と同様に値下がりしており、15%TV戦略と比較して、下方リスクの抑制効果は低いものだった(巻末図表9も参照)。

一方、2014年・2015年では、平均リターンは日経平均株価より高く、株価の値上がり時に強い傾向がある。2015年ではαも正で有意であった。

このようにカバードコール戦略は、分析期間中では、パッシブ運用に対する一定の超過リターンが確認された。一方で、リスクは市場平均よりも低く、リスクに対するリターンの効率性が確認された。しかし、下方リスクの抑制効果については、それほど強いものではなかった。

投資家の下方リスク抑制ニーズの強さから、コールオプションよりも、プットオプションの方が割高になっているという研究結果がある。そのため、カバードコールと同じペイオフを達成するプットのショートを利用する方法が最近では検討されている。

---------------------

* Israelov R. and L. Nielsen (2014) “Covered Call Strategies: One Fact and Eight Myths," Financial Analyst Journal 70(6), pp.23-31. を参考にした。

---------------------