ボラティリティーの変化に依存する運用戦略の比較

ターゲット・ボラティリティー戦略(TV戦略)は、ファンドのリスクを一定水準に保つ運用戦略である。株価が下落する際にボラティリティーの上昇を伴うことが多く、このような時に株式配分を下げることで下方リスクを抑制できる効果が期待できる。

しかし、近年の日本の株式市場では、株価の値上がり・値下がりとボラティリティーの関係は、平均的に見れば、明確ではなく、TV戦略の効果は十分には発揮されていない。

カバードコール戦略(CC戦略)は、株価変動リスクと、ボラティリティー変動リスクを同時にとって、一定のオプション・プレミアムを獲得しながら、リスクとリターンで見て効率的な運用を目指す運用戦略である。

今回の分析期間中、一定の効果が確認された。しかし、これらは過去の分析の一例であり、今後もこのようなことが継続するとは限らない。どのような環境で運用成果が異なるか、予め分析しておくことは重要である。

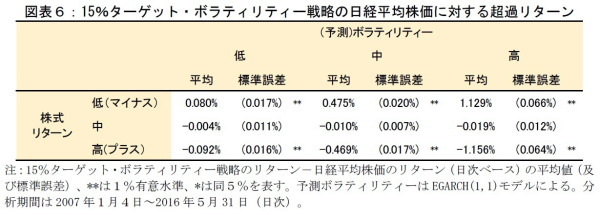

図表6は、予測ボラティリティーを低・中・高の3分類、また、株式リターンを低・中・高の3分類にし、TV戦略の日経平均株価に対する超過リターンを比較したものである。

本来であれば、リスク調整後のリターンを検討すべきところではあるが、単純化のために両者の差を比較した。TV戦略は、もともと株式配分を抑えた運用であるため、株価が値下がりした際には相対的に良く、値上がりした場合には悪いことが予想できる。さらに、ボラティリティーの水準に応じて、結果は異なってくるはずである。

予想通り、TV戦略は株式リターンが低い場合に超過リターンがプラスである(1%有意水準)。その中でも、予測ボラティリティーが高い場合に、超過リターンが最も高い。この結果は、この戦略の意図通りである。一方、株式リターンが高い場合は、超過リターンは負であり(1%有意水準)、その中でも、予測ボラティリティーが高い場合に、超過リターンのマイナス幅が最も大きい。これは意図せざる結果であろう。

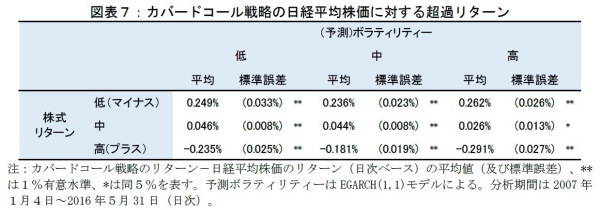

図表7は、CC戦略の日経平均株価に対する超過リターンを比較したものである。

CC戦略は株式リターンが低い場合に超過リターンがプラスであった(1%有意水準)。その中で、予測ボラティリティーの水準では超過リターンは大きくは違わない。一方、株式リターンが高い場合は、超過リターンが負である(1%有意水準)。

特に、予測ボラティリティーは低い場合と、高い場合で、マイナス幅が拡大している。前者は、ボラティリティーが低いため、オプション・プレミアムが低いことが要因であろう。後者は、株価の値上がりによるコールのショート(ストラドルのショート)からの損失が要因であろう。

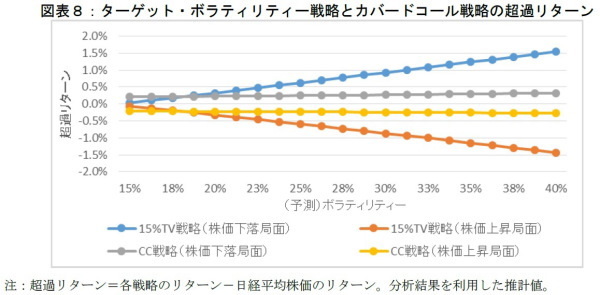

図表8は、今回の分析結果を利用して、(予測)ボラティリティーの水準の違いによる超過リターンの違いをグラフ化したものである。

TV戦略は、株価が低下する局面で、ボラティリティーが大きくになるつれ、超過リターンは拡大している(青線)。一方で、株価が上昇する局面は、ボラティリティーが大きくになるつれ、超過リターンは低下している(オレンジ線)。このことから、TV戦略は、将来のボラティリティー自体の予測と、ボラティリティーと株価との方向性を上手く予測できるかが、この戦略の運用成果を左右する大きな要因となろう。

CC戦略は、(予測)ボラティリティーの水準の違いにより、TV戦略と比較して、超過リターンは変化しない(灰色線・黄色線)。オプションを含む戦略なので、ボラティリティーの水準によって運用成果が異なるものと予測されたが、今回の検証では、株価の変動からの損益の影響の方が、相対的に大きなものであったと考えられる。

北村智紀(きたむら ともき)

ニッセイ基礎研究所 金融研究部

主任研究員・年金総合リサーチセンター兼任

【関連記事】

・

子供とあなた、どちらが幸せ?

・

金融リテラシーと老後への準備-ライフプランの設計に必要な知識が不足している

・

住と学に費やし老細る-老後を見据えた貯蓄への歩み。固定費の見直しを。

・

相場を張るか、寿命に賭けるか-「運用リスク」と「長寿リスク」のせめぎ合い

・

金融資産価格のボラティリティーの推定と予測