シンカー:日銀短観では、製造業と非製造業ともに業況が好調であることが示された。10月の日銀展望レポートでも、景気について「所得から支出への前向きの循環メカニズムが働くもとで、緩やかに拡大している」とし、需要超過の領域に入りながら景気が引き続き上向いていることを示す「拡大」という判断が維持された。外需に加え、内需も含めて景気拡大が強くなってきたこともあり、「下振れの方が大きい」とされてきた経済のリスクは「概ね上下にバランスしている」と中立化している。現在のところ、失業率の先行指標である中小企業貸出態度DIは上昇トレンドを継続していると考えられ、信用サイクルは上向き続け、日銀の現行の政策は副作用より効果の方が大きく、デフレ完全脱却への動きは順調であると判断できる。しかし、その上昇の勢いは既にかなり弱くなっているようにも見える。超低金利環境の期間が長ければ長いほど、金融機関の収益構造が弱体化し、財務悪化が問題となり、中小企業貸出態度DIが悪化して、失業率が上昇してしまう副作用のリスクが大きくなる。よって、できるだけ早期に2%の物価目標に到達し、超低金利環境から脱却する必要がある。財政政策の拡大で、金融政策の負荷を減じながら、動きを加速させる必要があり、増税をしているような場合ではないだろう。デフレ完全脱却が遅れ、超低金利政策の副作用でDIが明確に悪化トレンドとなってしまえば、政府・日銀の共同目標である2%の物価上昇に向けて「長短金利操作付き量的・質的金融緩和」という手段はうまく働いていないことを意味し、枠組みを大きく変更する必要が出てくることになる。円高・株安になるなど、デフレ完全脱却への動きが頓挫するリスクとなりかねない。今後の注意事項だ。

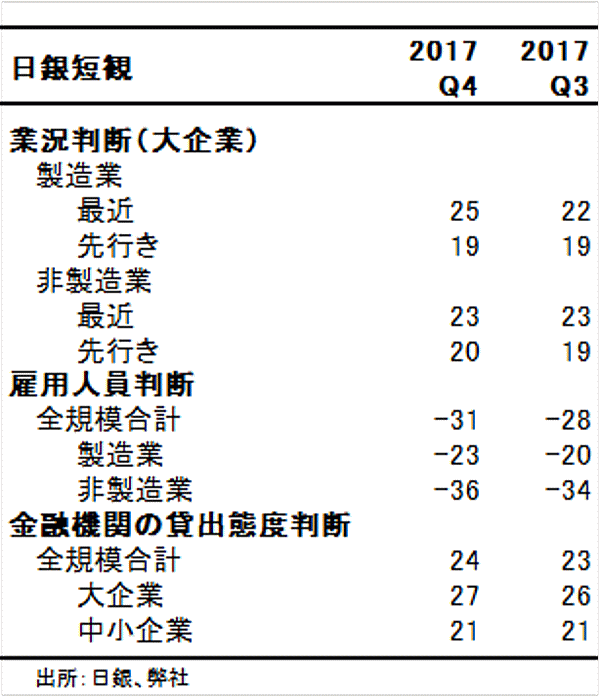

10-12月期の日銀短観大企業製造業業況判断DIは+25と、7-9月期の+22から5四半期連続で改善した。ドル・円が2017年度の想定レートである110円台より円安になっている。7-9月期の生産は前期比+0.4%と、6四半期連続の上昇となった。7-9月期の実質輸出は前期比+1.9%となり、4-6月期の同-0.5%から持ち直している。これまではIT関連財を中心とする生産・在庫循環のグローバルな好転に支えられていた。その動きが一服した後は、IoTなどの産業変化もあり、データセンサーや車載向けの部品などは増加を続けている。更に、日本が比較優位を持つ資本財が堅調な伸びをみせるとともに、円安をともなう競争力の改善を反映して世界貿易に対する日本のシェアも上昇しているとみられる。10-12月期の生産の増加率も加速するとみられ、製造業の業況には追い風が続いている。

10-12月期の大企業非製造業業況判断DIは+23と、7-9月期から変化は無く、高水準を維持した。雇用の増加と賃金の上昇を背景に、消費活動がしっかりしてきた。そして、政府の景気対策の効果と2020年のオリンピックに向けた建設投資も強くなっている。賃金上昇が消費需要を生み、それが価格転嫁をより可能にするサイクルにもう一歩のところまで来ているようだ。企業の構造改革の進展で、製造業だけではなく、非製造業の売上高経常利益率も過去最高となっており、トップライン(売上高)の増加が収益に結びつきやすくなっている。しかし、業況判断が改善しなかったのは、7-9月期の法人企業統計の非製造業の売上高経常利益率がとうとう伸び悩み始めたことが確認されたからと考えられる。賃金の上昇などによるコストの増加を、売上高の増加でカバーする余地が減っていることを意味するだろう。高水準の利益率を維持するためには、企業の選択としては、売上高を更に増加させるか、価格を引き上げる必要が出てくることになる。物価上昇と設備投資拡大が見える環境になってきていると考えられる。

バブル期の1986年10-12月期から1989年1-3月期までも業況判断の先行きDIは一貫して低下予想になっていたが、実際には改善しており、ここまで水準が上昇すると先行きDIの信頼度はなくなるようだ。大企業製造業の1-3月期の先行きDIは+19と、10-12月期の+25から低下するように見える。大企業非製造業の1-3月期の先行きDIも+20と、10-12月期の+23から低下するように見える。しかし、景気モメンタムは上昇を続けていると解釈をしてもいいだろう。10月の日銀展望レポートでも、景気について「所得から支出への前向きの循環メカニズムが働くもとで、緩やかに拡大している」とし、需要超過の領域に入りながら景気が引き続き上向いていることを示す「拡大」という判断が維持された。外需に加え、内需も含めて景気拡大が強くなってきたこともあり、「下振れの方が大きい」とされてきた経済のリスクは「概ね上下にバランスしている」と中立化している。

10-12月期の全規模全産業雇用人員判断DIは-31(マイナス=不足)へ、7-9月期の-28から大きく低下し、バブル期なみの雇用不足感を示している。そして、人手不足を背景とした効率化と省力化が急務なだけではなく、新製品の投入などでの売上高の増加のため、設備投資と研究開発が拡大し始めている。2017年度の大企業全産業設備投資計画は前年比+7.4%と高水準だ。個別企業では、設備投資の拡大が、先行きの収益の拡大の可能性が高いことを示す良いシグナリングとなる局面に入ってきているようだ。株価が大きく上昇してきたことにより、マーケットの高い期待ROEに実際のROEを近づける必要性に企業が迫られ始めている。

1990年代から企業貯蓄率は恒常的なプラスの異常な状態となっており、企業のデレバレッジや弱いリスクテイク力、そしてリストラが、企業と家計の資金の連鎖からドロップアウトしてしまう過剰貯蓄として、総需要を破壊する力となり、内需低迷とデフレの長期化の原因になっていると考えられる。企業貯蓄率が低下すれば、総需要を破壊する力が小さくなり、内需回復とデフレ緩和が進行する。企業貯蓄率が正常なマイナスに戻れば、総需要を破壊する力がなくなりデフレ完全脱却となる。企業活動は更に活性化し、まだプラス(4-6月期でGDP対比+2.3%)である企業貯蓄率を低下させ、デフレ完全脱却へ順調に歩みを続けると考える。

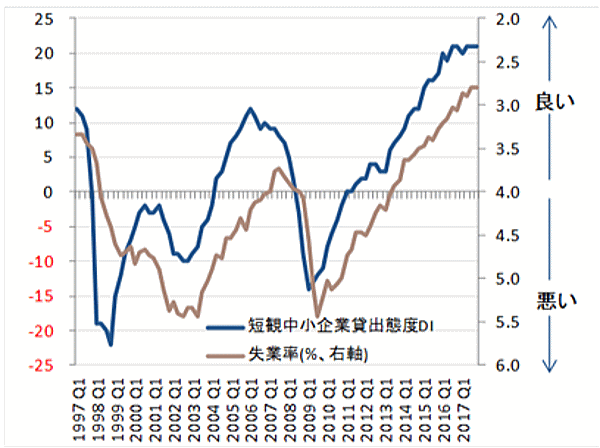

日銀が遂行している「長短金利操作付き量的・質的金融緩和」による超低金利政策の効果と副作用の評価はまだ定まっていない。マイナス金利で日銀当座預金残高からの収入が減少し、超低金利環境で貸出利鞘の縮小するため、金融機関の収益構造が弱体化し、財務悪化が貸出や投資を消極的にしてしまう悪影響があり、かえって金融緩和の効果が反転(リバーサル)するという指摘もある。最終的に効果と副作用の評価を決するのは、企業が金融機関の貸出態度が緩和したとみるのか、引き締まってしまったとみるのかである。金融機関の経営状態が厳しいと企業が見れば、実際の貸出態度に変化はなくても、将来的に引き締まっていく不安が生まれ、企業活動は弱体化してしまう。信用サイクルの動きを示し、内需の動向を最も敏感に反映する日銀短観中小企業金融機関貸出態度DIが決することになる。中小企業貸出態度DIが上昇すると、信用サイクルが上向き、企業活動が活性化し、失業率が1年程度のラグをもって低下していくことが確認できる。

10-12月期の中小企業貸出態度DIは+21と7-9月期から変化は無かった。確かに、現在のところ、失業率の先行指標である中小企業貸出態度DIは上昇トレンドを継続していると考えられ、信用サイクルは上向き続け、日銀の現行の政策は副作用より効果の方が大きく、デフレ完全脱却への動きは順調であると判断できる。しかし、その上昇の勢いは既にかなり弱くなっているようにも見える。超低金利環境の期間が長ければ長いほど、金融機関の収益構造が弱体化し、財務悪化が問題となり、中小企業貸出態度DIが悪化して、失業率が上昇してしまう副作用のリスクが大きくなる。よって、できるだけ早期に2%の物価目標に到達し、超低金利環境から脱却する必要がある。財政政策の拡大で、金融政策の負荷を減じながら、動きを加速させる必要があり、増税をしているような場合ではないだろう。デフレ完全脱却が遅れ、超低金利政策の副作用でDIが明確に悪化トレンドとなってしまえば、政府・日銀の共同目標である2%の物価上昇に向けて「長短金利操作付き量的・質的金融緩和」という手段はうまく働いていないことを意味し、枠組みを大きく変更する必要が出てくることになる。円高・株安となるなど、デフレ完全脱却への動きが頓挫するリスクとなりかねない。今後の注意事項だ。

表)短観の結果

図)日銀短観中小企業貸出態度DIと失業率

ソシエテ・ジェネラル証券株式会社 調査部

チーフエコノミスト

会田卓司

【編集部のオススメ記事】

・「信用経済」という新たな尺度 あなたの信用力はどれくらい?(PR)

・資産2億円超の億り人が明かす「伸びない投資家」の特徴とは?

・会社で「食事」を手間なく、おいしく出す方法(PR)

・年収で選ぶ「住まい」 気をつけたい5つのポイント

・元野村證券「伝説の営業マン」が明かす 「富裕層開拓」3つの極意(PR)