中小企業経営者や創業オーナーが事業承継対策で意識したいのは自社株の評価です。株価の算定方法を知ることで、自身の会社の価値が分かり、後継者に引き継ぐための道筋も見えてきます。そこで、事業承継に特有の株式評価方法を確認しましょう。

事業承継の自社株評価には3つのアプローチがある

有価証券や不動産などの財産を評価する方法としては一般に3つのアプローチがあると言われます。一つ目は将来のキャッシュフローに着目したインカムアプローチ、二つ目は市場で実際に取引されている価格に着目したマーケットアプローチ、三つ目は取得価額や財務内容に着目したコストアプローチです。

推定相続人や家族でない第三者に対して事業承継が行われる第三者承継の場合、通常の株式譲渡や第三者割当のように第三者間取引の時価を客観的に算定することになります。実務上は公認会計士などに株価算定を依頼し、配当還元方式、類似業種比準方式、純資産価額方式などの算定手法の中から対象会社に適した方法を選択して理論価格を算定してもらうことになります。

なお、DCF法、類似業種比準方式、純資産価額方式は、それぞれ上述したインカムアプローチ、マーケットアプローチ、コストアプローチに対応する方法です。

親族への事業承継では財産評価基本通達による方法

これに対して、事業承継先が推定相続人や親族である場合には、相続および贈与が関係してくるため、相続税法上の時価を算定する必要が生じます。具体的には、国税庁が定める財産評価基本通達にしたがって算定していきます。

財産評価基本通達では、上場会社株式などを除く取引相場のない株式の評価についても定めています。株式を取得する者が同族株主等に該当する場合は原則的評価方法で、同族株主等に該当しない場合は特例的な評価方法で評価することを求めています。

原則的評価方法においては、大会社は原則として「類似業種比準方式」、小会社は原則として「純資産価額方式」、中会社は両者の方式を併用して評価します。大会社、中会社、小会社は総資産価額、従業員数、取引金額で区分します。

これに対して、特例的評価方式においては、大会社、中会社、小会社などの区分をせず、「配当還元方式」で評価します。

上述の3つのアプローチで表現すれば、特例的評価方式における「配当還元方式」はインカムアプローチ、原則的評価方法における「類似業種比準方式」はマーケットアプローチ、「純資産価額方式」はコストアプローチいうことができます。

具体的な評価方法はどうなるのか

株式を取得する者が同族株主等に該当しない場合の特例的評価方法となる「配当還元方式」は、株式を所有することで受け取る1年間の配当金額を一定の利率(10%)で還元することにより株価を算定する方法です。

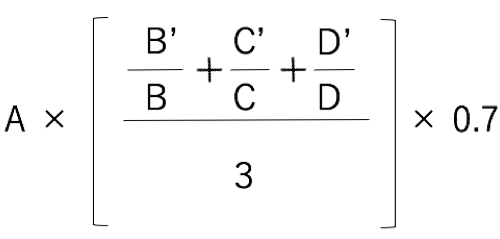

次にお伝えする大会社における原則的評価方法となる「類似業種比準方式」は、評価対象会社と類似業種会社の1株あたりの配当金額、利益金額、純資産簿価を比較して株価を算定する方法です。具体的な計算式は下記のようになります。なお、「0.7」は大会社の場合の係数であり、中会社は「0.6」、小会社は「0.5」を乗じます。

上記算式中の「A」、「B’」、「C’」、「D’」、「B」、「C」及び「D」は、それぞれ次による。

「A」=類似業種の株価

「B’」=評価会社の1株当たりの配当金額

「C’」=評価会社の1株当たりの利益金額

「D’」=評価会社の1株当たりの純資産価額(帳簿価額によって計算した金額)

「B」=課税時期の属する年の類似業種の1株当たりの配当金額

「C」=課税時期の属する年の類似業種の1株当たりの年利益金額

「D」=課税時期の属する年の類似業種の1株当たりの純資産価額(帳簿価額によって計算した金額)

※国税庁HPを参照に作成

この評価方式は、配当額、利益額、純資産額を抑えれば株価も低くなることを意味します。以前は利益額の影響が配当額や純資産額の3倍となる傾斜配分を採用していましたが、平成29年度税制改正により、2017年1月1日以後の相続等により取得した株式については上記計算式が適用されるようになっています。

最後に、小会社における原則的評価方法となる「純資産価額方式」は、会社の純資産額をもとに株価を算定する方法です。純資産額を計算するためには、会社が保有する個々の資産や負債を原則として相続税の評価に洗い替えることになります。洗い替えた際に生じた評価差額に対する法人税等の相当額も調整します。

中会社では、「類似業種比準方式」と「純資産価額方式」で算定した価額を下記の算式に基づいて併用することにより評価を行います。算式中にある「L」の割合は、評価対象会社の業種に応じた総資産額、従業員数、過去1年間の取引金額に基づき「0.6」、「0.75」、「0.9」のいずれかの数値になります。

類似業種比準価額×L+1株当たりの純資産価額(相続税評価額によって計算した金額)×(1-L)

どのようなスタンスで株価対策をすれば良いか

まずは株式の譲渡先や承継の相手先が第三者かどうか、同族株主かどうかという視点で株式の詳細を確認する必要があります。

その上で、それぞれの評価方式に応じ、配当金額を抑える、純資産額を低くするために不動産や保険を活用する、役員報酬の増加や役員退職金の支給を検討するなどの対策を講じるのが得策です。

「類似業種比準方式」によって評価を行う場合、以前であれば、株価に与える影響の大きい利益額を抑えるという手法が採られましたが、税制改正の影響で比重が下がったことから、利益額を抑える手法の効果は限定的になったと考えることができます。今後の税制改正にも注意を払いたいところです。(提供:企業オーナーonline)

【オススメ記事 企業オーナーonline】

・事業承継時の「自社株評価」どのような算定方法があるのか?

・不動産を活用し、事業承継をスムーズに進める方法とは?

・法人税の節税対策をご存知ですか?

・職場の「メンタルヘルス対策に関わる課題・悩みあり」が6割以上

・事業承継に備える経営者の一手 相続時精算課税制度