(画像=ZUU online編集部)

【目次】

①日本ホスピスホールディングスIPOの基礎情報

②ビジネスモデル解説(執筆=株価プレス管理人)【3/18更新】 ※一部有料会員限定

③IPOジャパン編集長 西堀敬 氏のコメント 【3/12更新】 ※有料会員限定

- 会社名

- 日本ホスピスホールディングス株式会社

- コード

- 7061

- 市場

- マザーズ

- 業種

- サービス業

- 売買単位

- 100株

- 代表者名

- 高橋 正 /1962年生

- 本店所在地

- 東京都千代田区丸の内三丁目3番1号

- 設立年

- 2017年

- 従業員数

- 9人 (2019/01/31現在)(平均42.7歳、年収453.5万円)、連結306人

- 事業内容

- 在宅ホスピス事業

- URL

- https://www.jhospice.co.jp

- 株主数

- 4人 (目論見書より)

- 資本金

- 100,000,000円 (2019/02/22現在)

- 上場時発行済み株数

- 7,444,000株(別に潜在株式1,150,000株)

- 公開株数

- 2,185,000株(公募350,000株、売り出し1,550,000株、オーバーアロットメント285,000株)

- 調達資金使途

- 採用活動費、人件費、賃借料、その他諸経費

- 連結会社

- 3社

- スケジュール

- 仮条件決定:2019/03/08→840~1,000円に決定

- ブックビルディング期間:2019/03/11 - 03/15

- 公開価格決定:2019/03/18→1,000円に決定

- 申込期間:2019/03/19 - 03/25

- 払込期日:2019/03/27

- 上場日:2019/03/28→初値1,466円

- シンジケート ※会社名をクリックすると外部サイトへ飛びます

- 主幹事証券:野村證券

- 引受証券:SBI証券

(SBI証券の詳細記事はこちら)

- 引受証券:岡三証券 (岡三証券の詳細記事はこちら)

- 引受証券:静銀ティーエム証券

- 引受証券:岩井コスモ証券

- 引受証券:エース証券

- 引受証券:いちよし証券

- 引受証券:松井証券

(松井証券の詳細記事はこちら)

- 引受証券:マネックス証券 (マネックス証券の詳細記事はこちら)

- 大株主

- J-STAR二号投資事業有限責任組合 4,008,000株 48.62%

- MIDWEST MINATO, L.P. 1,497,000株 18.16%

- Pacific Minato II, L.P. 1,389,000株 16.85%

- 高橋 正 500,000株 6.07%

- 加藤 晋一郎 300,000株 3.64%

- 稲津 隆夫 160,000株 1.94%

- 笹本 哲 160,000株 1.94%

- 宮地 宗男 120,000株 1.46%

- 関 洋晃 50,000株 0.61%

- 小笠原 利枝 40,000株 0.49%

- 業績動向(単位:百万円)売上高 営業利益 経常利益 純利益

- 2016/12 連結実績 997 -158 -208 -197

- 2017/12 連結実績 1,895 49 -40 -60

- 2018/12 連結見込 3,015 242 133 149

- ロックアップ情報

- 指定された株主は上場後90日目の平成31年6月25日までは普通株式の売却ができず(例外あり)

- 調達額(公開株数×公開価格)

- 16億1000万0000円(1,610,000株×1,000円)

- 潜在株数(ストックオプション)

- 1,150,000株

- ビジネスモデル解説(執筆=株価プレス管理人)

-

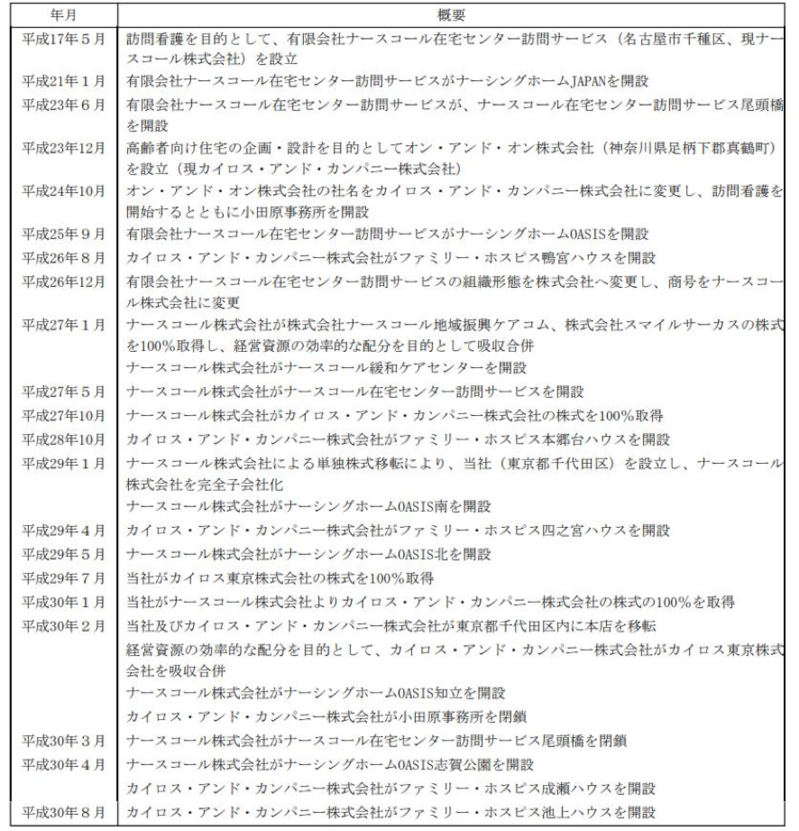

日本ホスピスホールディングス<7061>は、同社及び連結子会社2社から構成されている。暮らしの場である「自宅」で療養し最後を迎えるために必要な「在宅ホスピス」を、「ホスピス住宅の提供」と「在宅ホスピスサービスの提供」の形で展開する企業グループである。

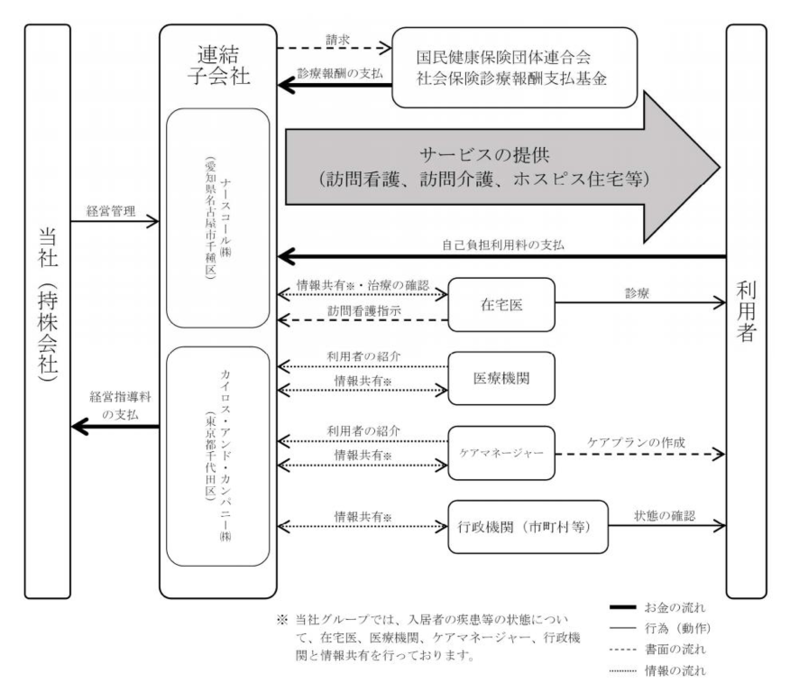

■沿革

同社は愛知県で訪問看護事業を展開するナースコール株式会社が設立母体である。2015年10月にナースコールが、東京・神奈川で在宅ホスピス事業を展開するカイロス・アンド・カンバニー株式会社を100%子会社化した。

その後2017年1月にナースコール株式会社を完全親会社として、単独株式移転により同社は設立された。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

■事業内容

同社はグループ会社で在宅ホスピスサービスを提供することで、訪問介護料、訪問介護料及びホスピス住宅に係る家賃収入を得ている。同社の提供する「在宅ホスピス」は、①ホスピス住宅の提供、②在宅ホスピスサービスの提供の2つの形態がある。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

■①ホスピス住宅について

同社が運営するホスピス住宅は、入居者を末期がん患者や難病患者等に限定した賃貸住宅である。具体的にはサービス付き高齢者向け住宅又は住宅型有料老人ホームの指定を受けた住宅であり、訪問看護と訪問介護事業所を併設又は近接し、ケアサービスを提供している。

ホスピス住宅の展開に関しては、土地オーナーに対して土地活用の一環としての提案を行う。居室数が平均して30室前後であり広い土地を必要とせず、建物投資額(土地オーナーの負担)を低く抑えることが可能である。よって立地条件の制約が少なく、新規施設の展開が比較的容易となっている。

■②在宅ホスピスサービスの提供

住み慣れた自宅での療養生活の継続を目的として、訪問看護を中心に訪問介護・24時間定期巡回などを組み合わせた、在宅ホスピスサービスも提供している。

看護師を中核とした多職種チームによるケアサービスの提供を特長としており、医療的な症状コントロールは医師と連携して、看護師が中核になり行われている。

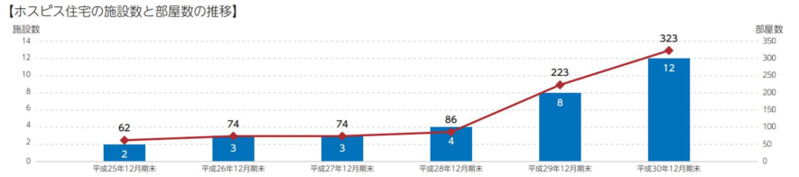

■運営中のホスピス施設について

同社が運営するホスピス施設数の推移、部屋の推移は下記となっている

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

ナースコール株式会社は愛知県名古屋市中心、カイロス・アンド・カンパニー株式会社は東京都及び神奈川県でホスピス施設を運営している。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

■業績推移

2017年12月期 売上高19億円、経常利益▲0.4億円、当期純利益▲0.6億円

2018年12月期 売上高30億円、経常利益1.3億円、当期純利益1.5億円

2019年12月期(予想) 売上高43億円、経常利益4.1億円、当期純利益3.1億円

2017年1月にの株式移転により同社は設立されており、2017年12月期が設立第1期である。2017年1月期は若干の赤字となったが、2018年12月期に黒字化。2019年12月期より利益が急拡大する計画である。

2019年12月期は既存施設12施設の売上高に加え、同期に開設予定の2施設(5月1施設、11月1施設)と、同期増床予定の2施設(1月1施設、3月1施設)の売上高の合算となっている。

2019年12月期末時点で居室数414室(前期末比91室増)、入居率は既存施設85.5%・新規施設51.3%を予定している。尚、2017年12月期の年平均入居率は86.7%となっている。

尚、2017年12月期決算での公開申請であり、期越え決算での上場である。

■財務状況

2017年12月期末時点で資産合計32億円に対し、純資産合計2.1億円、自己資本比率6.7%となっている。借入金9.9億円に対し、現預金4.3億円という状態である。

貸借対照表上はリース関連資産(リース資産・リース債務の各16億円)が最大科目となっている。同社運営施設は通常の賃貸借契約に基づき行われるものと、所有権移転外ファイナンス・リースによるものとが存在する。2017年12月期以前の物件は、所有権移転外ファイナンス・リースにより会計処理されている。

■資金使途

IPOにより2.5億円の資金調達がなされ、下記の使途が予定されている。

・事業拡大のための運転資金

・施設開業又は増室に係る採用活動費、人件費、賃借料、その他諸経費

2019年12月期に0.9億円、2020年12月期に1.6億円を投じる予定である。

尚、公募株数350,000株に対し、売出株数1,550,000株と、公募株数に対し売出株数が非以上に多い状況となっている。

■株主状況

投資ファンドのJ-STAR二号投資事業有限責任組合が、株主シェア49%を保有する筆頭株主である。

第2位株主(株主シェア18%)MIDWEST MINATO, L.P.、第3位株主(同17%)Pacific Minato Ⅱ, L.P.はいずれもケイマン諸島に本社を置く投資業を営む法人である。

高橋社長は、潜在株式含め株主シェア6.1%を有する第4位株主。投資ファンド中心の株主構成となっている。

尚、J-STAR二号投資事業有限責任組合、MIDWEST MINATO, L.P.、Pacific Minato Ⅱ, L.P.はIPO後90日のロックアップ契約を締結している。

■今後の注目ポイント