要旨

前回、「株式は長期では値上がりが期待できる」と述べた。もちろんこれは一般論で、個別企業ごとに業績や株価が異なる動きをする。最悪の場合、事業に失敗して倒産するケースもあるので、初級者には個別企業の株式よりも投資信託をお勧めしたい。

そして、投資信託を買うときは“2種類のコスパ”をよくチェックして、賢く選んでほしい。

個別株か投資信託か

投資信託(投信)とは、複数の投資家から集めた資金を1つにまとめて、株式、国債、不動産などに投資するものだ。株式の場合、投資家1人の資金量には限界があるので、たくさんの企業の株を買うことは難しい。「絶対に値上がりする株」を選ぶことも難しい。

一方、投信のようにまとめて運用すれば、幅広い投資先に分散投資できる。1社あたりの投資額が小さくなるため、仮にある投資先企業の株価が急落しても、その影響が薄まる。たとえば、日経平均連動型の投信は225社に分散投資している。投信の値動きを日経平均に連動させるためで、実際の運用成績も日経平均とほぼぴったり一致している。

投資信託にはパッシブ型とアクティブ型がある

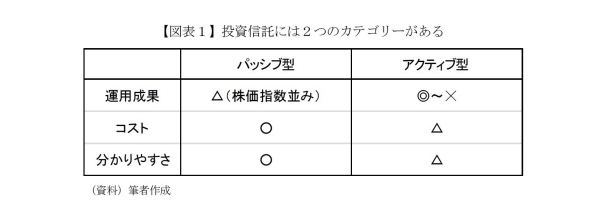

投信には大きく分けて2種類ある。ひとつは日経平均や米国のNYダウなどよく知られた株価指数に連動するように運用する投信で「パッシブ型」と呼ばれる。もうひとつは日経平均などを上回る運用成績を目指す「アクティブ型」だ。

それぞれに特徴(メリット、デメリット)があり、パッシブ型の主な特徴は「分かりやすさ」と「コストが低い」ことだ。たとえば日経平均連動型の投信は前述のように日経平均とほぼ同じ値動きをするので、自分の投資資金がどのように運用されているのかわかりやすい。

日経平均やNYダウはNHKニュースで1日に何度も報じられるし、新聞やインターネットで簡単に価格を調べることができる点もメリットだ。

一方、アクティブ型はアナリストの調査・分析などを基にプロの運用者(ファンドマネージャー)が有望な投資先を選ぶ。成功すればパッシブ型よりも高い利回りを得られるが、アテが外れてパッシブ型に負けてしまうこともある。

また、投信には主に2種類の費用が掛かる。購入時に支払う「販売手数料」と、投信を保有している間ずっと負担する「信託報酬」で、一般的にパッシブ型の方が両方とも安い。

以上をまとめると、パッシブ型はアナリスト等の人件費が不要な分、投資家が負担するコストも安いが、運用成果は良くも悪くも株価指数並みになる。アクティブ型は成功すればパッシブ型よりも高い運用成果を得られるが、相対的に高いコストを支払う必要がある。

2種類のコスパをチェックしよう

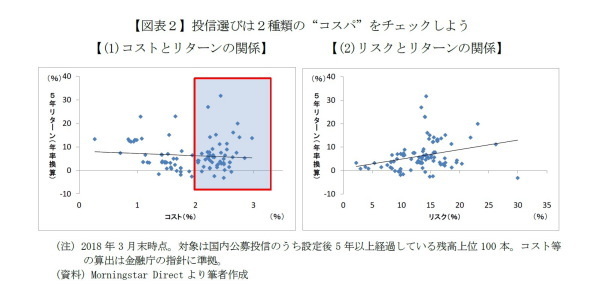

いざ投信を選ぶとなると誰でも迷うものだが、そこでチェックして欲しいのが投信の成果指標(KPI:Key Performance Indicator)だ。証券会社や銀行など投信販売会社の多くは、取り扱う主な投信について複数のKPIを開示し始めた。中でも重視して欲しいのは「(1)コストとリターンの関係」、「(2)リスクとリターンの関係」の2つのKPIだ。

これらのうち、(1)は投資家が支払った費用(販売手数料、信託報酬など)に対する投信のリターン(値上がり益や分配金の合計額)の大きさを、(2)は投信の値動きの大きさ(変動率)に対するリターンの大きさを表している。(1)は経済的負担に対するリターン、(2)は精神的負担(値動きが激しいほど精神的な負担も大きい)に対するリターンなので、いずれも「負担に対する見返りの度合い」、つまり“コスパ”だ。

まず「(1)コストとリターンの関係」で最も大事なポイントは、コストが高いからといってリターンも高いとは限らないことだ。図表2の左図のとおり、年間コストが2%超の投信55本のうち45本はリターンが年率10%未満だった。コストが1%未満の低コスト投信よりリターンが低かったものも少なくない。

一方、「(2)リスクとリターンの関係」では、高リスク投信ほどリターンも高い傾向があり、いわゆる“ハイリスク・ハイリターン”の関係がみられる。

もちろん過去のリターンが高いからといって将来も高リターンとは限らない。一方、リスクについては継続性がある(過去のリスクが高かった投信ほど、今後も相対的にリスクが高い傾向がある)。投信を選ぶ際は(1)よりも(2)のKPIを重視するとよいだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

井出真吾(いで しんご)

ニッセイ基礎研究所 金融研究部 チーフ株式ストラテジスト・年金総合リサーチセンター兼任

【関連記事 ニッセイ基礎研究所より】

・若いほど有利、時間を味方に付ける「積立投資」-若い世代の資産形成 Part2

・国の年金は実質目減り 若い世代こそ資産防衛を考えよう-若い世代の資産形成 Part1

・米中摩擦が業績を圧迫、日本株は一進一退が続く