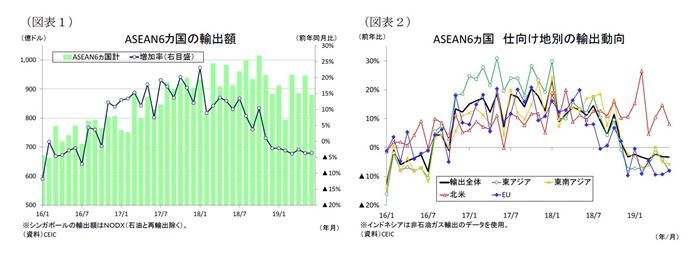

19年6月のASEAN主要6カ国の輸出(ドル建て、通関ベース)は前年同月比3.7%減(前月:同3.8%減)とマイナス幅が若干縮小した(図表1)。輸出の伸び率は昨年前半まで堅調に推移していたが、その後は海外経済の減速やITサイクルのピークアウト、米中貿易摩擦、コモディティ価格の下落などを受けて低下傾向で推移、直近7ヵ月は緩やかな減少が続いている。ベトナムでは輸出が堅調に拡大、フィリピンもプラス圏に浮上してきたものの、米中対立の激化や米国の景気減速懸念の高まりなど外部環境は悪化してきており、輸出停滞が長期化する懸念は高まっている。

ASEAN6カ国の仕向け地別の輸出動向を見ると、6月は北米向け(同7.7%増)が鈍化したものの、堅調な伸びを維持した。一方、米中貿易戦争の影響がアジア地域全体に広がる東アジア向け(同8.1%減)と東南アジア向け(同5.8%減)がマイナス幅を拡げた。製造業を中心とした景気減速が続くEU向け(同8.1%減)も低迷した(図表2)。

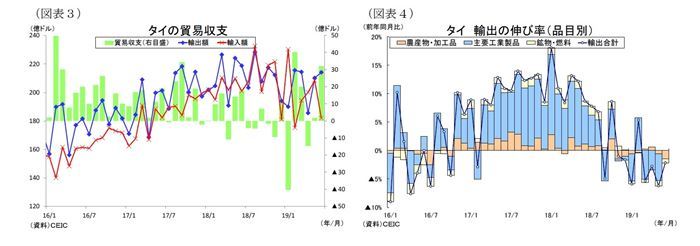

タイの19年6月の輸出額(ドル建て、通関ベース)は前年同月比2.1%減(前月:同6.2%減)と、マイナス幅が縮小した。輸出は今年2月に大規模軍事訓練後の武器の出荷が牽引して一時的に急伸したものの、基調としては昨年後半から米中貿易摩擦や世界経済の減速など先行きの不透明感が強まるなかで電子機器を中心に減少傾向にある。6月は値上がりした非貨幣用金が一時的に輸出を下支えする格好となった。一方、輸入額が前年同月比9.4%減(前月:同0.7%減)と落ち込んだ結果、貿易収支は32.1億ドルの黒字となり、前月から30.3億ドル黒字が拡大した(図表3)。

輸出を品目別に見ると、全体の約8割を占める主要工業製品は同0.0%増(前月:同5.9%減)と、僅かながら4ヵ月ぶりのプラスとなった(図表4)。工業製品の内訳を見ると、自動車・部品(同1.6%減)がプラスに転じたものの、電子機器(同12.8%減)と機械・装置(同9.3%減)、石油化学製品(同14.6%減)など主力製品が幅広く低迷しており、まだ回復の兆候はみられない。また鉱業・燃料は同18.4%減(前月:同20.9%減)となり、石油製品(同20.2%減)を中心に低迷した。さらに農産物・加工品も同9.0%減と、前月の同3.5%減から更に下落した。天然ゴム(同11.8%増)が供給削減に伴う価格上昇を受けてプラスとなったものの、加工食品(同7.2%減)やコメ(同34.6%減)、ゴム製品(同33.3%減)が大きく減少するなど、総じて低調だった。

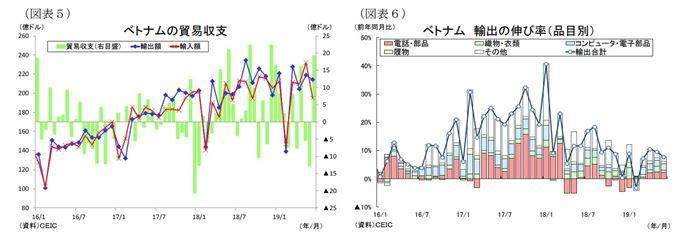

ベトナムの19年6月の輸出額(ドル建て、通関ベース)は前年同月比7.7%増(前月:同9.5%増)と低下した。輸出の伸び率は今年2月に旧正月に伴い営業日数が減少した影響で一時的に減少したものの、その後も繊維関連が堅調に拡大、電気・電子製品が持ち直すなど拡大ペースを維持している。また輸入額も前年同月比1.1%増(前月:同10.2%増)と大きく鈍化した結果、貿易収支は19.3億ドルの黒字となり、前月から32.2億ドル改善した(図表5)。

輸出を品目別に見ると、まず輸出全体の約2割を占める電話・部品が同14.0%増(前月:同15.3%増)、コンピュータ・電子部品が同18.7%増(前月:同16.5%増)となり、それぞれ二桁増を維持した(図表6)。繊維関連では、織物・衣類が同4.8%増(前月:同16.8%増)が鈍化する一方、履物が同11.6%増(前月:同11.8%増)が好調に推移した。農産品は、天然ゴム(同28.9%減)が若干のプラスとなったものの、価格下落が続くコーヒー(同19.7%減)をはじめとしてカシューナッツ(同5.7%減)、コメ(同5.2%減)が低迷したほか、野菜(同13.1%減)が減少に転じるなど、総じて振るわなかった。

輸出を資本別に見ると、全体の7割を占める外資系企業が同5.4%増(前月:同10.3%増)が鈍化する一方、地場企業が同12.7%増(前月:同7.7%増)が伸長した。

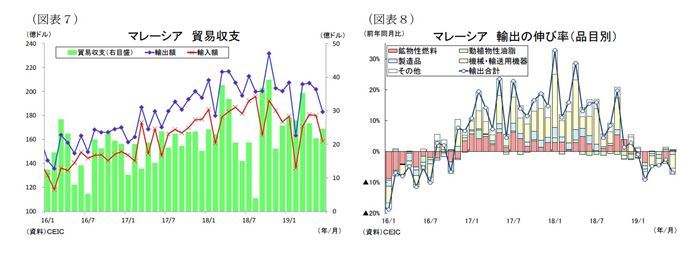

マレーシアの19年6月の輸出額(ドル建て、通関ベース)は前年同月比6.9%減(前月:同2.7%減)とマイナス幅が拡大した。輸出の基調は昨年から主力の電気・電子製品を中心に増加傾向を維持してきたが、年後半からはベース効果の剥落やパーム油の出荷減少により増勢が鈍化、今年1月には原油需要の低迷を受けて2016年10月以来のマイナス圏に突入した。また輸入額も前年同月比12.8%減(前月:同3.6%減)とマイナス幅が拡大した結果、貿易収支は24.7億ドルの黒字となり、前月から2.9億ドル黒字が増加した(図表7)。

輸出を品目別に見ると、全体の約4割を占める機械・輸送用機器は同10.1%減(前月:同2.2%減)と、主力の電気・電子製品(同9.7%減)を中心に低迷した(図表8)。一方、鉱物性燃料は同2.9%増(前月:同17.3%減)と3ヵ月ぶりのプラスとなった。原油(同26.5%増)が急増したほか、石油製品(同4.2%増)と天然ガス(同1.4%増)もそれぞれ二ヵ月ぶりのプラスとなった。また動植物性油脂は同0.8%増(前月:同12.2%増)と鈍化したものの、パーム油の出荷増を受けて2ヵ月連続のプラスとなった。

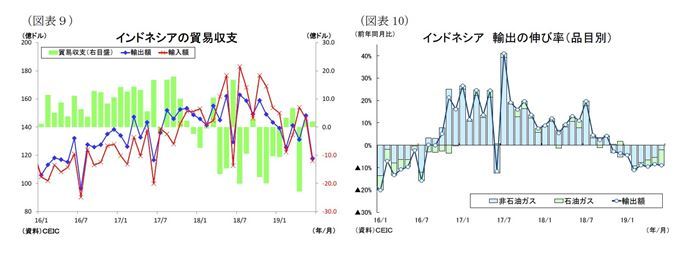

インドネシアの19年6月の輸出額(ドル建て、通関ベース)は前年同月比9.0%減(前月:同8.5%減)とマイナス幅が拡大した。輸出は昨年前半までは主力のパーム油やゴム製品、石炭などの資源関連が落ち込むなかでも自動車・同部品を支えに堅調に推移してきたが、昨年後半からは世界的な需要減退と商品価格の下落を背景に鉱産物や電気機械が振るわず、低迷している。一方、輸入額が前年同月比2.8%増(前月:同17.3%減)と6ヵ月ぶりのプラスに転じた結果、貿易収支は2.0億ドルの黒字となり、前月から0.2億ドル黒字が縮小した(図表9)。

全体の9割を占める非石油ガス輸出は同2.3%減(前月:同6.0%減)とマイナス幅が縮小したものの、石油ガス輸出は同54.7%減(前月:同30.4%減)と一段と減少した(図表10)。品目別に見ると、自動車・同部品(同21.6%増)が2ヵ月連続で増加、電気機械(同7.8%増)と機械類(同2.7%増)がそれぞれ6ヵ月ぶりのプラスとなったものの、輸出全体の5分の1を占める鉱産物燃料(同17.7%減)や動植物製油脂(同19.6%減)が落ち込んだ。

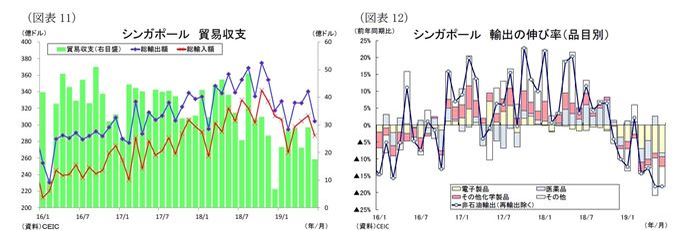

シンガポールの19年6月の輸出額(石油と再輸出除く、ドル建て、通関ベース)は前年同月比18.2%減(前月:同18.2%減)の横ばいとなった。輸出の伸び率は、昨年から主力の電子製品の低迷が続くなか、昨年末頃からは更に石油化学製品も減少傾向で推移するなど全体的に輸出不振に陥っている。なお、総輸出額は前年同月比10.2%減(前月:同5.8%減)、総輸入額は同5.8%減(前月:同2.8%減)となり、それぞれ減少幅が拡大した。結果として、貿易収支が17.5億ドルの黒字となり、前月から11.6億ドル黒字が縮小した(図表11)。

輸出(石油と再輸出除く)を品目別に見ると、まず全体の約3割を占める電子製品は同32.6%減(前月:同32.2%減)と、7ヵ月連続のマイナスとなった(図表12)。電子製品の内訳を見ると、主力のIC(同33.7%減)をはじめ、PC部品(同12.5%減)、PC(同45.1%減)、ダイオード・トランジスタ(同24.4%減)などが軒並み低迷した。また電子製品と並び全体の約3割を占める化学は同13.7%減(前月:同4.2%増)と2ヵ月ぶりのマイナスとなった。化学製品の内訳を見ると、石油化学製品が同17.6%減(前月:同16.7%減)が低迷したほか、医薬品が同12.2%減(前月:同25.5%増)と再び減少した。

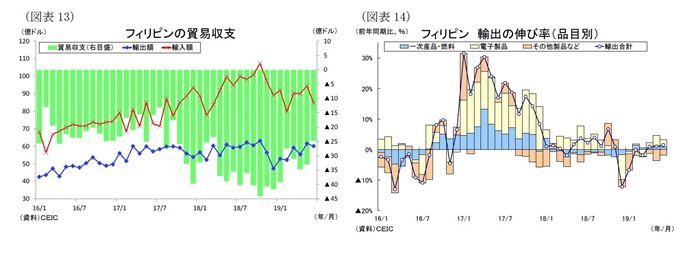

フィリピンの19年6月の輸出額(ドル建て、通関ベース)は前年同月比1.5%増と、前月(同1.0%増)から小幅に上昇した。輸出の伸び率は昨年主力の電子製品を中心に緩やかな増加傾向が続いたが、12月から電子製品が大きく鈍化して4カ月連続で減少、その後は持ち直して4月以降は小幅の増加傾向が続いている。一方、輸入額は前年同月比10.4%減(前月:同5.4%減)と低下した。結果として、貿易収支は24.7億ドルの赤字となり、前月から8.3億ドル赤字が縮小した(図表13)。

輸出シェア上位10品目を見ると、まず輸出全体の5割強を占める電子製品は同4.4%増(前月:同6.3%増)と低下したものの、3ヵ月連続のプラスとなった(図表14)。電子製品の内訳を見ると、電子データ処理機(同7.3%減)が減少したものの、主力の半導体デバイス(同6.7%増)が拡大、家電製品(同42.6%増)が大幅に増加した。その他9品目は総じて増加した品目が多かった。銅精鉱(同41.7%増)と生鮮バナナ(同24.4%増)、イグニッション・ワイヤーセット(同17.6%増)、金(同10.1%増)、機械・輸送用機器(同3.0%増)、その他鉱産物(同1.1%増)が増加する一方、金属部品(同11.0%減)とその他製造品(同5.7%減)、ココナッツオイル(同0.9%減)が減少した。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斉藤誠(さいとう まこと)

ニッセイ基礎研究所 経済研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・【アジア・新興国】東南アジア経済の見通し~輸出低迷で内需に陰り、今後は金融・財政政策により景気は底堅さを維持

・インド経済の見通し~財政金融政策により景気は年度後半から持ち直すも、輸出減速で緩慢な成長が続くと予想(2019年度+7.0%、2020年度+7.3%)

・【インドネシアGDP】4-6月期は前年同期比5.05%増~成長率は5%を維持するも、政局不透明感に在庫積み上がりによる生産抑制が重なり、2年ぶりの低水準に