「家賃収入は非課税」と聞いたことがある不動産オーナーも多いでしょう。たしかに居住用物件の家賃は消費税がかかりません。しかし、同じ家賃収入でも貸し方によっては課税対象となるケースもあります。

とくに注意すべきなのが、事務所用として貸すケースや、駐車場収入がある場合です。また、年間の課税売上高が1,000万円を超えると、消費税の納税義務が発生するため、収入の内訳や金額には注意が必要です。この記事では、家賃収入と消費税の関係について、課税・非課税の違いと判断のポイントを解説します。

目次

1.居住用の家賃収入は非課税

不動産投資において、「家賃収入はすべて非課税」と思っている人は少なくありません。実際、居住用として貸している物件の家賃には消費税はかかりません。これはオーナーにとって基本知識の一つですが、すべての家賃収入が非課税になるわけではない点には注意が必要です。

たとえば事務所として貸した場合や、駐車場などを個別に貸す場合には、課税対象となるケースがあります。不動産収入の内訳によって税務上の取り扱いが異なるため、正しく理解しておくことが重要です。

1-1.居住用物件の家賃は消費税が非課税

居住用の賃貸物件の家賃は、消費税法上「非課税取引」に分類されます。国税庁によると、非課税となる主な取引は以下のようなものが含まれます。

・有価証券の譲渡

・商品券・プリペイドカードの譲渡

・社会福祉事業によるサービス

・授業料・入学金などの教育費

出典:国税庁|非課税となる取引

これらは、税の性質や政策的な配慮から非課税とされています。

ただし、1ヵ月未満の短期貸し(民泊やウィークリー賃貸など)は「居住用」とは見なされず、消費税の課税対象となる点に注意が必要です。

2.事業用の家賃収入は課税される!非課税の場合は?

同じ物件でも、貸し方によって消費税の扱いは変わります事務所や店舗などの事業用として貸した場合、家賃収入は消費税の課税対象になります。つまり、家賃8万円の物件を事務所用として貸すと、消費税10%が加わり請求額は8万8,000円になります。

この消費税は「預り金」として扱われ、貸主が課税売上高1,000万円を超える課税事業者であれば、納税が必要になります。

ただし、法人が借主であっても、その目的が従業員の社宅や寮であれば「居住用」とみなされ、家賃は非課税となります。用途によって税区分が変わる点は、不動産オーナーとして押さえておきたいポイントです。

2-1.礼金・敷金・共益費・更新料はどうなる?

家賃以外の名目で受け取る費用についても、用途によって課税・非課税が分かれます。居住用の場合、礼金・敷金・共益費・更新料などは原則非課税です。敷金や保証金についても、返還を前提としたものであれば非課税とされています。

一方で、事業用賃貸では扱いが異なります。共益費や更新料、礼金などは課税対象となります(敷金・保証金は非課税のまま)。項目ごとに消費税の扱いが変わるため、契約内容の確認と整理が重要です。

出典:国税庁|消費税の課税対象となる取引

2-2.土地の貸付は基本的に非課税|例外との違いに注意

土地を貸す場合、原則として収入は非課税です。たとえば空き地を資材置き場として貸し出す場合も、土地の使用にすぎないため、消費税はかかりません。

ただし、貸付期間が1ヵ月未満の場合は例外です。これは「単なる土地の貸付」ではなく「サービスの提供」と見なされるため、課税対象となります。

また、土地の状態によっても課税・非課税が分かれます。更地のまま貸す場合(例:青空駐車場、草野球の練習場)は非課税ですが、施設を整備して貸す場合(例:舗装済み駐車場、テニスコート)は課税対象となります。

判断のポイントは、「土地そのものの使用」か「施設としてのサービス提供」かどうかです。

なお、貸主が更地のまま貸し出し、その後借主が自己負担で設備を整えた場合でも、あくまで土地の貸付であるため非課税です。

2-3.事業用家賃収入が1,000万円を超えると課税事業者になる

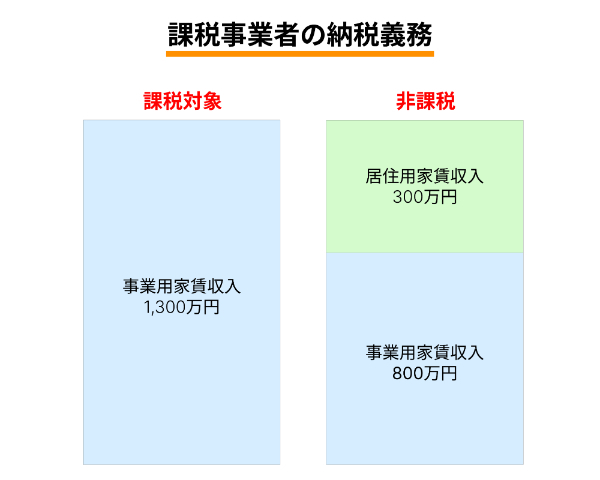

事業用の家賃収入には消費税がかかりますが、すべての不動産オーナーが納税義務を負うわけではありません。ポイントになるのは「課税売上高が1,000万円を超えるかどうか」です。

この1,000万円というラインは、消費税法における納税義務の判定基準とされています。具体的には、基準期間(2年前の課税期間)における課税売上高が1,000万円を超えていた場合、翌々年から課税事業者となり、消費税の納税義務が発生します。

たとえば、家賃収入が合計1,300万円あっても、そのうちオフィスビルの賃料が800万円、居住用物件の賃料が500万円なら、課税売上は800万円です。この場合、1,000万円を下回るため消費税の納税義務は発生しません。

なお、免税事業者であっても、実務上は取引先に消費税相当額を上乗せして請求するケースがあります。この場合、納税義務がないため、上乗せした金額が実質的に手元に残ることになります。これを「益税(えきぜい)」と呼びますが、制度上正式に認められている仕組みではなく、インボイス制度の導入により見直しが進んでいる点に注意が必要です。

3.集合住宅の共益費や管理費は非課税?

集合住宅における共益費や管理費は、消費税が非課税です。ただし、他の費用については徴収方法により課税される場合もあり、オーナーにとっては判断が難しい場合があります。非課税になる項目と課税される項目をしっかり確認しておきましょう。

3-1.集合住宅で非課税となる項目

集合住宅で非課税となる項目には、家賃、共益費、管理費、駐車場料金(入居者専用の駐車台数が確保され、駐車場料金が家賃に含まれている場合)、家具・家電・トランクルームなどのレンタル料金(あらかじめ設置され、レンタル料金が家賃に含まれている場合)、居住者専用のプール・アスレチック・温泉施設の利用料金などが該当します。

3-2.集合住宅で課税される項目

一方、集合住宅で課税される項目には、部屋を法人の事務所として貸した場合の家賃、住宅から離れた場所にある駐車場料金、特定の利用者からのみ徴収する駐車場料金、家具・家電・倉庫などのレンタル料金、外部の人も利用可能なプール・アスレチック・温泉施設の利用料金などが含まれます。

家賃や駐車場料金、レンタル料金を別々に請求する場合、消費税が課せられるため、賃貸契約書作成時に家賃に含めるなど、工夫が求められます。

課税・非課税の判断に迷う場合は、下記の国税庁ホームページにある判定一覧表を参考にするとよいでしょう。また、税理士や専門家に相談し、契約書の作り方や請求方法を適切に設計することで、不要な税負担を避けることができます。

出典:国税庁|集合住宅の家賃、共益費、管理料等の課税・非課税の判定

4.駐車場の賃料収入は課税される可能性が高い

多くのマンションには居住者用の駐車場が併設されていますが、駐車場の貸付に関しては消費税を課税される可能性が高いため、注意が必要です。 一般的に土地は経年により劣化するという概念がないので非課税とされています。つまり消費する性質のものではないので、土地の貸付は非課税取引とうたわれているのです。

ところが大阪地方裁判所の2012年4月19日の判例によると、「駐車場として利用している土地は単なる土地の貸付と同列に論じることはできず消費税の課税対象とすることが合理的」と判断されています。

また、駐車場に関する消費税課税の有無は、次に説明するように駐車場を貸し出す方法や場所によっても変わってきます。

4-1.マンションやアパートに付随した駐車場も課税対象

マンションやアパートなどに付随した駐車場を貸す場合も、マンションやアパートに付随していない独立した土地を駐車場として整備し貸す場合も、原則として消費税の課税対象です。消費税は物を買う場合だけでなく、サービスを受ける場合にも課税されます。入居者のうち利用を希望する人だけに駐車場を貸与するとサービスの提供にあたるため課税対象になります。

一方で、入居戸数分の駐車場が確保され、駐車料金が別に徴収されず家賃に含まれる場合は入居者に選択の余地はないため、サービスの提供にはあたりません。この場合、入居者の自動車保有の有無に関わらず全戸に割り当てられていることが条件となります。

土地の貸付は通常非課税取引とされていますが、過去の判例を勘案すると駐車場として使用している土地の場合は課税される可能性が高いといえるでしょう。

5.課税対象者になったら消費税はいつから支払う?

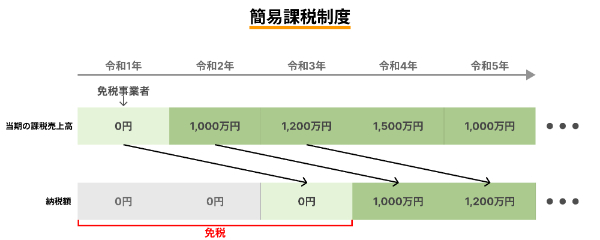

消費税の課税対象者になったとしても、すぐに納税義務が発生するわけではありません。例えば2024年の課税売上が1,000万円を超えたら、消費税の納税義務が発生するのは2026年分の確定申告からとなります。

その際に納める消費税は課税事業者になった年ではなく、2年後の売り上げを基に計算されます。課税事業者になった年の売上が5,000万円以下の場合は、「簡易課税制度」を利用することができます。

簡易課税制度を利用すると、業種ごとに決まっている「みなし仕入れ率」を基に消費税率を計算することができます。「みなし仕入れ率」とは、実際の仕入額を使わずに、業種ごとに決められた割合をもとに仕入控除税額を計算する仕組みです。

売上に対してあらかじめ定められた仕入割合を使うことで、帳簿作成の手間を減らすことができます。たとえば、小売業では80%、サービス業では50%など、業種ごとに異なる「みなし仕入れ率」が設定されています。

計算式は次のとおりです。

6.課税売上1,000万円以下なら消費税納税は免除される

家賃収入は居住用なら非課税、事業用なら課税、駐車場は判例を踏まえると課税取引になる可能性が高いといえるでしょう。 ただし課税取引となる収入が少ないうちは、消費税についてほとんど気にする必要はありません。

なぜなら課税売上が1,000万円以下の事業者には消費税の支払い義務が免除されるからです。しかし課税売上が年間1,000万円を超えてくると消費税の納税義務が発生します。つまり、受け取った消費税から仕入れにかかった費用の消費税分を差し引き、その差額を納税することが必要です。

消費税の申告期限および納期限は、法人の場合、事業年度終了日の翌日から2ヵ月以内です。例えば、6月決算法人であれば、2ヵ月後の8月31日が納付期限となります。法人には中間申告が義務付けられており、前課税期間の消費税額(地方消費税を除く)が48万円を超える場合、以下の通り中間申告が必要です。48万円超~400万円以下は年1回、400万円超~4,800万円以下は年3回、4,800万円超は年11回の中間申告が必要です。

また、個人事業者の申告期限および納期限は、課税期間終了後2ヵ月以内で、通常は翌年1月1日から3月31日までとなります。

7.消費税が課税される場合の納税額の計算は?

消費税の納税額は、事業者が受け取った消費税額(売上にかかる消費税)から、支払った消費税額(仕入れや経費にかかる消費税)を差し引いて算出します。

7-1.原則課税と簡易課税の違い

原則課税は、実際の取引に基づいて消費税の納税額を計算する方法です。売上にかかる消費税額から、仕入れや経費に含まれる消費税額を差し引いて納税額を求めます。この方法では、詳細な帳簿管理が必要となります。

一方、簡易課税は、事業者の事務負担を軽減するための制度で、売上高に対して業種ごとに定められた「みなし仕入率」を適用して納税額を計算します。これにより、実際の仕入れや経費の金額を把握する必要がなくなります。例えば、小売業の場合、みなし仕入率は80%と定められており、売上に含まれる消費税額の80%を仕入れにかかる消費税額とみなして計算します。

7-2.簡易課税制度を利用するための条件

簡易課税制度を利用するためには、以下の条件を満たす必要があります

前々事業年度の課税売上高が5,000万円以下であること

この基準を超える場合、簡易課税制度を選択することはできません。

事前の届出

簡易課税制度を適用するためには、適用を受けようとする課税期間の開始日の前日までに所轄の税務署長に「消費税簡易課税制度選択届出書」を提出する必要があります。一度選択すると、2年間は継続して適用されます。

7-3.原則課税か簡易課税か、選択の基準は?

原則課税と簡易課税のどちらを選択するかは、事業者の規模や取引内容、事務処理能力などを総合的に考慮して判断する必要があります。具体的には、以下の点を検討すると良いでしょう

仕入れや経費の割合

実際の仕入れや経費が多い場合、原則課税を選択することで、支払った消費税額を正確に控除でき、納税額を抑えることができる可能性があります。一方、仕入れや経費が少ない場合、簡易課税を選択することで、みなし仕入率による控除額が実際よりも多くなり、有利になることがあります。

事務処理の負担

原則課税では、詳細な帳簿管理や複雑な計算が必要となるため、事務処理の負担が増加します。一方、簡易課税は計算が簡便で、事務処理の負担を軽減できます。事務処理能力やリソースを考慮して選択することが重要です。

売上高の推移

前々事業年度の課税売上高が5,000万円を超えると簡易課税制度は適用できなくなるため、売上高の推移を把握し、適用条件を満たしているか確認する必要があります。

8.インボイス制度で課税売上1,000万円以下事業者の益税がなくなる

2023年10月から導入されたインボイス制度(適格請求書等保存方式)により、これまで課税売上1,000万円以下で免税事業者だった不動産オーナーにも、実質的な変化が求められるようになりました。

インボイスとは適格請求書のことです。適格請求書には登録番号、適用税率、消費税額などを記載する必要があります。この登録番号は所轄税務署に「適格請求書発行事業者」として登録した事業者にのみ交付される番号です。

登録番号を持たない売手が発行した請求書はインボイスとして認められないため、買手は仕入税額控除ができなくなります。そのため適格請求書発行事業者にならないと買手から取引を打ち切られる可能性が出てきます。

不動産経営でも入居している企業からオーナーに対し「適格請求書発行事業者に登録するか、家賃を仕入税額控除分値下げしてほしい」と要請される可能性があります。応じなければ契約解消や退去リスクも生じます。

インボイス制度で、これまで課税売上1,000万円以下で免税されていた事業者も消費税を納税する必要が生じます。免税で手元に残っていた益税のメリットがなくなるため、小規模事業者にとっては影響が大きい制度となるのです。

9.制度を正しく理解して適切な対応を

家賃収入の消費税は、物件の用途や契約内容、売上規模によって課税・非課税が分かれます。居住用は非課税ですが、事業用や駐車場収入は課税対象になるケースが多く、インボイス制度の影響で免税事業者にも実質的な負担が及ぶようになっています。

また今後も法制度の改正や税制の見直しが行われる可能性があります。適切に制度を理解し、安定した不動産経営を目指しましょう。

(提供:Dear Reicious Online)

【オススメ記事 Dear Reicious Online】

・40代からの将来設計。早いほどおトクなマンション経営

・マンション経営の物件選び!初心者がまず知っておきたい必須のポイント

・少子高齢化社会が不動産の可能性に与える影響

・「働く」だけが収入源じゃない 欧米では当たり前の考え方とは

・実は相性がいい!?不動産×ドローンの可能性