iDeCoは、税制優遇を受けながら老後資金を形成できる私的年金制度です。加入者は年々増え、2021年5月時点の加入者は200万人を超えています。

加入者の内訳で最も多いのは厚生年金に加入する会社員170万人で、全体の85%です。しかし、会社員の中でもiDeCoに加入できる人とできない人がいます。

2022年に改正される年金法では、これまでiDeCoに加入できなかった会社員も加入できる可能性が高くなります。今回は「会社員にとってのメリット」に絞って、iDeCoの改正について解説します。

iDeCoの改正で何が変わるのか

iDeCoは2017年にも大きな改正があり、加入者の幅が広がりました。

今回の改正では、「受給開始年齢の拡大」と「加入年齢の拡大」、「企業型確定拠出年金との同時加入要件緩和」がおこなわれます。具体的にどのように変わるのか、施行順に詳しく見ていきましょう。

2022年4月 【iDeCoの受け取り開始年齢の拡大】

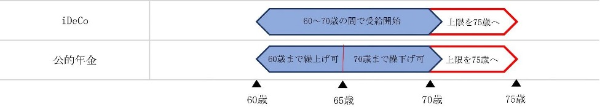

iDeCoの受給開始年齢は原則60歳以降で、任意で70歳まで延長できます。

2022年4月の改正では、上限が75歳まで引き上げられます。働くシニアが増えたことを受け、それぞれのタイミングで受け取れるようになるのです。

<改正による受け取り年齢の拡大イメージ>

公的年金の受給開始年齢も拡大

この改正では、iDeCoだけでなく公的年金の受給開始年齢も変わります。

公的年金は原則65歳から受給できますが、それを任意で延期することを「繰り下げ受給」と呼びます。現在の繰り下げ受給の上限は70歳ですが、改正後は75歳に引き上げられます。

繰り下げ期間は、「繰り下げた月数×0.7%」の割合で年金が増えます。そのため、上限年齢の引き上げは年金額を大きく増やすことが可能となります。

iDeCoの受給を遅らせるメリットとデメリット

iDeCoの受給を遅らせるメリットは、非課税による運用期間を延長できることです。しかし、iDeCoには公的年金のような増額の仕組みはありません。運用結果はその時の状況によって異なり、必ずしも期待どおりの成果が得られるとは限らないのです。

デメリットは、延長している間も口座管理料などの各種手数料がかかることです。運用継続によるメリットと手数料のデメリット、どちらを重視するかはそれぞれのケースでよく考える必要があります。

-繰下げ受給との併用が合理的

確実に増やせる公的年金を繰り下げている間、先にiDeCo年金の受給を開始するというのはどうでしょうか。メリットを活かしつつデメリットを抑えられる、合理的な方法です。

将来の家計や就労の状況にもよりますが、覚えておく価値はあるでしょう。

2022年5月 【iDeCoの加入年齢の拡大】

現行制度では、iDeCoに加入するために「国民年金加入者」かつ「60歳未満」という条件があります。

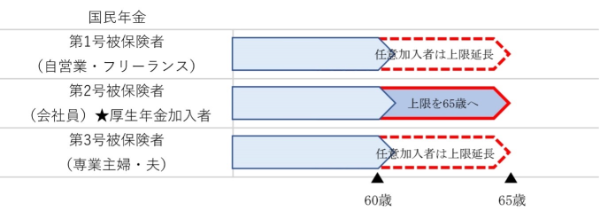

2022年5月の改正後では、加入年齢の拡大があり「65歳未満」に変更されます。しかし、国民年金加入者という条件がなくなるわけではありません。国民年金は、原則20歳以上60歳未満の人が加入できる制度です。どうすればよいのでしょうか。

<改正による加入年齢の拡大イメージ>

60歳以降も国民年金を続けられる「任意加入」

国民年金の第1号被保険者(自営業・フリーランス)や第3号被保険者(専業主婦・夫)が60歳以降もiDeCoを続けるためには、国民年金の任意加入が必要です。

ただし、「60歳到達時点で国民年金保険料の納付月数が480ヵ月(40年)未満」「厚生年金や共済組合等に加入していない」といった条件をすべて満たさなければなりません。誰もが申請できるわけではないのです。

厚生年金加入の会社員にとっては有利

国民年金の第2号被保険者は、厚生年金に加入する会社員です。

厚生年金は厚生年金保険適用事業所に勤める会社員を対象とした公的年金制度で、退職もしくは70歳になるまで続けられます。そして、厚生年金加入を続けている間は、国民年金加入者の資格も65歳になるまで続きます。

つまり会社勤めを続けている場合は、わざわざ国民年金に任意加入しなくてもiDeCoの加入資格があるというわけです。

50代加入のデメリットが消滅

iDeCoの受給開始には、年齢以外にも「通算加入期間が10年以上」という条件があります。そのため、50代で新規加入した場合は以下のようなデメリットが生じていました。

・60歳時点で加入期間が10年未満なので受給できない

・拠出期間は59歳までなので、掛金の所得控除を受けられない

・受給開始まで口座管理料などの各種手数料がかかる

改正後は60歳以降も掛金の積立を継続できるようになるため、デメリットが大幅に軽減されます。

-老後資金形成のラストスパートに有効

老後資金の形成は、なるべく早く始めたほうが月々の負担が軽くなります。とはいえ、働き盛りの世代は子育て世代でもあり、教育費の負担や住宅ローン返済など「目の前の支出」が多く、老後資金まで手が回らない人も多いでしょう。

子どもが成長し住宅ローン返済の終わりが見え、ラストスパートで老後資金の準備を考えている人にとって、この改正は朗報です。

2022年10月 【企業型確定拠出年金との同時加入要件緩和】

2017年の改正で、企業型確定拠出年金(企業型DC)に加入している会社員がiDeCoに同時加入できるようになりました。

ただし、「企業型DC規約でiDeCoとの同時加入が認められていること」と「企業が拠出する掛金額をiDeCoの拠出限度額分引き下げることについての労使の合意」が必要でした。このハードルが非常に高く、冒頭の「iDeCoに加入できない会社員」が出てしまったのです。

2022年10月の改正では、そのハードルのほとんどが撤廃されます。

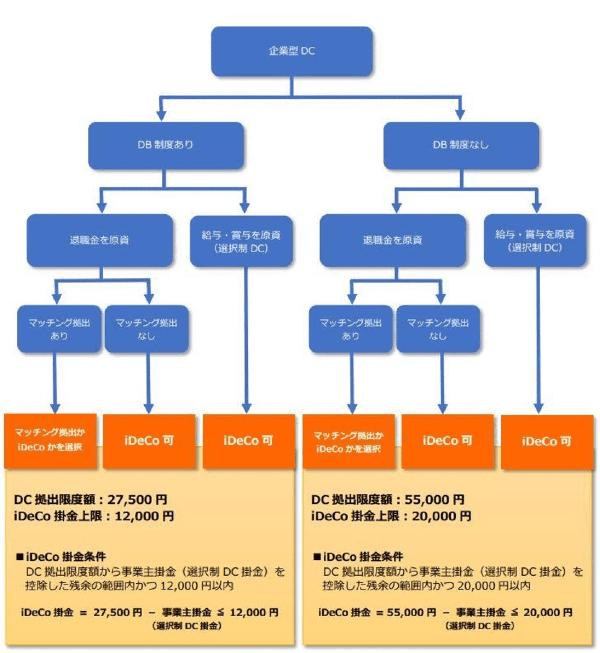

企業型DCとiDeCoの同時加入できるケースが増える

「規約の変更」や「掛金上限額の引き下げ」を行わなくても、企業型DCとiDeCoの同時加入が可能になります。

<改正による企業型DC加入者におけるiDeCo選択イメージ>

改正後も、企業型DCの掛金額が多く、iDeCoに拠出する分が残っていない場合は加入できません。逆にいえば、掛金額条件さえクリアすれば企業型DCとiDeCoの同時加入が可能、ということです。

マッチングと同時加入を比較検証

マッチングとは、企業型DCの加入者(従業員)が企業の掛金に上乗せして積み立てられる制度です。

これまでは企業単位でマッチングを実施していたため、従業員個人に選択の余地はありませんでした。しかし、改正後は従業員が個別に「マッチング」と「iDeCo同時加入」のどちらかを選択できるようになります。

どちらの選択が合理的かは、それぞれのケースによります。まずは、制度を比較してみましょう。

<マッチングとiDeCo同時加入の違い>

| マッチング | iDeCo同時加入 | |

| 掛金限度額 | ①企業の掛金額以下 ②企業掛金とマッチング掛金の合計額が5.5万円(※2.75万円)以下 上記の2点を満たす額 | ①iDeCoの限度額2万円(※1.2万円)以下 ②企業掛金とiDeCoの合計額が5.5万円(※2.75万円)以下 上記の2点を満たす額 |

| 運用商品 | 企業が提示する商品 | 金融機関によって異なる商品を自由に選択 |

| 口座管理 | 企業DCと同じ (給与天引き) | 企業型DCとは別に、個人でiDeCo口座を開設 |

| 口座管理料 | 企業負担 | 個人負担 (管理料は金融機関によって異なる) |

※確定給付年金加入者の場合

-マッチングの利点はコストの低さ

マッチングのメリットは、コストの低さと管理の手軽さです。すでに勤務先で加入している企業DCに給与天引きで掛金を上乗せするだけなので、他の口座を管理する必要はありません。

ただし、運用商品は企業が提示したものに限られ、掛金額は企業負担額までと自由度は低くなります。

-企業の掛金額が低い場合は、iDeCo加入の検討が○

iDeCoに加入する場合は、口座の開設や管理を自分で行います。口座管理料など各種手数料の負担も必要です。運用商品は口座を開設した金融機関によってラインナップが異なり、自由に選べます。

企業型DCの掛金額が低い場合は、iDeCoに加入したほうが多く積み立てられることもあるでしょう。

iDeCoの基本的なメリット・デメリットをおさらい

最後に、iDeCoの基本的なメリット・デメリットを紹介します。

メリット①税制優遇による大きな節税効果

iDeCoには、「掛金全額が所得控除」「運用利益は非課税」「受給時も控除あり」といった税制優遇があります。これは、企業型DCも同じです。

メリット②年金資産のポータビリティ

企業型DCとiDeCoは、一方の年金資産を他方に移換できます。例えば、転職や退職によって企業型DCの資格を失った場合は、企業型DCの年金資産をiDeCoに移して運用を続けられます。その逆も可能です。

あるいは、企業型DCの掛金が少ないうちは個別でiDeCoに加入しておき、昇給などで掛金額が上がってきたらiDeCoの資産をまとめてマッチングに移すこともできます。

デメリット 無視できないコストや運用リスク

iDeCoには国民年金基金連合会、運営管理機関、事務委託先金融機関が関わっており、事務費用や口座管理費用、運用手数料などがかかります。また、運用商品に投資信託を選んだ場合は、それぞれに信託報酬等の手数料がかかります。

すべての金融商品にいえることですが、運用成果に絶対はありません。その時の状況によって、思うような結果が得られないリスクがあります。

合理的な運用で老後資金の積み増しを

豊かで有意義な老後生活を送るために、まずは自分の公的年金額を確認してはいかがでしょうか。その上で、iDeCoを追加するかどうか検討してみるのも手でしょう。

※本記事は投資に関わる基礎知識を解説することを目的としており、投資を推奨するものではありません。

(提供:Wealth Road)