シンカー:10月4日の臨時国会で誕生する岸田新内閣が、財政拡大の方針による経済対策で、企業支援拡充により信用サイクルを支え、家計支援拡充の総需要拡大と政府投資などにより設備投資サイクルを押し上げる良いスタートを切れるのかに注目である。2022年度以降には設備投資がけん引役となり、企業の新たな商品・サービスの投入が消費を刺激する好循環が、景気を緩慢なU字型から強いV字型に進展するだろう。設備投資サイクルがデフレ構造不況下のこれまでの低くて固い天井の突破に向けて動き出すことで、企業の長期的な成長期待と収益期待がついに上昇したことが意識される。今後は、規制緩和を含むコスト削減中心の改革から、政府の投資中心の改革へ転換し、総需要を拡大しながら成長戦略を推進することになるだろう。財政拡大をともなう所得分配で、家計に所得を回し、総需要を拡大し、政府も成長戦略に基づき財政資金を投入することでグリーンやデジタルなどの投資フィールドをニューフロンティアとして活性化し、企業の投資の期待リターンを上昇させ、企業の投資を拡大するアプローチが重要だ。総需要の拡大と成長戦略で企業活動が刺激されることで設備投資サイクルが上振れ、企業の長期的な成長期待と収益期待がついに上昇したことが意識され、国民への所得分配につながる財政拡大への態度がブレなければ、デフレ構造不況からの脱却の機運で、景気拡大と株価上昇は加速していく可能性がある。しかし、まだリスクは存在する。製造業と非製造業とともに日銀短観の業況判断が改善したが、かなり控えめであった利益計画が上方修正されたことが理由であったとみられ、警戒感はまだ強い。これまで緊急事態宣言が長期化する中で、政府の企業支援が先細り、徐々に企業の体力が弱体化してしまい、信用サイクルを表す日銀短観中小企業貸出態度DIは3四半期ぶりに悪化してしまった。負債の拡大で流動性をまかなってきた企業が、業績の回復が遅れる中で、負債の維持が困難となるソルベンシーの問題に陥るリスクが高まってきている。そうなってしまうと、新型コロナウィルスの感染が抑制されても、経済活動の回復ができなくなってしまうリスクとなる。信用サイクルの維持のためには、大規模な経済対策による企業支援の拡充が急務になっている。

7-9月期の日銀短観大企業製造業業況判断DIは+18となり、コンセンサス(+13程度)を上回る結果となった。4-6月期の+14から改善した。2020年4-6月期の底から5四半期連続の改善である。7月の実質輸出が過去最高の水準になるなど、米国経済の持ち直しなどが反映された。半導体をはじめとしたサプライチェーンの再編、消費者の財の需要の拡大を含め、各国が生産設備の拡大に動き始めていることも、資本財の生産に追い風となっている。生産用機械のDIは8pt改善した。2021年度のドル円の想定レートは107.6円であり、それより円安で推移していることも追い風となっている。一方、半導体不足などで自動車の生産が下押され、7・8月と鉱工業生産指数は2か月連続で前月比マイナスとなった。自動車のDIは10pt悪化した。新型コロナウィルスの米国での再度の感染拡大や、中国でのインフレ抑制の引き締め政策など、輸出と生産の環境の不透明感が強くなっている。10-12月期の大企業製造業先行きDIは+14と、警戒感で悪化となっている。生産と消費の弱さを理由に、内閣府は既に景気判断を4か月ぶりに下方修正しており、経済対策を策定する環境は整っている。10月の展望レポートでは、日銀も景況判断を引き下げることになるだろう。

7-9月期の大企業非製造業業況判断DIは+2となり、コンセンサス(0程度)を上回る結果となった。1-3月期の+1から若干改善した。2020年4-6月期の底から5四半期連続の改善である。7-9月期も引き続き緊急事態宣言下にあり、対面サービスの業況に引き続き大きな下押し圧力をかけている。一方、不動産、通信、情報サービスなどは、ウィズコロナの新常態が強い業況感を支えている。オリンピック・パラリンピックが無事に開催され、観戦の巣ごもりが、耐久消費財や飲食料の販売を押し上げた効果もあったようだ。卸売のDIが8pt、対事業所サービスが12pt改善した。10-12月期の大企業非製造業先行きDIは+3と、改善が続く予想になっている。感染拡大が抑制され、緊急事態宣言も解除される見込みであったこともあり、これまで大きく下押された個人サービスや宿泊・飲食サービスの業況感に改善の期待が出ている。しかし、対面サービスの業況感は水準としてはかなり悪い。サービス消費の回復が遅れると、非製造業だけではなく、製造業の見通しにも下押し圧力となってしまう。デジタル革新などにより、サービス消費の拡大のため、デジタル関連製品を中心に、より多くの財が必要になってきているとみられるからだ。サービス消費の需要の源である家計を、政府が衆議院選挙後の大規模な経済対策で支援することは急務だろう。

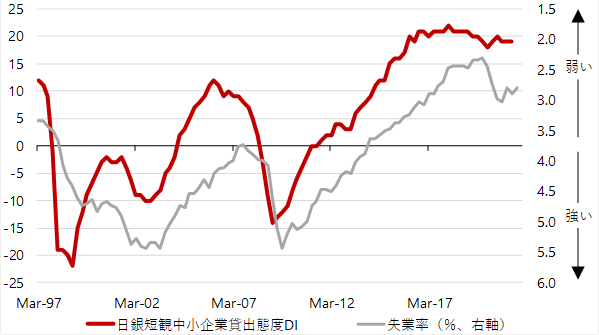

実体経済が弱くても、景況感が底割れなかったり、株価が上昇してきた背景には、民間の信用が拡大できる環境なのかを左右する信用サイクルが腰折れなかったことがあった。日銀短観の中小企業金融機関貸出態度DIが信用サイクルをきれいに示す。政府・日銀による給付金、信用保証、無利子無担保融資、金融緩和などで中小企業の資金繰りを支え、DIは下落を回避し、高原状態を続けてきた。緊急事態宣言が延長される中で、徐々に企業の体力が弱体化してしまい、7-9月期の中小企業貸出態度DIは+18と、4-6月期の+19と、3四半期ぶりに悪化した。まだ、水準は高く、信用サイクルは持ちこたえている。しかし、政府の企業支援は先細ってきている。負債の拡大で流動性をまかなってきた企業が、業績の回復が遅れる中で、負債の維持が困難となるソルベンシーの問題に陥るリスクが高まってきている。そうなってしまうと、新型コロナウィルスの感染が抑制されても、経済活動の回復ができなくなってしまうリスクとなる。製造業と非製造業とともに日銀短観の業況判断が改善したが、かなり控えめであった利益計画が上方修正されたことが理由であったとみられ、警戒感はまだ強い。信用サイクルの維持のためには、大規模な経済対策による企業支援の拡充が急務になっている。企業が十分な支援を受けられる安心感が生まれれば、12月13日に公表される次の短観でもDIは下落を回避できるだろう。

図1:信用サイクルを示す日銀短観中小企業金融機関貸出態度DIと失業率

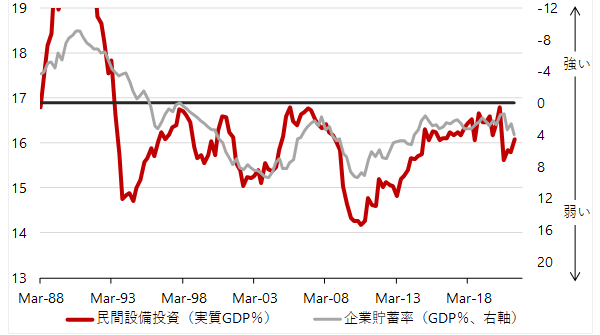

信用サイクルが堅調であれば、2022年度以降の設備投資サイクルの上振れに期待感が出てくる。実質設備投資のGDP比が設備投資サイクルをきれいに示す。労働需給逼迫などによる生産性と収益率の向上の必要性、第四次産業革命を背景としたAI・IoT・ロボティクスを含む技術革新、遅れていた中小企業のIT投資、老朽化の進んだ構造物の建て替え、都市再生、研究開発、そして新型コロナウィルス感染拡大後の新常態への適応などの投資テーマがある。コロナショック下でのIT技術の活用の経験がイノベーションを促進するかもしれない。2021年度の大企業設備投資計画は前年比+10.1%となり、実体経済の状況と比較し、かなり強い。2022年度から2023年度にかけてはバブル崩壊後のGDP比17%弱の天井を打ち破る動きが起こるだろう。その低く固い天井は、日本企業の長期的な成長期待と収益期待が低いままであったことを表していた。2022年度以降には設備投資がけん引役となり、企業の新たな商品・サービスの投入が消費を刺激する好循環が、景気を緩慢なU字型から強いV字型に進展するだろう。

設備投資サイクルがデフレ構造不況下の低くて固い天井の突破に向けて動き出すことで、企業の長期的な成長期待と収益期待がついに上昇したことが意識される。今後は、規制緩和を含むコスト削減中心の改革から、政府の投資中心の改革へ転換し、総需要を拡大しながら成長戦略を推進することになるだろう。財政拡大をともなう所得分配で、家計に所得を回し、総需要を拡大し、政府も成長戦略に基づき財政資金を投入することでグリーンやデジタルなどの投資フィールドをニューフロンティアとして活性化し、企業の投資の期待リターンを上昇させ、企業の投資を拡大するアプローチが重要だ。総需要の拡大と成長戦略で企業活動が刺激されることで設備投資サイクルが上振れ、企業の長期的な成長期待と収益期待がついに上昇したことが意識され、国民への所得分配につながる財政拡大への態度がブレなければ、デフレ構造不況からの脱却の機運で、景気拡大と株価上昇は加速していく可能性がある。10月4日の臨時国会で誕生する岸田新内閣が、財政拡大の方針による経済対策で、企業支援拡充により信用サイクルを支え、家計支援拡充の総需要拡大と政府投資などにより設備投資サイクルを押し上げる良いスタートを切れるのかに注目である。

図2:設備投資サイクルを示す実質設備投資GDP比

・本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投 資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。

岡三証券チーフエコノミスト

会田卓司

岡三証券エコノミスト

田 未来