シンカー:財政拡大によるネットの資金需要(企業貯蓄率+財政収支)の復活と、それを事実的にマネタイズする日銀の粘り強い金融緩和の継続と合わせ、アベノミクスの形が自動的に稼働し、リフレ・サイクルが上振れつつある。2013年の共同声明による政府との共同目標としての2%の物価上昇率達成を目指し、日銀はイールドカーブ・コントロールにともなう柔軟な国債買入れの方針を含むポリシーミックスを強調する緩和体制を、岸田内閣の下でも、政府のデフレ脱却宣言まで粘り強く維持するだろう。岸田内閣の経済政策は、これまでの「新自由主義」型アベノミクスから、「分配・成長(新しい資本主義)」型アベノミクスであるキシダノミクスに変化し、不完全であったリフレ政策が家計に所得を回すようなより完成したもの(アベノミクス2.0)になる。岸田内閣の成長戦略は、分配政策で家計に所得を十分に回して消費を増加させることと、政府の成長投資を呼び水としてグリーンやデジタル、先端科学技術などの投資フィールドをニューフロンティアとして活性化させることで、投資の期待リターンを上昇させ、企業が刺激されて投資を拡大するようにすることで達成する。財政支出ベースで56兆円程度の経済対策で、分配と成長投資を軸に、2021年度の補正予算と2022年度の本予算を一体とした財政拡大が進行中だ。来年の通常国会では、景気回復の促進策の追加と、民間からの意見を取り入れた成長投資の拡大を含む更なる経済対策が策定される可能性がある。自民党の衆議院選挙の公約で最も力が入っていたのは、成長投資のメニューである。このメニューの周りには、官民一体となったマネーが集まっていくことで、株式市場の投資テーマになっていくだろう。2023年度までにはニューフロンティアの拡大で企業の投資行動が強くなれば、ネットの資金需要の中身は財政赤字から企業の投資に移行し、「成長と分配の好循環」が生まれるだろう。建設的ではない「バラマキ」批判などの職や所得を失う恐れのない安全圏からなされることが多い強者の論理に屈せず、岸田政権は国民の痛みや苦しみに共感して寄り添うポジションを明確にし、困窮した家計と企業、そして子育てと教育への支援を、最低限だが確保できたことで、連立与党が来年夏の参議院選挙で勝利する可能性は高まったと考える。

金融政策−ポリシーミックスを強調する緩和バイアスを粘り強く維持

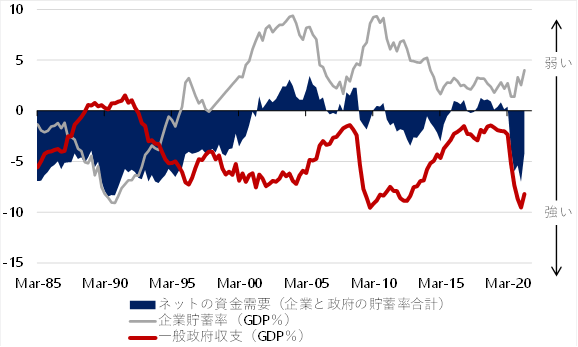

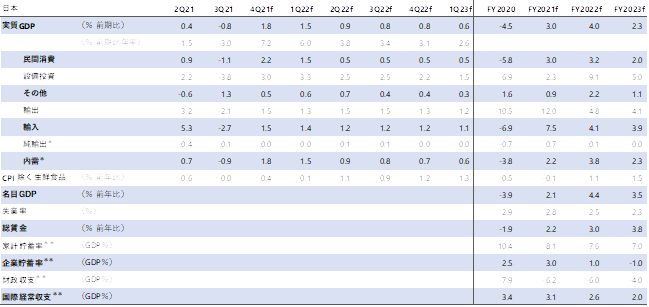

日銀の大規模な金融緩和は信用サイクルを大きく押し上げてきた。物価を押し上げるマネーの拡大には、信用サイクルの押し上げに加え、企業と政府の支出の拡大が必要になる。企業貯蓄率と財政収支の合計であるネットの資金需要(GDP比、マイナスが強い)が、市中のマネーの拡大・縮小を左右するリフレ・サイクルをきれいに示す。これまで消費税率引き上げを含む緊縮的な財政スタンスで、ネットの資金需要は消滅し、マネーが拡大できなくなってしまっていた。日銀がマネタイズするネットの資金需要が存在せず、市中のマネーは拡大できず、量的金融緩和の効果を十分には発揮できなかった。2%の物価目標は達成できず、緩和の長期化の副作用で金融機関は疲弊した。ウィルス問題で財政政策は拡大に転じ、ネットの資金需要は復活して大きなマイナスとなり、リフレ・サイクルが上振れてマネーの拡大が強くなったことが、株価の大幅な上昇(リフレ)につながったとみられる。政府・日銀の連携で、堅調な信用サイクルは維持されている。岸田内閣の財政拡大の方針で、復活したネットの資金需要は維持される可能性が高く、2%の物価目標の達成の可能性は高まったとみる。ネットの資金需要をマネタイズして働く量的金融緩和の効果は現行の枠組みの維持だけで強くなる。2013年の共同声明による政府との共同目標としての2%の物価上昇率達成を目指し、日銀はイールドカーブ・コントロールにともなう柔軟な国債買入れの方針を含むポリシーミックスを強調する緩和体制を、岸田内閣の下でも、政府のデフレ脱却宣言まで粘り強く維持するだろう。財政政策が緊縮に転じて、ネットの資金需要が消滅することがない限り、マイナス金利政策の深堀りはないだろう。ネットの資金需要をマネタイズする量的金融緩和の効果が期待できるため、日銀のETF買入れの減額が緩和効果を削ぐことはないだろう。これまでは、ネットの資金需要が消滅していたため、巨額のETF買い入れによるリスク・プレミアムの圧縮で株価上昇とともに期待ROEを上昇させ、企業のデレバレッジやリストラという縮み思考を変える必要があった。設備投資サイクルの上振れによる企業貯蓄率の低下と緩和的な財政政策により、ネットの資金需要は維持され、量的金融緩和効果が強い状態が続き、マネーの拡大と円安の力が物価上昇を加速させていくだろう。 FRBは2022年度にゼロ金利政策を解除し、2023年度には継続的な利上げが定着するだろう。日米金利差拡大が大きな円安の力となり、景気拡大が強くなる中、 日銀は2024年度から長期金利の誘導目標を景気・マーケットの拡大と物価上昇率の加速を阻害しない速度で引き上げ始めるだろう。短期の政策金利目標をプラスに戻し、イールドカーブ・コントロールを含む緩和体制から脱却するのは、2%の物価目標を達成し、政府がデフレ完全脱却宣言ができるようになる2025年度となろう。

財政政策—緊縮路線から拡大路線に向かう

新型コロナウィルス問題などに対処するために財政が拡大している。財政拡大によるネットの資金需要の復活と、それを事実的にマネタイズする日銀の粘り強い金融緩和の継続と合わせ、アベノミクスの形が自動的に稼働し、リフレ・サイクルが上振れつつある。震災復興と景気刺激策などでの財政拡大によるネットの資金需要の復活を、2013年以降の大規模金融緩和で事実的にマネタイズし、リフレ・サイクルが上振れたアベノミクス1.0と似る。岸田内閣の経済政策は、これまでの「新自由主義」型アベノミクスから、「分配・成長(新しい資本主義)」型アベノミクスであるキシダノミクスに変化し、不完全であったリフレ政策が家計に所得を回すようなより完成したもの(アベノミクス2.0)になる。これまでの「新自由主義」型アベノミクスは、金融政策は「日銀の異次元緩和のみで2%の物価目標を目指す」、財政政策は「プライマリーバランス黒字化目標重視による、財政の単年度主義に基づく小さな政府(政府の機能縮小)」、成長戦略は「規制緩和やコスト削減による総供給の効率化」であった。新たな「分配・成長」型のアベノミクスは、金融政策は「財政拡大との合わせ技の緩和で2%の物価目標を目指す」、財政政策は「成長による増収を家計に分配することで、財政の複数年度主義に基づき、しばらくは十分な財政赤字を維持する大きな政府(政府の機能向上)」、成長戦略は「政府の成長投資と所得分配で企業と家計を支えて総供給と総需要の相乗効果の拡大」となる。

岸田内閣の成長戦略は、規制緩和を含むコスト削減中心の改革から、政府の投資中心の改革へ転換する。財政資金を伴わない効率化のミクロ改革から、財政資金を伴う投資と分配のマクロ改革に軸を移す。前者は主に総供給のみに働くが、後者は総供給と総需要の両方に働く。分配政策で家計に所得を十分に回して消費を増加させることと、政府の成長投資を呼び水としてグリーンやデジタル、先端科学技術などの投資フィールドをニューフロンティアとして活性化させることで、投資の期待リターンを上昇させ、企業が刺激されて投資を拡大するようにすることで達成する。これまでは家計への分配がなく、投資に消費が反応できなかったことで、投資の期待リターンを押し下げていた。岸田内閣の家計への分配は、給付金などのミクロなものに加え、ネットの資金需要を政府と企業の支出で拡大させるマクロの分配が主となる。日本では不足している家計への所得分配を財政支出で促進することが「成長と分配の好循環」の起点となる。ネットの資金需要を消滅させたままにしていたのが「新自由主義」型アベノミクスで、財政拡大で十分な水準に維持しようとするのが「分配・成長(新しい資本主義)」型アベノミクスの定義である。ネットの資金需要は、企業と政府を合わせた支出する力で、それが家計に所得が回る力にもなる。財政支出ベースで56兆円程度の経済対策で、分配と成長投資を軸に、2021年度の補正予算と2022年度の本予算を一体とした財政拡大が進行中だ。来年の通常国会では、景気回復の促進策の追加と、春にまとめられる自民党の「新しい資本主義実行本部」の提言と民間からの意見を取り入れた、成長投資の拡大を含む更なる経済対策が策定される可能性がある。自民党の衆議院選挙の公約で最も力が入っていたのは、成長投資のメニューである。このメニューの周りには、官民一体となったマネーが集まっていくことで、株式市場の投資テーマになっていくだろう。2023年度までにはニューフロンティアの拡大で企業の投資行動が強くなれば、ネットの資金需要の中身は財政赤字から企業の投資に移行し、「成長と分配の好循環」が生まれるだろう。建設的ではない「バラマキ」批判などの職や所得を失う恐れのない安全圏からなされることが多い強者の論理に屈せず、岸田政権は国民の痛みや苦しみに共感して寄り添うポジションを明確にし、困窮した家計と企業、そして子育てと教育への支援を、最低限だが確保できたことで、連立与党が来年夏の参議院選挙で勝利する可能性は高まったと考える。一方、財政政策が増税などの緊縮に舵を切ることを試み、企業と政府の支出する力として家計への所得のフローを生むネットの資金需要が消滅してリフレ・サイクルが腰折れるリスクが大きくなれば、株式市場も大きく下落し、疲弊した家計への支援とデフレ脱却を優先する自民党内の勢力と公明党の反発を受けて政権が倒れるリスクとなる。

表:自民党の衆議院選挙の公約の中の成長投資

(成長投資とは、日本に強みある技術分野を更に強化し、新分野も含めて研究成果の有効活用と国際競争力の強化に向けた戦略的支援を行うこと。)

l 小型衛星コンステレーション等の衛星・ロケット新技術の開発や、政府調達を通じたベンチャー支援等により、宇宙産業の倍増を目指します。

l 宇宙・海洋資源、G空間、バイオ、コンテンツなど、新たな産業フロンティアを官民挙げて切り拓きます。

l 日本に強みがあるロボット、マテリアル、半導体、量子(基礎理論・基盤技術)、電磁波、電子顕微鏡、核磁気共鳴装置、アニメ・ゲームなど多様な分野につき、技術成果の有効活用、人材育成、国際競争力強化に向けた戦略的支援を行います。

l 産学官におけるAIの活用による生産性の向上や高付加価値な財・サービスの創出、5Gの全国展開、6Gの研究開発と社会実装を推進します。

l 国産量子コンピュータの開発に取り組むとともに、量子暗号通信、量子計測・センシング、量子マテリアル、量子シミュレーションなどの技術領域を支援します。

l 2030年度温室効果ガス46%削減、2050年カーボンニュートラル実現に向け、企業や国民が挑戦しやすい環境をつくるため、2兆円基金、投資促進税制、規制改革など、あらゆる政策を総動員します。

l カーボンニュートラルによる環境と経済の好循環実現のため、エネルギー効率の向上、安全が確認された原子力発電所の再稼働や自動車の電動化の推進、蓄電池、水素、SMR(小型モジュール炉)の地下立地、合成燃料等のカーボンリサイクル技術など、クリーン・エネルギーへの投資を積極的に後押しします。

l 究極のクリーン・エネルギーである核融合(ウランとプルトニウムが不要で、高レベル放射性廃棄物が出ない高効率発電)開発を国を挙げて推進し、次世代の安定供給電源の柱として実用化を目指します。

l 日本に世界・アジアの国際金融ハブとしての国際金融都市を確立するべく、海外金融機関や専門人材の受け入れ環境整備を加速させ、コーポレート・ガバナンス改革、取引所の市場構造改革、金融分野のデジタル化の推進などを通じて、資本市場の魅力向上を図ります。公平・公正・透明な金融市場への適正化を図り、金融商品に対する信頼確保に努めます。

l 未来の成長を生み出す民間投資を喚起するため、現下のゼロ金利環境を最大限に活かし、財政投融資を積極的に活用します。

l オープンイノベーションへの税制優遇、研究開発への投資、政府調達など、スタートアップへの徹底的な支援を行います。

l インフラの老朽化対策、地域の移動を支える地域交通や都市を結ぶ高速交通のネットワークの維持・活性化、地域での連携・協働の支援に取り組みます。

岡三証券チーフエコノミスト

会田卓司

岡三証券エコノミスト

田 未来

・本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投 資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。