この記事は2021年8月31日に「The Finance」で公開された「特定目的会社(TMK)を不動産流動化に利用する際のポイントと実務(第2回)」を一部編集し、転載したものです。

「特定目的会社(TMK)を不動産流動化に利用する際のポイントと実務(第1回)」に続き、第2回では、TMKに関する特徴的な法規制や制度及びこれらを踏まえたポイントなどについて解説する。

特定目的会社(TMK)に関する法規制の特徴

特定目的会社(TMK)による資産の流動化を進めるにあたっては、特定目的会社(TMK)に関する特徴的な制度や資産流動化に関する法律(以下「法」又は「資産流動化法」といいます。)に基づく規制を把握することを要する。

特定目的会社(TMK)に関する特徴的な制度や法規制は、たとえば以下のとおりである。

- 税務上の優遇措置

- 取得できる資産の限定

- 行いうる業務の限定(他業禁止)

- 特定資産の追加取得の制限

- 業務の委託強制

税務上の優遇措置

特定目的会社(TMK)については、大要以下の優遇措置がとられている。

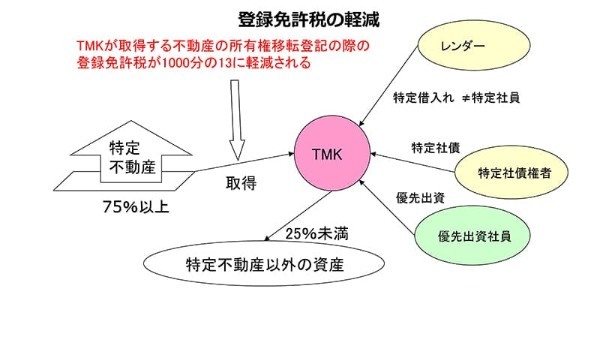

登録免許税の軽減

特定目的会社(TMK)の取得する特定資産のうち不動産の所有権の移転登記にかかる登録免許税が、1000分の13(1.3%)となる(租税特別措置法第83条の2の2)。

登録免許税の減税措置を受けるためには、大要以下の要件を充足することを要する。

(A)業務開始届出を行っていること

(B)資産流動化計画において、資産対応証券(特定社債、優先出資等)を発行する旨の記載があること

(C)資産流動化計画において、特定不動産の合計額が、特定資産全体の合計額の75%以上とする旨の記載があること

(D)特定借入れに係る貸付人と特定社員とが同一ではないこと

(E)特定不動産の合計額が、現に特定資産全体の合計額の75%以上であるか、又は当該特定不動産の取得によって75%以上となること

なお、登録免許税の減税を受けるためには、不動産取得日に行う所有権移転登記申請に際して財務局より交付された減税証明書を添付して登記申請を行う必要があるため、スケジューリングにあたって留意を要する。また、新型コロナウィルスの感染拡大に係る緊急事態宣言下においては当局の活動も制限されるなどした影響で、減税証明書について申請から発行までの期間が通常より長い1カ月かかるなどしていたことは記憶に新しい。今後も手続を進めるにあたっては新型コロナウィルスの拡大による影響にも留意を要するであろう。

不動産取得税の軽減

特定目的会社(TMK)が取得する特定資産のうち不動産の取得に対して課税される不動産取得税について、課税標準の算定において不動産価格の5分の3が控除される(地方税法附則第11条第3項)。

不動産取得税の軽減措置を受けるためには、大要上記(1)の(B)から(E)の要件を充足することを要する。

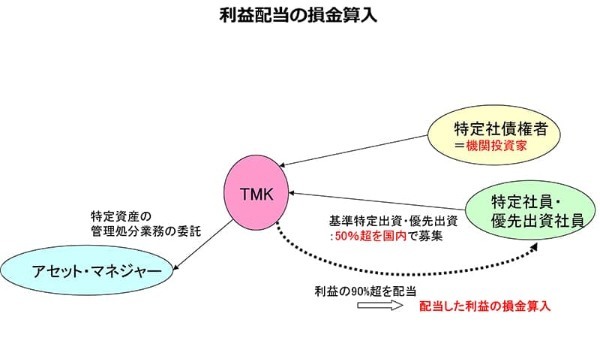

利益配当の損金算入

利益配当として支払われた金額を、一定の要件を満たす事業年度に関する限り、損金の額に算入できる(租税特別措置法第67条の14)。いわゆるTMKの導管性に関わる事項である。

優先出資に係る利益配当の損金算入を受けるための主な要件は、たとえば、以下とおりである。

(a) 資産流動化計画において、発行した優先出資及び基準特定出資(利益配当及び残余財産分配のいずれも放棄する旨が資産流動化計画に明記されたもの以外の特定出資)に係るそれぞれの募集及び割当の50%超を国内において行う旨の記載があること

(b) 発行する特定社債の全てを機関投資家等(例:投資運用業者、第一種金商業者、銀行、LPSなど)が保有することが見込まれること

(c) 特定目的会社(TMK)の会計期間が1年を超えないものであること

(d) 一事業年度に係る利益の配当の支払額が当該事業年度の配当可能利益の額として政令で定める額の百分の九十に相当する金額を超えていること

TMKにつき導管性が認められるためには上記のような要件を満たす必要があることから、スキームを組むにあたっては、上記の要件などを踏まえて、当事者や契約関係を整理する必要がある。

取得できる資産の制限

特定目的会社(TMK)はすべての資産を取得できるわけではなく一定の制限も付されている。たとえば、次に掲げる資産を取得してはならないとされている(法第212条、資産流動化に関する法律施行規則第96条及び第97条)。ただし、特定目的会社(TMK)が事業主体となり、保有資産の入れ替えがないことが担保されている場合など一定の要件を充足する場合には、例外的に取得が許容される場合もありうる(資産流動化に関する法律施行規則第95条)。

(1) 組合契約の出資持分

(2) 匿名組合の出資持分

(3) 金銭の信託受益権

行いうる業務の限定(他業禁止)

特定目的会社(TMK)の業務範囲は、資産流動化計画の定めに基づく①資産の流動化に関する業務と②附帯業務に限定される(法第195条)。資産流動化計画は業務開始届出に添付して提出されるため、特定資産の取得、優先出資の発行、特定社債の発行及び借入れなどの特定目的会社(TMK)の資産の流動化に関する業務は、業務開始届出後においてのみ行うことができる。

また、特定目的会社(TMK)は、資産流動化計画に記載した事項について、当該記載に反したことをすることはできない。そのため、たとえば、特定目的会社(TMK)は、資産流動化計画に定めた特定資産しか取得することはできない。

このように業務開始届出後においてのみ実施しうる業務があることから、特にスケジュールを組むにあたっては実務上も度々問題となる。

なお、不動産その他の特定資産に付随して用いられる特定資産であって、不動産と一体として使用され、資産の流動化に係る業務の収益の確保に寄与するものは「従たる特定資産」(法第4条第3項第3号、資産の流動化に関する法律施行規則第6条の2)(以下「従たる特定資産」という。)として、資産流動化計画への記載がなくとも特定資産の取得に付随して取得することが可能である。たとえば、ホテルのFF&Eなどについては、資産流動化計画への記載がなくても、ホテルの建物の取得に付随して特定目的会社(TMK)が取得することが可能となる。

特定資産の追加取得の制限

特定目的会社の業務開始届出時における資産流動化計画に特定資産として記載されていなかった資産について、業務開始届出後に、資産流動化計画を変更して新たに特定資産として追加した上で取得することは認められる。但し、特定資産が宅建業法上の宅地・建物である場合には既存の特定資産と密接関連性を有しない宅地建物取引業法上の宅地・建物を新たな特定資産として取得することは、原則として認められない。

なお、既存の特定資産と密接関連性を有するか否かについては、既存の特定資産との地理的な近接性、追加取得しようとする宅地・建物の機能・役割、追加取得に係る経緯等を総合的に勘案して判断されるものとされている。

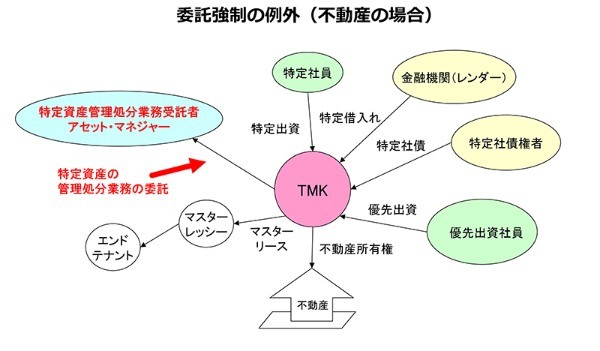

業務の委託強制

特定目的会社(TMK)は特定資産を保有するハコであるため、特定資産の管理処分に係る業務は第三者に委託する必要がある。外部委託の方法は原則として信託設定となる(法第200条第1項)。もっとも、不動産、指名債権その他一定の特定資産や従たる特定資産については、当該資産の譲渡人又は当該資産の管理及び処分を適正に遂行するに足りる財産的基礎及び人的構成を有する者(特定資産管理処分業務受託者)にその管理及び処分に係る業務を委託することができる(法第200条第2項)。そのため、信託設定によらずに、特定資産管理処分業務委託契約やアセット・マネジメント契約を締結して資産の管理処分等を委託することにより、現物の不動産を取得することは可能となる。

なお、従たる特定資産については、信託設定義務などの規制が及ばないとされていますので、たとえば、ホテルのFF&Eなどについては、信託設定をせずに特定目的会社(TMK)が取得することが可能である。

さいごに

以上、特定目的会社(TMK)を不動産流動化に利用するにあたって留意すべき法規制や制度を概観してきた。上記のほかにも、たとえば、金融商品取引法に関わる対応、(海外当事者がいる場合には)外為法に関わる対応、役員の兼任規制、資金調達手段に関する制約、優先出資の発行に関わる実務的な留意点、資産流動化計画の記載内容や資産流動化計画の変更に関わる問題点など、特定目的会社(TMK)を利用して不動産流動化を進めるにあたっては多くの考慮すべき点が存在する。

また、実際の流動化の取引を進めるにあたってはこれまで述べてきた各事項を含めてより詳細な検討や事案に沿った整理を要するであろう。