(3) フリーアドレスの導入状況

「働き方改革」の一環として、従業員間のコラボレーションやフレキシブルな働き方の促進を目的として、フリーアドレスを採用する企業はこれまでも一定数存在していた。しかし、コロナ禍で「在宅勤務」が急速に普及しオフィスに出社するワーカー数が流動的となるなか、フリーアドレスを導入する動きが広がっている。

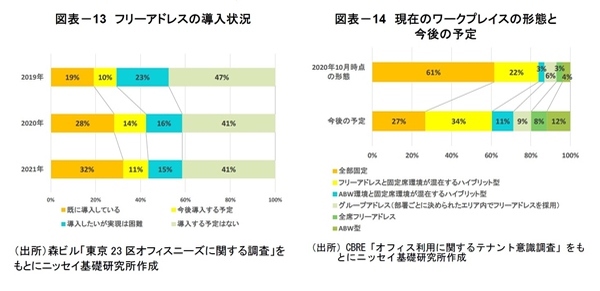

森ビルの「東京23区オフィスニーズに関する調査(2021年)」によると、「フリーアドレスの導入状況」に関して、「既に導入している」との回答は、2019年の19%から32%に増加した(図表 - 13)。

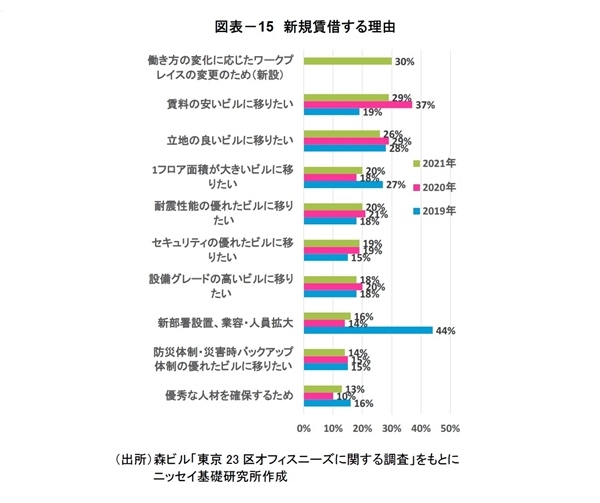

CBRE「オフィス利用に関するテナント意識調査」によれば、ワークプレイスの形態に関して、「現時点(2020年10月時点)」では「全部固定席」との回答が最多(61%)だが、「今後の予定」では27%に低下し、「フリーアドレスと固定席環境が混在するハイブリット型」との回答が22%から34%に増加した(図表 - 14)。

フリーアドレスは、今後想定されるフレキシブルな働き方に即したオフィスの利用形態であり、また、従来通りの全て固定席ではスペースの有効活用が難しいとの事情もあろう。ザイマックス不動産総合研究所の調査によれば、「席余裕率」(中央値)は、「2021年4月時点の実績値」が1.85席/出社人数であるのに対して、「コロナ禍収束後の意向」では1.2席/出社人数に縮小した。今後、フリーアドレスと固定席が混在するオフィス利用が進むことで、出社人数に対し余裕をもって座席を用意する企業は減少すると考えられる。

(4) 企業のオフィス環境整備の方針

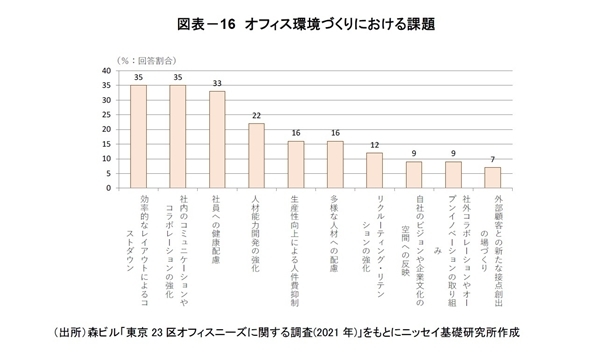

森ビルの「東京23区オフィスニーズに関する調査(2021年)」によると、「新規賃貸する理由」は、「働き方の変化に応じたワークプレイスの変更のため」との回答が30%で第1位となった。昨年トップであった「賃料の安いビルに移りたい」との回答は37%から29%に低下した(図表 - 15)。

企業のオフィス投資では、「オフィス勤務」と「在宅勤務」を組み合わせた新しい働き方への対応に重点が置かれている。また、コロナ禍前(2019年)と比較して、「立地のよいビル(26%・2019年28%)」や「耐震性能の優れたビル(20%・同18%)」、「セキュリティーの優れたビル(19%・同15%)」、「設備グレードの高いビルに移りたい(18%・同18%)」といった前向きな移転ニーズは変わらず高い。「働き方改革」を契機に強まった、従業員満足度の向上や優秀な人材確保などを目的とするオフィス環境整備は、コロナ禍を経ても継続している。

一方、「オフィス環境づくりにおける課題」としては、「効率的なレイアウトによるコストダウン」(35%)と「社内のコミュケーションンやコラボレーションの強化」(35%)との回答が最も多く、次いで「社員への健康配慮」(33%)との回答が多かった(図表 - 16)。

「在宅勤務」を実際に経験することで、「従業員がコミュニケーションを図り共創する場」としてのオフィスの重要性が再認識されるなか、オープンなミーティングスペースや、web会議用スペースを充実させる企業が増加している。

また、多数の利用者が出入りするオフィスビルでは、感染症拡大防止や利用者の健康に配慮した対応が必須となる。ザイマックス不動産総合研究所「働き方とワークプレイスに関する首都圏企業調査(2021 年7月)」によれば、コロナ危機後、メインオフィスの施策として関心があるものとして、「健康や感染症対策に配慮したオフィス運用に見直す(衛生管理等)」との回答が約4分の1を占めた。従業員の「Well-being」に配慮したワークプレイスの構築が企業の経営課題の1つとなっている。日本経済団体連合会「オフィスにおける新型コロナウイルス感染予防対策ガイドライン」では、「従業員が、できる限り2メートルを目安に、一定の距離を保てるよう、人員配置について最大限の見直しを行う」とされており、ソーシャルディスタンスへの配慮が求められている。

今後も、従業員にとって快適なオフィス環境を整備する取組みは継続すると考えられる。特に、従業員間のコミュニケーション促進や「Well-being」への配慮は重視されるだろう。したがって、利用効率性のみが追求され、オフィス床面積(1席あたりオフィス面積)が大幅に縮小する懸念は小さいと考えられる。

3 ―― 東京都心部Aクラスビル市場の見通し

3 ― 1. Aクラスビルの新規供給見通し

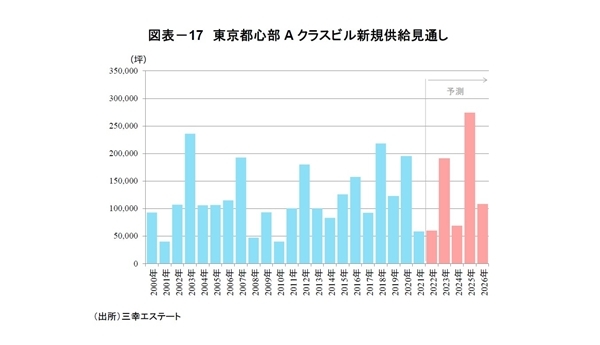

三幸エステートの調査によれば、2022年の東京都心部での新規供給量は約6万坪となり、新規供給が多かった2020年(約20万坪)の約1/3に留まる見通しである。しかし、2023年は、港区虎ノ門地区で大規模ビルの竣工が複数棟予定されており、新規供給は再び約19万坪に達する。2024年は一旦落ち着くものの、2025年は品川駅周辺等で大規模開発が予定されており、新規供給量は約27万坪と、過去最高を上回る見通しである(図表 - 17)。

3 ― 2. Aクラスビルの空室率および成約賃料の見通し

新型コロナウイルスの感染拡大後も、人手不足の状況が継続している。また、オフィスワーカーの比率の高い産業では就業者の増加も確認できており、東京都心部の「オフィスワーカー数」が大幅に減少する懸念は小さい。また、「Well-being」など従業員にとって快適なオフィス環境を整備する取組みが継続するなか、「1席あたりオフィス面積」が大幅に縮小する懸念は小さい。

一方、「在宅勤務」を中心とする勤務形態を導入する企業は増えており、オフィス出社率がコロナ禍以前の水準に戻る可能性は低い。また、「フリーアドレス」の導入が広がるなか、余裕のある座席数を確保する企業は減少すると考えられる。以上を鑑みると、今後のオフィス需要(オフィス利用面積)は力強さを欠くと見込む。

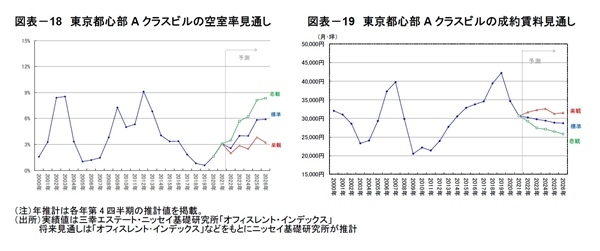

そのため、今後5年間の空室率は上昇基調が継続すると予想する。特に、2023年と2025年は大量供給の影響を受けて空室率が上昇し、2026年には約6%となる見通しである(図表 - 18)。

また、東京都心部Aクラスビルの成約賃料(2021 年=100)は、2022 年に「99」、2023年に「97」、2026 年に「94」と、緩やかな下落を見込む(図表 - 19)。だだし、ピーク(2019年末)対比では▲32%下落するものの、2013年の賃料水準を上回る見通しである。

(ご注意)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

吉田資 (よしだ たすく)

ニッセイ基礎研究所 金融研究部 主任研究員

【関連記事 ニッセイ基礎研究所より】

・住宅価格は上昇加速。オフィス空室率は上昇一服も賃料下落が継続 ―― 不動産クォータリー・レビュー2021年第4四半期

・「東京都心部Aクラスビル市場」の現況と見通し(2021年9月時点)

・コロナ禍を経て拡大が続くサードプレイスオフィス市場~利用ニーズの高まる郊外エリアは新規開設の余地が残る~

・地方都市において存在感を高めるコールセンターのオフィス需要~需要拡大が期待される一方で、課題も~

・景況感は大きく改善。価格のピーク時期は今年または来年が6割を占める~リスク要因として海外経済、金利、建築コストへの関心が高まる。一方、国内経済、コロナ拡大、ニューノーマルへの懸念は後退~第18回不動産市況アンケート結果