この記事は2022年3月11日に「ニッセイ基礎研究所」で公開された「資源高などへの耐久力が問われる日本株式」を一部編集し、転載したものです。

要旨

日本株式はウクライナ情勢の緊迫化により下落し、TOPIXが2021年の上昇分をすべて吐き出した水準にある。

株価や予想PERなどは低位にあるが、業績悪化懸念があるため、単純にそれらの水準から割安とは言えなくなってきている。

今後、日本株式はウクライナ情勢と合わせて、日本企業の企業業績の動向、資源高などへの耐久力にも左右されるだろう。

1 ―― 地政学リスクが意識され下落

日本株式は2月の中旬以降、ウクライナ情勢の緊迫化が嫌気され大きく下落している。日経平均株価(紺線)は2月上旬には2万7,000円台であったが、3月上旬には一時2万5,000円を下回った【図表 - 1】。

日経平均株価は2021年2月以降、組入銘柄の個別の要因などによってTOPIX(青線)より劣後しており、TOPIX以上に大きく下落している面がある。さりとて、TOPIXも足元、1,800ポイントを下回り、2021年の上げ幅をすべて吐き出してしまった状況である。

2 ―― 割安とはいえない状況

日本株式は株価、もしくはバリュエーションが低位にあっても、急激な資源高やサプライチェーンの混乱などに伴う企業業績の悪化懸念があるため、割安とはいえなくなっている。

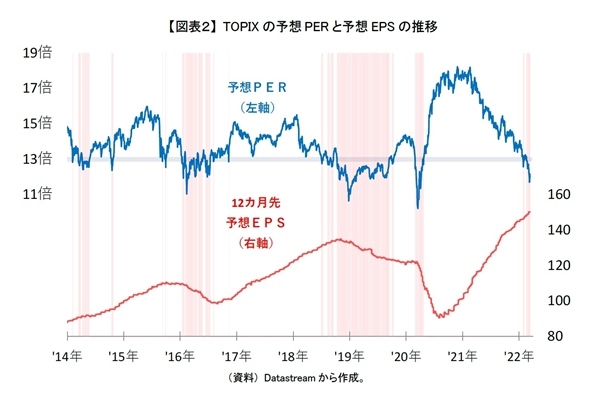

TOPIXベースの予想PER(青線)は12倍まで低下し、低位にある【図表 - 2】。過去の予想PERが13倍を下回った局面(薄い赤のハイライト部分)をみると、長期に亘り13倍を下回った局面では予想EPS(赤線)が低下していることが分かる。

そのため足元のように業績悪化懸念がある場合は、予想EPSが下降局面となって予想PERが低位の状態がしばらく続く可能性があり、単純に現時点での予想PERの水準のみから割安であると言えなくなってきている。

3 ―― 企業の出す業績見通しに注目

見方を変えると、現在の株価はある程度の業績悪化を織り込んだ状況であるとみることもできる。もし日本企業の業績が資源高などの逆風が吹く中でも意外と堅調であれば、ウクライナ情勢が落ち着きさえすれば、意外と早く元の水準近くまで反発するかもしれない。

逆に業績が懸念されている通り低迷、もしくはそれ以上に悪化したならば、ウクライナ情勢が落ち着いても小幅の反発にとどまり、株価低迷が長期化する可能性があるといえよう。

いずれにしても今後の日本株式はウクライナ情勢と合わせて、原油等の各種資源価格や企業業績の動向にも左右される展開となるだろう。そのため4月以降の決算発表で企業から公表される業績見通しが例年以上に注目され、株価もそれに大きく反応すると思われる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

高山 武士(たかやま たけし)

ニッセイ基礎研究所 経済研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・割安感、高まる日本株式

・上値が重ーい日本株式

・続・資本コストからみたPBR効果~2019、2020年度の要因分析から今後の動向を考える~

・予想分配金提示型の人気が一巡か~2022年2月の投信動向~

・米国株式、2022年末に長期金利2.4%までなら耐えられる?