1 ―― 全体評価:多くの逆風を受け景況感が幅広く悪化、先行きも警戒感強い

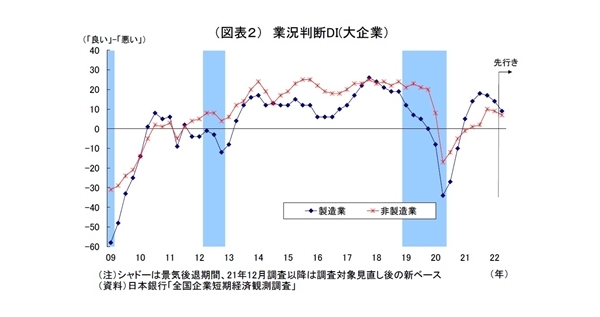

日銀短観3月調査では、供給制約の長期化や原材料価格の高騰などが逆風となり、注目度の高い大企業製造業の業況判断DIが13と前回12月調査から4ポイント下落した(*1)。大企業非製造業も、国内でのオミクロン株の感染拡大と原材料価格の高騰を受けて、業況判断DIが9と前回調査から1ポイント下落している。景況感の悪化はそれぞれ7四半期ぶりとなる。

前回の昨年12月調査(*2)では、半導体等の部品不足や原材料価格上昇が重荷となり、大企業製造業の景況感が横ばいに留まった一方で、緊急事態宣言解除に伴う人流回復が追い風となった大企業非製造業の景況感は大きく持ち直していた。

前回調査以降もオミクロン株の拡大と長引く半導体不足によって、工場の稼働停止が断続的に発生し、自動車を中心に生産が下押しされた。また、国内ではオミクロン株の拡大に伴ってまん延防止等重点措置が幅広く発令されたことで再び人々の外出が抑制され、対面サービス業への逆風が強まった。さらに、2月下旬に起きたロシアによるウクライナ侵攻の影響もあって資源価格が一段と高騰したことで、原材料価格に対する上昇圧力がさらに高まった。

今回、大企業製造業では、原材料価格の高騰や自動車産業などでの半導体不足・オミクロン株拡大による生産停止が下押し材料となり、景況感が悪化した。

また、非製造業でも、原材料価格の高騰に加えてオミクロン株拡大に伴う外出抑制が逆風となり、対面サービス業を中心に景況感が悪化した。

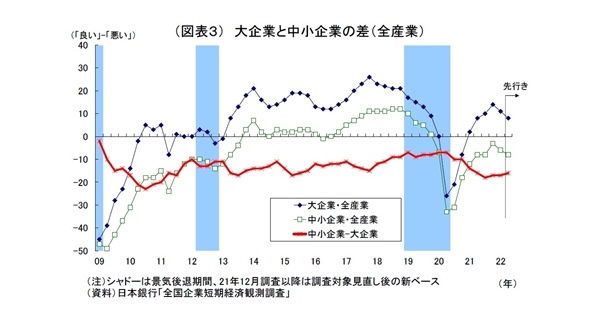

中小企業の業況判断DIは、製造業が▲4、非製造業が▲6とそれぞれ前回から3ポイントの下落となった。大企業同様、製造業、非製造業ともに悪化したが、宿泊・飲食サービスが大幅に悪化したことなどから、非製造業の悪化幅は大企業を上回った。

先行きの景況感は企業規模や製造・非製造業を問わず、さらなる悪化が示された。ウクライナ情勢の緊迫化を受けて資源価格の上昇圧力が強い状況が続くと見られることから、先々の原材料価格高騰に対する企業の懸念は強い。さらに製造業では、インフレ加速に伴う海外経済の減速や供給網の混乱に対する懸念も燻っているとみられる。一方、非製造業ではオミクロン株の感染縮小に伴うまん延防止等重点措置の解除への期待(*3)が追い風となったものの、感染再拡大への警戒も燻るうえ、製造業同様、原材料価格高騰に対する懸念が重荷となったことで、先行きにかけての景況感が悪化したとみられる。なお、中小企業非製造業については、もともと先行きを慎重に見る傾向が強いため、今回の悪化幅も大企業を上回っている。

なお、事前の市場予想との対比では、注目度の高い大企業製造業については、足元の景況感が市場予想(QUICK集計12、当社予想は10)を上回った一方、先行きの景況感は市場予想(QUICK集計10、当社予想も10)を下回った。大企業非製造業については、足元の景況感が市場予想(QUICK集計5、当社予想は4)を上回ったものの、先行きの景況感は市場予想(QUICK集計7、当社予想も7)と一致した。

2021年度の設備投資計画(全規模全産業)は、前年度比4.6%増(前回調査時点は同8.0%増)と前回調査から下方修正された。

例年、3月調査(実績見込み)では、中小企業で計画が具体化してくることによって上方修正される反面、大企業で下方修正が入ることで、全体としては若干下方修正される傾向がある。しかし、今回はコロナの感染再拡大や供給制約、原材料高による建設コストの増加などを受けて、設備投資を一旦見合わせたり、先送りしたりする動きが強まったとみられ、例年よりもかなり大きめの下方修正が入った。

また、今回から新たに調査・公表された2022年度の設備投資計画(全規模全産業)は、2021年度見込み比で0.8%増となった。例年3月調査の段階では翌年度計画がまだ固まっていないことから前年割れとなる傾向が強いものの、昨年度3月調査に続いて、前年比で小幅なプラスの伸びが示された。企業収益の持ち直しが一定の追い風になっている一方で、既述の通り、2021年度からの先送り分が計上されたことで嵩上げされた面もあると推測される。事業環境の先行き不透明感も強いことから、企業の設備投資マインドが大きく改善しているわけではないとみられる。

今回注目された仕入価格判断DIは大幅に上昇し、販売価格判断DIの上昇幅を上回った。この結果、企業の足元の採算は悪化している。さらに、今後も仕入れ価格の高止まりが続くことが想定されるため、販売価格の引き上げを続けるとの見通しが示されている。

今回の短観が日銀の金融政策に与える影響は限定的に留まりそうだ。

既述の通り、今回の短観では企業の景況感が悪化し、今年度設備投資計画も下方修正されたが、コロナ禍初期のような大幅な落ち込みには至っていない。また、企業の資金繰りも日銀による早急な対応が求められるほどの悪化ではない。

また、資源高を受けて、日本の物価上昇率は今後2%前後に上昇すると見込まれ、今回の短観でも企業の値上げ継続方針が示されたものの、賃金等への2次的波及が見込めず、持続性に欠けるとの判断が維持されるだろう。日銀の理想とする(賃金の上昇を伴った)物価上昇の姿とは大きく異なるため、日銀は今後とも現行の金融緩和を続けざるを得ない。

*1:2022年3月調査より調査対象企業の定例見直しが実施されたことに伴い、本文中の前回12月調査の値は12月公表ベースではなく、調査対象見直し後の再集計ベースの値を使用している。

*2:前回12月調査の基準日は11月29日、今回3月調査の基準日は3月11日(基準日までに約7割が回答するとされる)。

*3:基準日時点では、まだ全面解除には至っていなかった。

2 ―― 業況判断D.I. 半導体・情報関連は改善、自動車は悪化が継続

全規模全産業の業況判断D.I.は0(前回比2ポイント下落)、先行きは▲3(現状比3ポイント下落)となった。大企業について、製造・非製造業別の状況は以下のとおり。

(大企業)

大企業製造業の業況判断DIは14と前回調査から3ポイント下落した。業種別では、全16業種中、下落が9業種と上昇の3業種を上回った(横ばいが4業種)。

資源価格高騰による原材料高を受けて、紙・パルプ(14ポイント下落)、窯業・土石(9ポイント下落)、食料品(7ポイント下落)、木材・木製品(5ポイント下落)などで景況感の悪化が目立つ。また、半導体不足やオミクロン株拡大で減産を余儀なくされた自動車(7ポイント下落)も引き続き悪化した。一方、旺盛な半導体需要を受けた生産用機械(3ポイント上昇)、価格転嫁が進み、半導体関連需要も好調な非鉄金属(6ポイント上昇)が下支えとなった。

先行きについては、下落が13業種と上昇の2業種を大きく上回り(横ばいが1業種)、全体では5ポイントの下落となった。

減産の緩和を見込む自動車(14ポイント上昇)の上昇が顕著になっているものの、木材・木製品(20ポイント悪化)、石油・石炭製品(同)、鉄鋼(同)をはじめ、幅広い業種で悪化が示されている。原材料価格高騰やロシア制裁による供給網の混乱などが警戒されているとみられる。

大企業非製造業のDIは前回から1ポイント下落の9となった。業種別では、全12業種中、下落が6業種と上昇の4業種を上回った(横ばいが2業種)。

まん延防止等重点措置発令に伴う人流の減少を受けた対個人サービス(娯楽産業を含む・12ポイント下落)や宿泊・飲食サービス(5ポイント下落)、小売(4ポイント上昇)のほか、原材料価格(建材コスト)上昇を受けた建設(2ポイント下落)、不動産(6ポイント下落)などで景況感が悪化した。一方、デジタル化や巣ごもり需要を受けた通信(7ポイント上昇)、情報サービス(5ポイント上昇)、資源高が追い風となる商社を含む卸売(3ポイント上昇)などが下支え役となった。

先行きについては、上昇が6業種と下落の5業種を上回ったものの(横ばいが1業種)、全体では2ポイントの下落となった。まん延防止等重点措置解除への期待から対個人サービス(16ポイント上昇)、宿泊・飲食サービス(18ポイント上昇)が大幅に上昇しているが、原材料価格高騰への警戒も根強いとみられ、建設(6ポイント下落)、物品賃貸(同)、対事業所サービス(16ポイント下落)などが大幅に下落した。

3 ―― 需給・価格判断:仕入価格は大幅上昇、販売価格引き上げが続く見込み

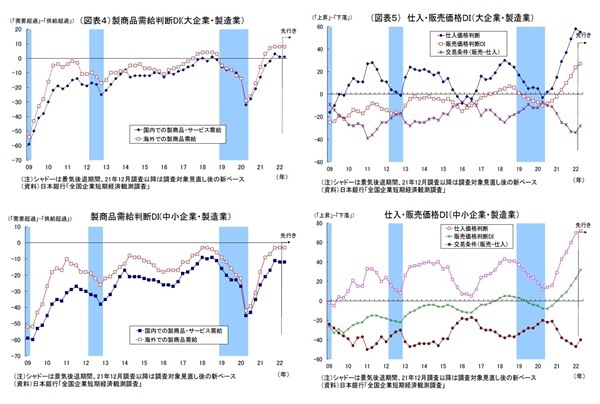

(需給判断:内外需給は小動き)

大企業製造業の国内製商品・サービス需給判断DI(需要超過-供給超過)は前回比2ポイント低下したが、海外需給は前回から横ばいとなった。また、非製造業の国内製商品・サービス需給判断DIも1ポイントの上昇に留まった。年初以降、国内需要は停滞したものの、供給制約の影響もあり、需給バランスに大きな変化はなかったようだ。

先行きの需給については、製造業の内外需給、非製造業の国内需給ともに横ばいが想定されており、総じて需給の大幅な変化は見込まれていない。

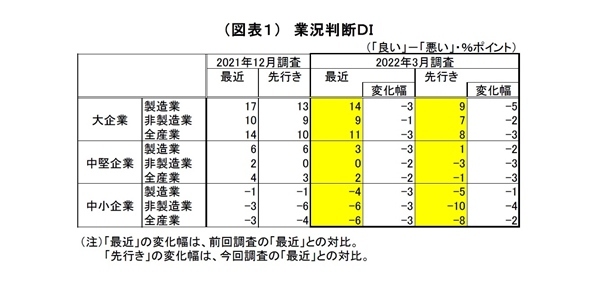

(価格判断:仕入価格の上昇を十分転嫁できず)

大企業製造業の販売価格判断DI(上昇-下落)は前回から8ポイント上昇、非製造業は3ポイント上昇とともに上昇した。

一方、仕入価格判断DIが製造業で9ポイント上昇、非製造業でも10ポイント上昇とともに大きく上昇している。もともと世界的な需給の逼迫で資源価格が高騰していたところに、ウクライナ情勢の緊迫化や円安が拍車をかける形となり、仕入価格の上昇に繋がった。製造業、非製造業ともに仕入価格判断DIの上昇幅が販売価格判断DIの上昇幅を上回った結果、差し引きであるマージン(採算)が悪化している。

仕入価格判断DIの3か月後の先行きは大企業製造業で3ポイント低下する一方、非製造業では2ポイントの上昇が見込まれている。それぞれ仕入れ価格の高止まりが続くとの見通しだ。一方で、販売価格判断DIの3ヵ月後の先行きは、大企業製造業、非製造業ともに3ポイントの上昇となっている。足元でマージンが圧迫され、今後も仕入れ価格の高止まりが続くことが想定されるため、販売価格の引き上げを続けるとの見通しが示されている。