数あるライフイベントの中でも大きなお金が必要になるのがマイホーム購入です。マイホームは一般的に何度も買い換えるものではないため、どのくらいのお金が必要なのか、どのようなことにお金がかかるのか見当がつかない方も多いのではないでしょうか。

この記事では、マイホーム購入の平均的な費用や税制優遇制度について紹介します。

マイホーム購入の平均的な所要資金額は?

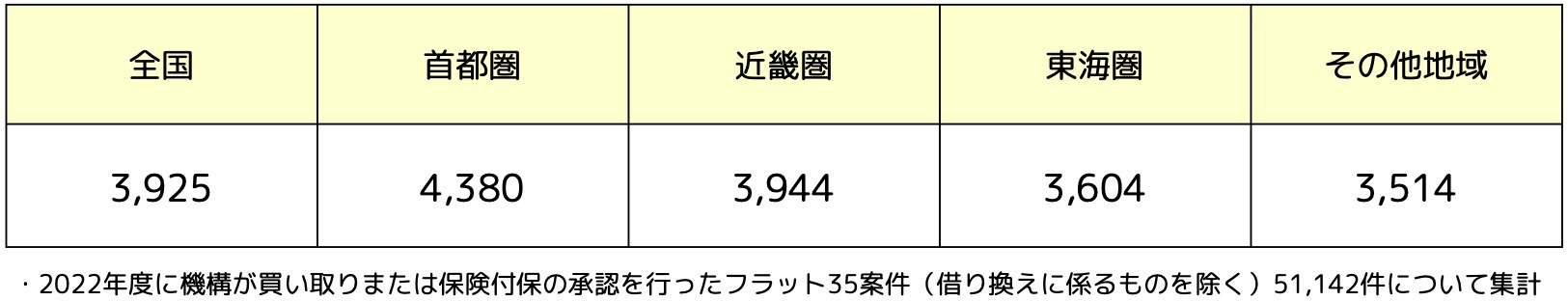

住宅金融支援機構が2022年度に集計したデータによると、フラット35(民間金融機関と住宅金融支援機構が提携して提供する最長35年の全期間固定金利の住宅ローン)を利用してマイホームを購入した人の平均所要資金額は3,925万円になっています。都市部ほど所要資金が高くなる傾向が顕著で、地域別では最も高い首都圏で4,380万円となっています(都道府県別で最も高いのは東京都で5,250万円)。

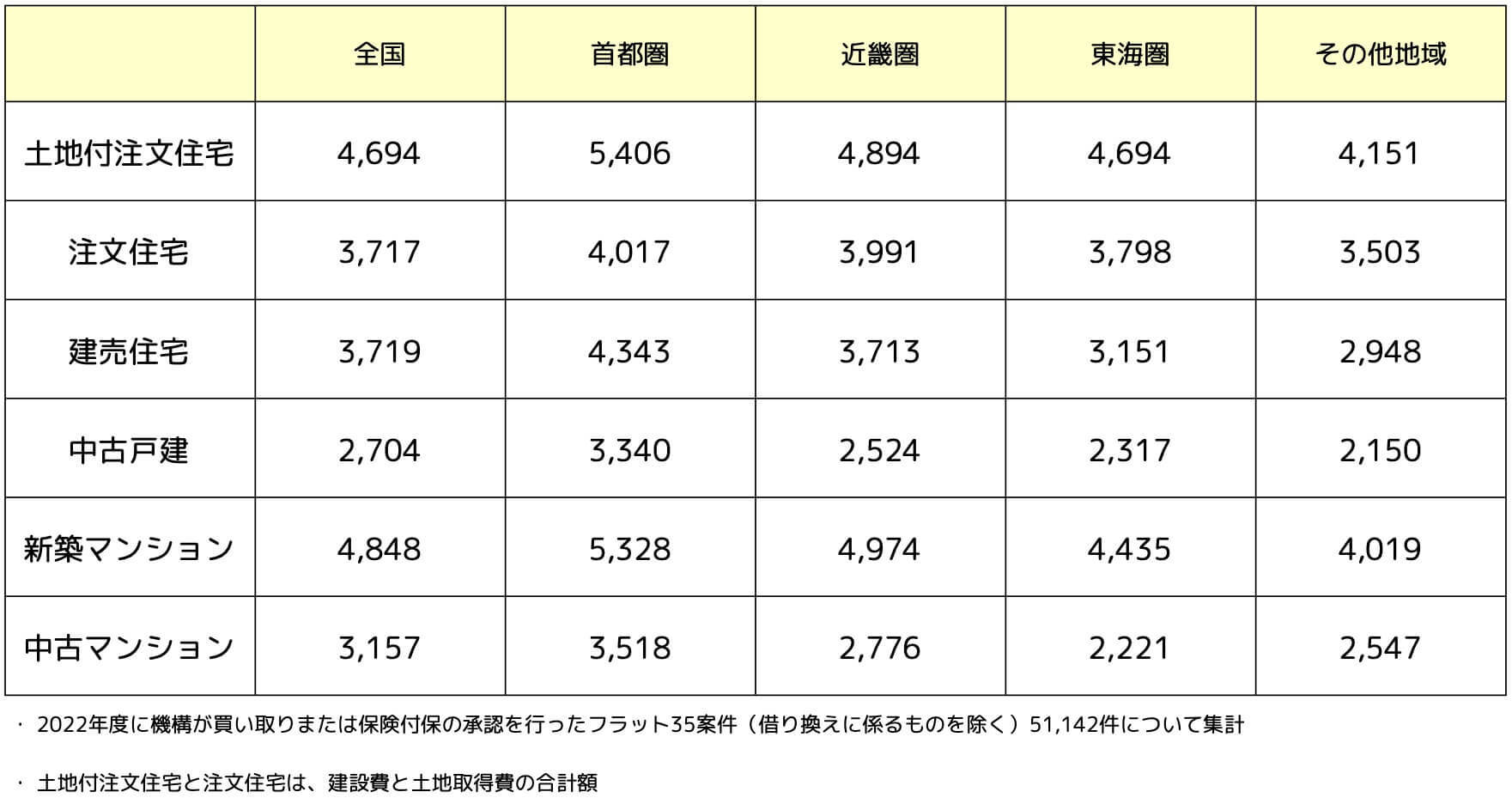

それでは、建て方別の平均所要資金額を見ていきましょう。

建て方別では、土地の取得が必要な土地付注文住宅と、立地のよい場所が比較的多い新築マンションの所要資金が高くなっており、全体平均の3,925万円(表1参照)を上回っています。土地付注文住宅と新築マンションの購入については、首都圏で5,000万円を大きく超え、近畿圏でも5,000万円近い金額となっています。

マイホーム購入は人生の中でも最も大きな買い物の一つで、多くの人は住宅ローンを組むことになるため、無理なく返済できるかが重要なポイントになります。

年収に占める年間返済額の割合を返済比率といいます。利用する金融機関や住宅ローンによって差はあるものの、住宅ローンを組む際には年収の30%程度の返済比率が審査基準になることが多いので、このことを念頭に月々の返済計画を考えることが重要です。

マイホーム購入時にかかる諸費用

マイホーム購入時には、土地や物件価格のほかに頭金や諸費用が必要になります。

頭金は、物件価格のうち、購入時に「現金で支払う分」のことです。最近では、頭金が0円でも住宅ローンを組むことが可能ですが、その分住宅ローンの借り入れが増え、毎月の返済額がアップすることになります。できれば、物件価格の2割程度の頭金は用意しておきたいところです。

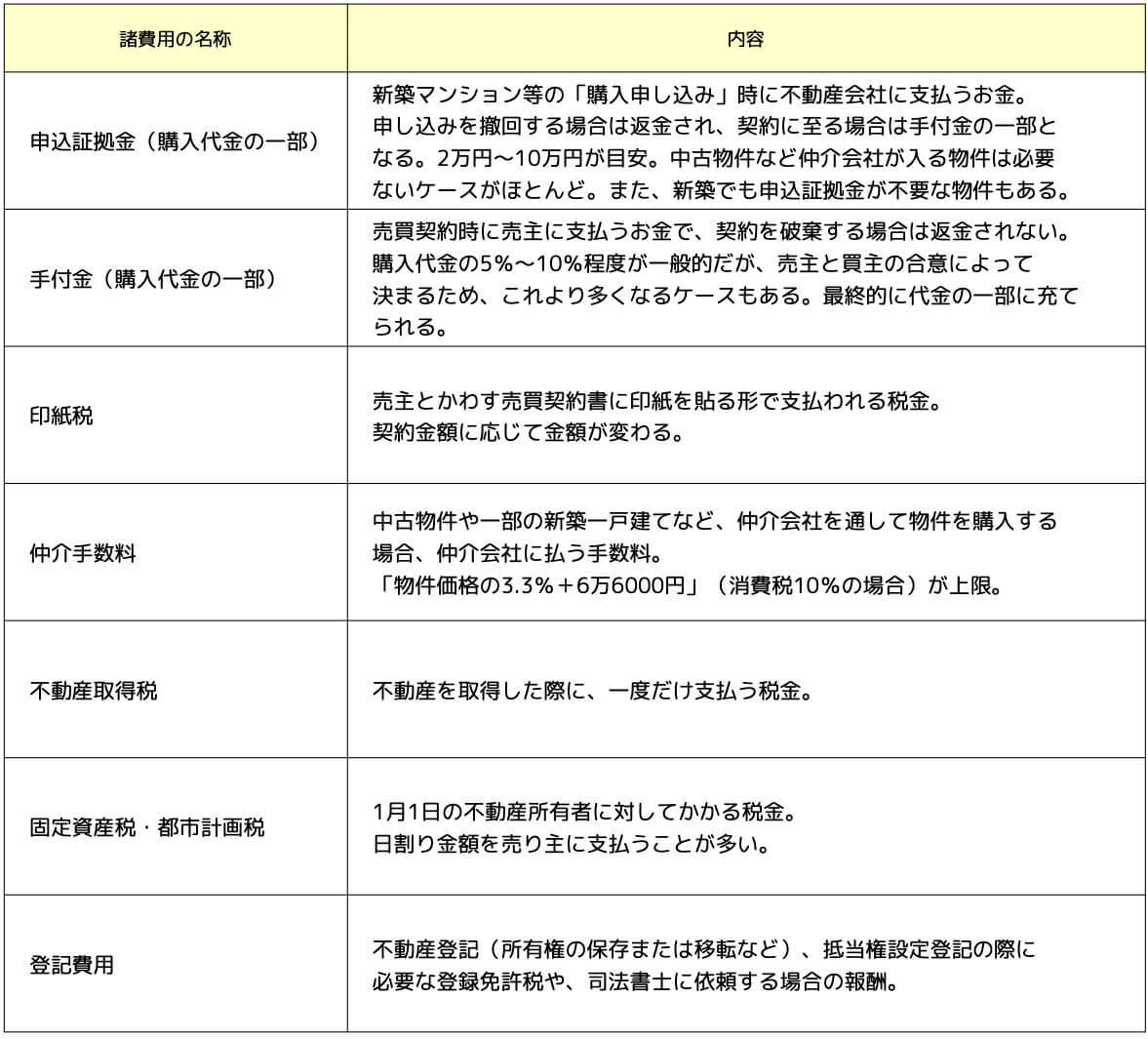

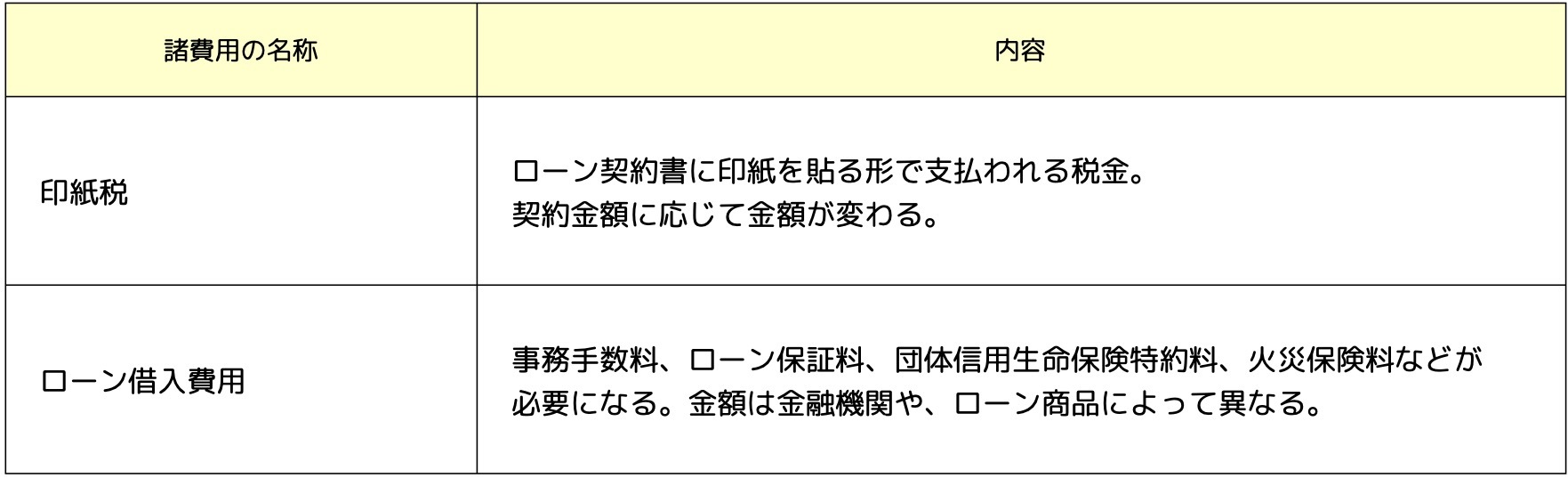

そのほかに必要な諸費用は表3~表5の通りです。

(表3) 不動産購入取得に関わるお金

(表4) ローン契約に関わるお金

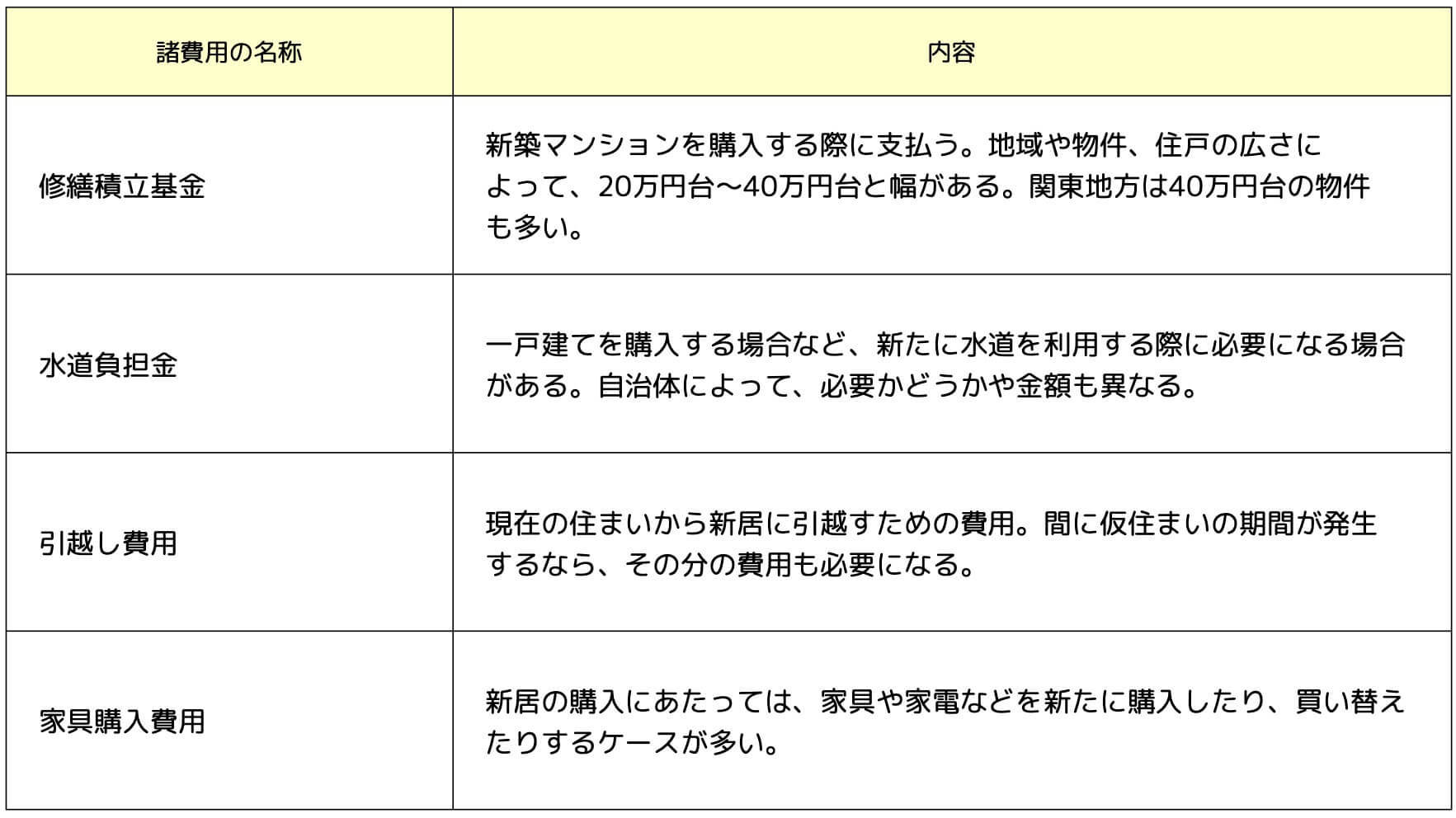

(表5) その他の費用

実際にかかる諸費用は、物件や住宅ローンの組み方によって異なるため、正確な金額は不動産会社の担当者などに確認する必要がありますが、一般的な3LDK~4LDKの住宅の場合にかかる諸費用として、新築マンションで物件価格の3%~5%、中古マンション・新築・中古の一戸建てで物件価格の6%~13%と言われています。

税制優遇制度

マイホームを購入する際に一定の条件を満たしている場合は、税制優遇措置を受けることができます。

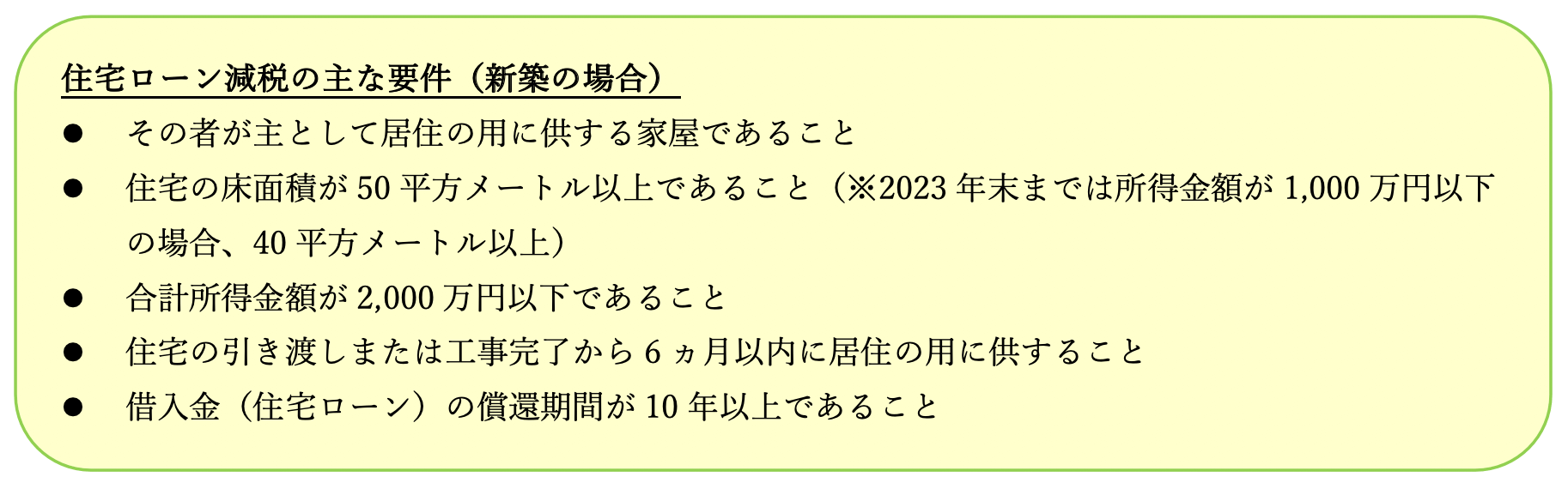

(1)住宅ローン減税

住宅ローンを借りて住宅を購入した方のうち一定の要件を満たす方は、一定期間、購入後の各年末のローン残高の0.7%の所得税減税(控除)を受けることができます。

新築住宅の住宅ローン減税の控除額上限は住宅の省エネ基準によって異なります。長期優良住宅・低炭素住宅の控除額上限は35万円、ZEH水準の省エネ住宅は同31.5万円、省エネ基準適合住宅は同28万円、それ以外の住宅で同21万円になっています。控除を受ける期間は最長で13年間です。控除額が所得税額を上回る場合は所得税額が全額控除となり、残りの控除額は翌年の住民税から差し引かれます(最大136,500円まで)。

住宅ローン減税を受けるには、入居した年の翌年の確定申告時に、税務署に必要書類を提出する必要があります。給与所得者の場合、2年目からは勤め先に住宅ローンの残高証明書を提出することによって、年末調整で控除を受けることができます。

※ 2024年1月以降に建築確認を受けた新築住宅の場合、省エネ基準を満たしていない住宅は住宅ローン減税を受けられません。

(2)住宅取得等資金の贈与税の軽減措置

2022年1月1日から2023年12月31日までの間、一定の要件を満たす場合、直系尊属(父母や祖父母など)から贈与された住宅取得等資金が非課税になります。非課税限度額は、省エネ等住宅の場合は1,000万円、それ以外の住宅の場合で500万円になります。

(注1) 既に非課税の特例の適用を受けて贈与税が非課税となった金額がある場合には、その金額を控除した残額が非課税限度額となります(一定の場合を除きます。)。

(注2) 「省エネ等住宅」とは、次の①から③の省エネ等基準のいずれかに適合する住宅用の家屋であることにつき、住宅性能証明書など一定の書類を贈与税の申告書に添付することにより証明されたものをいいます。

① 断熱等性能等級4以上または一次エネルギー消費量等級4以上であること。

② 耐震等級(構造躯体の倒壊等防止)2以上または免震建築物であること。

③ 高齢者等配慮対策等級(専用部分)3以上であること。

非課税の特例の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に、非課税の特例の適用を受ける旨を記載した贈与税の申告書に、戸籍謄本、新築や取得の契約書の写しなど一定の書類を添付して、納税地の所轄税務署に提出する必要があります。

国税庁ウェブサイト「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

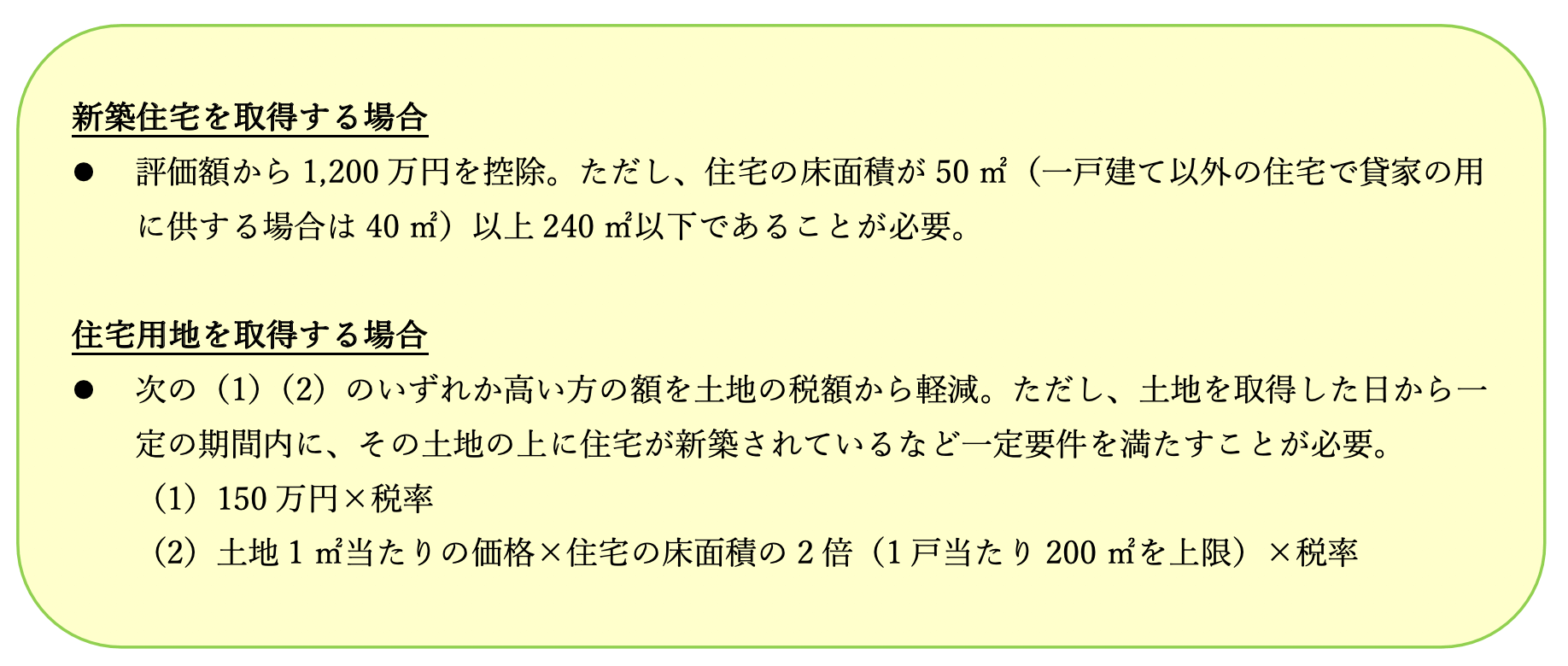

(3)不動産取得税の軽減措置

都道府県の税事務所に必要書類を届け出ることで、新築住宅や土地を購入した際にかかる不動産取得税の軽減措置を受けることができます(2024年3月31日まで)。

不動産取得税の税額は、不動産の評価額に税率を掛けて算定します。税率は4%ですが2024年3月31日まで、土地と住宅について軽減税率の3%が適用されます。

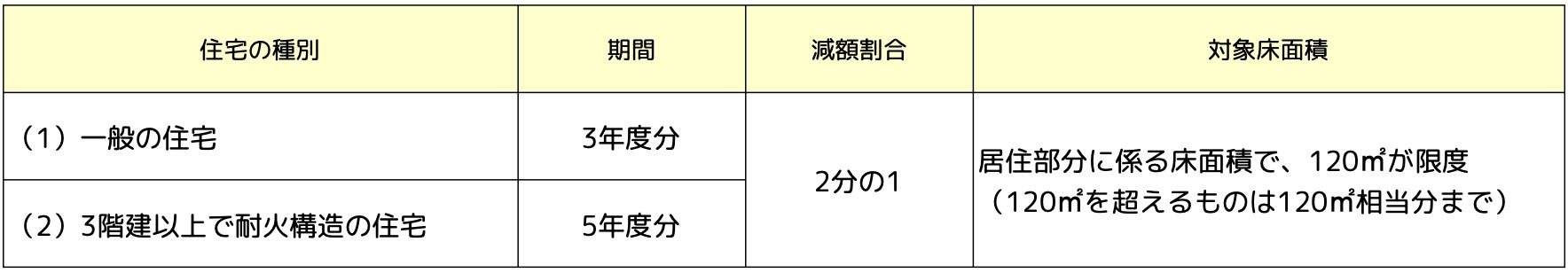

(4)固定資産税の減額特例

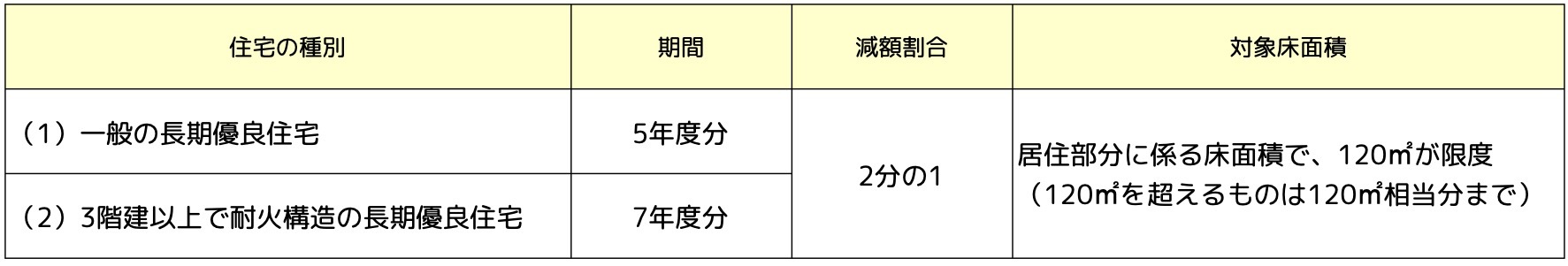

2024年3月31日までの間に新築された住宅には固定資産税の減額特例が適用されます。内容は一般住宅と長期優良住宅(長期に使用するための構造や設備を備えている住宅)で異なります。

(表6) 固定資産税の新築住宅特例

【一般住宅分】

【長期優良住宅分】

まとめ

地域や購入する住宅の種類によって違いはありますが、マイホームの購入には4,000万円ほどの費用がかかります。住宅ローンを組んで購入するケースがほとんどですが、早くから投信積立を利用して頭金を準備するなど、マイホーム購入に向けた計画的な資産形成に取り組むのが良いでしょう。

また、購入に際しては、住宅ローン減税など様々な税制優遇制度があります。マイホーム購入は大きな出費になりますので、制度の詳細等については不動産会社の担当者から話をよく聞き、ご自身でも十分に調べて確認したうえで、利用できる制度はすべて活用していきましょう。

──── みずほ証券の「投資信託つみたて」 ───

■シミュレーターで体験

■みずほ証券のおすすめプラン

■みずほ証券のお客さまサポート