要旨

2024年前半の景気減速と後半の回復を見込む

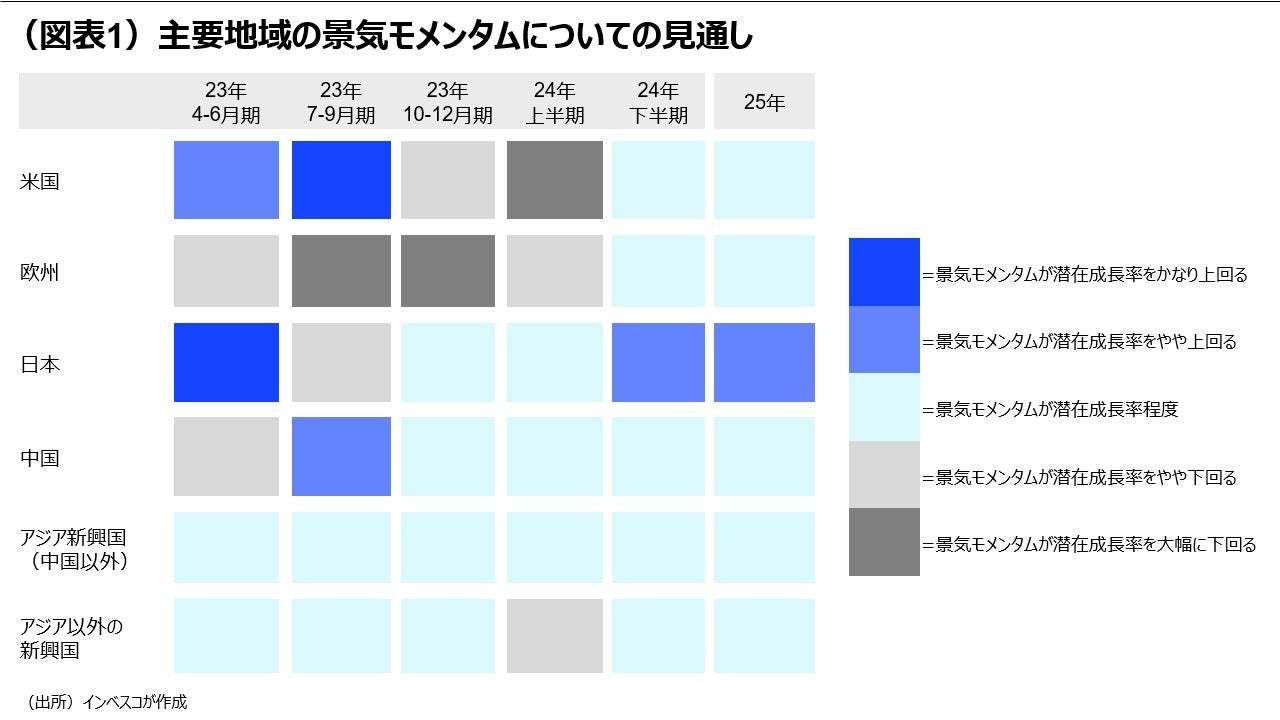

2024年のグローバル経済や金融市場を見通す上で最も重要な判断のポイントは、米国経済がいつ、どの程度減速するかにあります。私は、米国経済が2024年前半に減速した後、2024年後半に回復に向かうという見方をメインシナリオに想定しています(図表1をご参照ください)。2024年は欧州経済も米国と同じ景気パターンをたどると見込まれますが、日本経済は1年を通じて堅調さを維持し、日銀が2024年前半に金融引き締めに踏み切ると予想します。新興国・地域については、インド、インドネシアなどの地域がインフレの低下を追い風として内需主導での比較的高い成長率を達成するとみられる一方、中国は不動産不況の継続から消費マインドが弱めで推移するものの、当局による景気対策によって4%台半ばの成長率を確保すると予想されます。

リスクシナリオ―2つの「ハードランディング」シナリオに留意

リスクシナリオとしては、米国景気の先行きを軸に、「ハードランディング」シナリオと「ソフトランディング」シナリオの2つが想定されます。「ハードランディング」シナリオの可能性としては、①これまでに実施された米国の政策金利の累積的な引き上げが今後予想を上回る形で顕在化し、米国経済が深刻な景気後退に陥るシナリオと、➁これまでの米国の金融引き締め政策によるインフレ抑制効果が十分には発揮されず、政策金利が高い水準に維持されることで景気への深刻な悪影響が顕在化するシナリオ―の2つが考えられます。

2024年前半の景気減速と後半の回復を見込む

<米国>

2024年のグローバル経済や金融市場を見通す上で最も重要な判断のポイントは、米国経済がいつ、どの程度減速するかにあります。この点については金融市場で見方が大きく分かれていますが、私は、米国経済が2024年前半に減速した後、2024年後半に回復に向かうという見方をメインシナリオに想定しています。

米国経済は、FRB(米連邦準備理事会)による度重なる利上げにもかかわらず、2023年7-9月期まではかなりの好調を維持してきました。しかし、2023年秋ごろから就労者の増加が鈍化し始めており、2024年前半には労働参加率や外国人労働者の増加の頭打ちによって雇用者所得が減速するとともに、高金利政策による民間投資や消費ローンによる消費が減速することで、成長率が大きく減速すると予想されます。景気が減速局面に入るのに合わせて、2023年に金融市場で大きな関心を集めた米国のインフレ率は振れを伴いながらもゆっくりと低下するとみられます。これらがFRBのインフレに対する警戒感を緩めることで、FRBは2024年前半に初回の利下げに踏み切り、年後半に入ると数回の追加利下げを実施すると見込まれます。インフレ率が低下する際に、政策金利を据え置く場合、実質政策金利が上昇してしまい、金融引き締め効果が意図せずして強まってしまいます。FRBとしては、この意図せざる引き締めを回避するためにも、利下げを実施する必要があります。

インフレ率の低下によって実質賃金の上昇率が上向く中、短期金利が低下し、資産価格の上昇による正の資産効果が顕在化することで、米国経済は2024年後半には緩やかな回復局面に入り、2025年中も潜在成長率程度の成長を確保すると予想しています。もっとも、2024年後半から2025年前半にかけては、①FRBが設定するFFレート誘導目標が中立金利(現状で2.5%)をかなり上回る水準で推移するとみられること、➁2024年前半においてもマイナス成長は予想されず、景気の落ち込みは比較的浅いとみられること—から、景気回復には力強さが欠けるものになると見込まれます。

他方、2024年11月に予定されている米国大統領・上下両院選挙において、民主党あるいは共和党のどちらかが大統領職・上下両院の過半数を全て制すれば経済政策が大きく変わる可能性が出てきます。逆に、どちらの政党もこれら3つの全てを制することができない場合には、現行の経済政策が大きく変更される可能性は低いでしょう。現在の上院では100議席中、リベラル色の強い無所属議員3名を合わせると、民主党議員が51議席で過半数を占めていますが、2024年の上院選挙で改選となる33議席のうち、民主党が20議席、リベラル色の強い無所属議員が3議席を占めており、共和党の議席は10議席に過ぎません。このことから、共和党が多数党の座を奪回するとの見方が強く、その意味では大統領・下院選挙の行方が特に注目されます。

<ユーロ圏>

ユーロ圏景気についても、2024年前半までの景気停滞後、2024年後半に回復を見込みます。ユーロ圏では、インフレによる消費者の購買力の目減りとECB(欧州中央銀行)による連続的な利上げ、ロシア・ウクライナ戦争、グローバルな財消費の低迷による輸出の不振—による悪影響が既に強く顕在化しています。2022年10-12月期以降、2023年7-9年まで潜在成長率を大きく下回る経済成長率が継続しており、2023年7-9月期の実質GDP成長率は、前期比で-0.1%と低迷しています。低成長が続いているにもかかわらず、コアインフレ率(エネルギーおよび食料品を除くインフレ率)が高水準で推移していることから、ECBによる利下げの実施は早くても2024年4-6月期になると見込まれます。米国景気の減速によって外部環境が悪化することで、2024年前半のユーロ圏景気は低迷する見通しです。もっとも、2024年後半には、米国景気の回復による輸出の回復やインフレ率の低下に伴う実質賃金の上振れ、政策金利の引き下げによってユーロ圏景気は回復局面に入る見通しです。一方、米国と同様、ECBが政策金利を中立金利を上回る水準で維持することで、2024年後半から2025年にかけて予想されるユーロ圏景気の回復には力強さが欠ける展開になると見込まれます。

<日本>

日本経済は、欧米など他の先進国とは異なり、2024年を通じて堅調さを維持し、実質GDP成長率は潜在成長率を超える水準で推移すると予想されます。他の先進国にはほとんど見られないような拡張的財政政策が維持される下で、2023年の冬のボーナスと2024年の春闘によってある程度の賃上げが実現することで実質賃金が改善し、それが企業の設備投資の堅調さをもたらす見通しです。輸出については、2024年前半こそ停滞すると見込まれるものの、2024年後半にはグローバルな景気回復によってある程度の回復が想定できます。

米国景気が深刻な景気後退に陥らない限りは、景気が底堅く推移することで、日銀が目指す「賃金と物価の好循環」が強まります。2024年の春闘である程度の賃上げが確認できた後、日銀は4月の政策決定会合において金融政策の引き締め方向への転換を実施すると見込まれます。具体的には、10年国債金利の誘導目標を現在の「ゼロ%程度」から「0.25%程度」へと引き上げ、10年国債金利の上限の目安を1.0%から1.25%へと上方修正すると予想します。2024年後半に入って欧米景気の回復感が強まるタイミングで、日銀は10年国債金利の誘導目標をさらに0.25%引き上げると見込みます。これによって10年国債金利の上限の目安は1.50%となりますが、日銀による持続的な国債の買入れ策を前提にすると、これは事実上、YCC(イールドカーブ・コントロール)政策の形骸化を意味しており、続く9月の金融政策決定会合において日銀はYCCを正式に撤廃するとともに、マイナス金利政策を撤廃して政策金利をゼロ%に設定すると予想します。

マイナス金利の撤廃がYCC政策の修正よりも後のタイミングで実施されると予想しているのは、YCC政策の撤廃と比べるとその実体経済に対する引き締め効果が大きいとみられることで、日銀が慎重に実施するとみているためです。ただし、春闘における賃上げが2023年と同程度の大幅なものになる場合には、2%の持続的なインフレを達成する確度が高まったとの判断が働き、2024年4月の段階でYCC政策の下での10年金利誘導目標の引き上げと同じタイミングでマイナス金利の撤廃が実施される公算が大きいと考えられます。逆に、2024年に入って何らかの理由で消費や設備投資が大きく下振れるような場合には、日銀の引き締め政策への転換が後連れするとみられます。

<中国>

2024年の中国経済は、不動産投資の減少がもたらす直接的な景気への悪影響に加えて、不動産価格の下落がもたらす負の資産効果が家計にもたらす悪影響が成長率押し下げ要因として作用するものの、当局によるインフラ投資促進などの景気刺激策が成長をサポートすることから、4%台半ばの実質GDP成長率を達成できる見通しです。2024年前半にはグローバル景気の減速に起因する輸出の弱さも景気も下押し圧力をもたらしますが、2023年秋に追加発行した1兆元規模の国債発行を原資とするインフラ投資が、景気を支えると見込まれます。不動産分野では、住宅の着工床面積が3年前の3分の1程度の水準に落ち込んだものの、住宅投資額の減少は2022~2023年で20%程度にとどまっていることから、2024年も不動産投資の減少が予想されます。これが建設業、鉄鋼業、非鉄金属工業、化学工業を通じて及ぼす二次的な悪影響や消費者マインドへの悪影響が顕在化する可能性を踏まえると、2024年には不動産分野での不振が想定以上に景気に悪影響を及ぼすダウンサイドリスクに対して引き続き注意が必要です。

<中国以外の新興国・地域>

中国以外の新興国・地域については、2024年は多くの主要国・地域において、インフレ率の低下に伴って2024年前半中に中央銀行が金融政策を緩和する公算が大きく、それが内需をサポートするとみられます。一方で、2024年前半は先進国景気の減速によって輸出が停滞するとみられますが、この点は、資源輸出に対する依存度の高い国・地域には向かい風となるでしょう。ただし、2024年後半には先進国景気の回復とともに、多くの新興国・地域の成長率が潜在成長率程度にまで回復することが見込まれます。

中国を除く新興国・地域の中で特に注目されるのが、アジア地域の新興国・地域です。インドやインドネシア、ベトナムでは、内需がけん引する形で比較的高い経済成長率の達成が予想されます。東アジアをめぐる地政学的なリスクが意識される中、先進国からの直接投資が増加するとみられる点も成長に貢献すると考えられます。

リスクシナリオ―2つの「ハードランディング」シナリオに留意

以上でご紹介したシナリオがメインシナリオですが、2024年を見通す上での重要なリスクシナリオについても触れたいと思います。リスクシナリオとしては、米国景気の先行きを軸に、「ハードランディング」シナリオと「ソフトランディング」シナリオの2つが想定されます。「ハードランディング」シナリオの可能性としては、①これまでに実施された米国の政策金利の累積的な引き上げが今後予想を上回る形で顕在化し、米国経済が深刻な景気後退に陥るシナリオと、➁これまでの米国の金融引き締め政策によるインフレ抑制効果が十分には発揮されず、政策金利をより長期的に、より高い水準に維持する必要に迫られ、その結果として米国景気に対する深刻な悪影響が顕在化するシナリオ―の2つが考えられます。これらのシナリオは、共に可能性として無視できず、前者(①)の場合には比較的早期に米国景気の後退局面が訪れてグローバル景気を揺るがす一方、後者(➁)の場合には、金融引き締めによる米国景気やグローバル景気への悪影響が2024年後半に強く顕在化することが想定されます。

他方、「ソフトランディング」シナリオは、米国の労働供給がしっかりと改善を続けることで、インフレ圧力が比較的速いペースで低下する一方、雇用所得の増加による景気へのプラス効果が金融引き締めによる景気へのマイナス効果を大きく上回り、米国景気の低迷が軽度にとどまり、米国景気がソフトランディングを達成するシナリオです。このシナリオが実現する場合、米国経済は2024年前半に再加速することになります。

以上のリスクシナリオのほか、ロシア・ウクライナ戦争がエスカレートするリスク、米中関係の複雑化に伴うリスク、北朝鮮リスクなどの地政学的なリスクや欧米先進国の政策金利が長い間比較的高水準となることに伴って金融ストレスが高まるリスクに引き続き注意が必要です。

※来週は筆者が休暇のため、次号の発行は12月14日を予定しています。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2023-188

インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

(提供:Wealth Road)