短期投資で儲けたい!と思う方は多いのではないでしょうか。

そのような方に向けて、本記事では、短期投資におすすめの銘柄の見抜き方を解説します。

また、具体的に短期投資におすすめの日本株、米国株、投資信託の銘柄も紹介します。

短期投資に興味がある方は、ぜひご覧ください。

\新NISA以外でも日本株の手数料無料/

- 短期投資におすすめの銘柄(株や投資信託)の選び方

- 短期投資におすすめの日本株・米国株3選

- 1. ナブテスコ<6268>|ロボット用の精密減速機や自動ドアなどを作る日本企業

- 2. JIA<7172>|航空機リースが主力の日本企業

- 3. テスラ<TSLA>|電気自動車の製造・販売を主力とする米国企業

- 短期投資におすすめの投資信託3選

- 短期投資をする場合の注意点3つ【投資初心者は必ずチェック】

- 投資初心者におすすめの投資手法3選

- 短期投資でおすすめできる証券会社【長期投資でもOK】

- SBI証券|業界最大手のネット証券

- 楽天証券|グループ企業と連携して使うとさらにお得

- マネックス証券|NTTドコモとの業務提携でサービスを強化

- auカブコム証券|Pontaポイントを利用した投資サービスを展開

- 松井証券|初心者へのサポートが手厚い

- まとめ|投資初心者なら長期投資のほうが無難

短期投資におすすめの銘柄(株や投資信託)の選び方

短期投資におすすめの銘柄(株や投資信託)は、以下の3ステップで選ぶことができます。

配当や株主優待狙いの長期投資とは全く異なる考え方をしないと、短期でもうかる銘柄は選べません。

ただし、この選び方は「暴騰もあれば暴落もありうる」というリスクの高い方法です。

プロであってもうまくいかないことがあるため、少額から始めて少しずつ慣れていきましょう。

ステップ1. 下落率上位の銘柄をピックアップ

まずは、下落率上位の銘柄をピックアップしましょう。

「SBI証券 株アプリ」にログインし、右上にある「ランキング」を押して「値下がり率/全市場」を選択すると日本株の下落率上位銘柄が一覧できます。

(2024年2月22日現在)

投資信託のランキングは、日本経済新聞社の「投信ランキング」から「値下がり率」を選択すると一覧できます。

(2024年2月22日現在)

騰落率ランキングで下落率上位に出てくる株は、直近公表されたニュースによって急落している可能性があり、短期投資では狙い目です。

投資信託は、株ほど急に動きませんが短期的な理由で急落している場合は良いタイミングになるでしょう。

ステップ2. 直近の値動きで上がりすぎていないかを確認

ピックアップしたあとは、直近の値動きで上がりすぎていないかを確認しましょう。

下落率上位に入っている銘柄のなかには、急上昇したことによる反動で急落している株や投資信託があります。

(2024年2月22日現在)

急上昇からの急落は「初押しは買い」という格言もあり、一度目の急落はその後上昇することもあります。

ただし格言はあくまで傾向にすぎず、100%上がるわけではありません。

一度目の急落を狙って利益を出す短期投資の手法はありますが、見込みが外れるとそのまま急落することもあります。

投資経験が浅い人は、株価が上がりすぎている銘柄は避けましょう。

ステップ3. 株なら企業の業績、投資信託なら運用状況を確認

株なら直近3年間の企業の業績、投資信託なら直近3年間の運用状況を確認しましょう。

「もし5%下がったら損切り」などルールを決めて守れる場合は問題ありませんが、守れる自信がない人は売れずに損失が拡大して塩漬けになる可能性があります。

実際に高値から10分の1以下に急落した銘柄もあります。

(2024年2月22日現在)

株価と業績は、長期的に見ると連動するため、赤字が3年以上続いている企業の株は経験が浅いうちは手を出さないほうがいいでしょう。

投資信託も同様に、直近3年間の運用成績が悪い銘柄は無理に狙わないほうが賢明です。

短期投資におすすめの日本株・米国株3選

短期投資におすすめの日本株・米国株を3銘柄紹介します。

ここで挙げる銘柄はあくまで一例として、初心者でも投資しやすいように比較的値動きの緩やかなものを選んでいます。

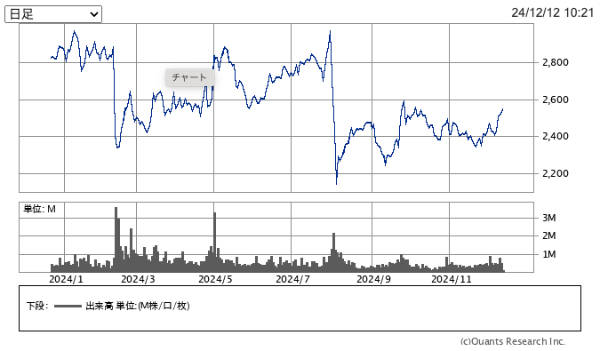

1. ナブテスコ<6268>|ロボット用の精密減速機や自動ドアなどを作る日本企業

(2024年12月12日までの1年間の値動き)

【ナブテスコ<6268>の概要】

| 株価 | 2,553.5円 |

|---|---|

| 時価総額 | 約3,091億3,700万円 |

| 配当 (2024年12月期予想) |

80円 |

| 株主優待 | なし |

(2024年2月22日現在、CRAZY MONEY Plus編集部調べ)

ナブテスコは、ロボット用の精密減速機や自動ドアなどを作る企業です。

中国市場の不振により業績が芳しくなく、2024年の利益は2023年と比べて40%程度落ち込むとの予想が出ています。

株価の本格的な反発はまだ見込めませんが、直近の決算発表で急落したため、短期的な反発狙いとしてはおすすめです。

\新NISA以外でも日本株の手数料無料/

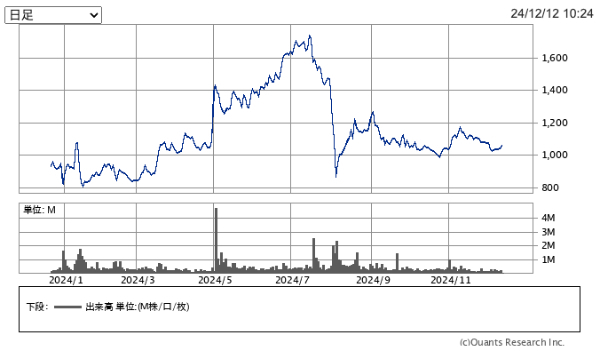

2. JIA<7172>|航空機リースが主力の日本企業

(2024年12月12日までの1年間の値動き)

【JIA<7172>の概要】

| 株価 | 880円 |

|---|---|

| 時価総額 | 約537億円 |

| 配当 (2024年12月期予想) |

16円 |

| 株主優待 | QUOカード(200株以上) 日本証券新聞の購読券(100株以上) |

JIA(ジャパンインベストメントアドバイザー)は、航空機リースを主力事業にする企業です。

新型コロナウイルス感染症によりここ数年は厳しい状況でしたが、業績は回復基調にあります。

短期でどこまで反発するのかは不透明ですが、配当や株主優待目当ての長期保有もしやすいでしょう。

\新NISA以外でも日本株の手数料無料/

3. テスラ<TSLA>|電気自動車の製造・販売を主力とする米国企業

(2024年12月11日までの1年間の値動き)

【テスラ<TSLA>の概要】

| 株価 | 191.97米ドル (約2万8,795.5円) |

|---|---|

| 時価総額 | 6,287億950万米ドル (約94兆3,064億2,500万円 |

| 配当(予想) | なし |

| 株主優待 | なし |

(2024年2月22日現在、CRAZY MONEY Plus編集部調べ)

テスラは、人気の米国株です。

電気自動車は、冬のバッテリーや充電時間の長さなど問題点が複数指摘され、厳しい状況に陥っています。

近年は、株価が下落基調のため、うまくタイミングを見つけて拾えば短期でもうかる可能性もあるでしょう。

\新NISA以外でも日本株の手数料無料/

短期投資におすすめの投資信託3選

短期投資におすすめの投資信託を3銘柄紹介します。

こちらも日本株、米国株と同様にあくまで一例として初心者でも投資しやすいように比較的値動きの緩やかなものを選んでいます。

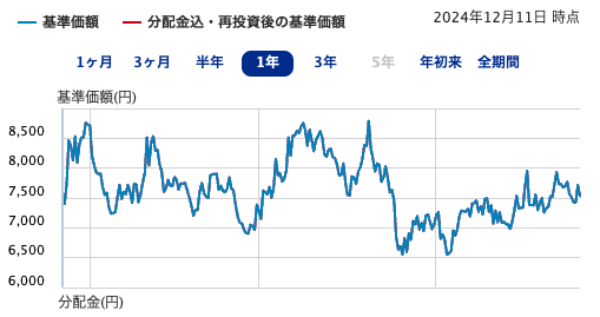

1. eMAXIS Neo クリーンテック|反発の可能性が見込める

(2024年12月11日までの1年間の値動き)

【eMAXIS Neo クリーンテックの概要】

| 基準価額 | 7,928円 |

|---|---|

| 純資産総額 | 約23億6,500万円 |

| 信託報酬 (年率) |

0.792%以内 |

(2024年2月22日現在、CRAZY MONEY Plus編集部調べ)

eMAXIS Neo クリーンテックは、新NISAの成長投資枠対象銘柄になっており、環境に優しい方法でエネルギーを生み出す企業に投資する銘柄です。

米国株を中心に32銘柄(2024年1月31日時点)へ投資しており、太陽光発電関連や電気自動車で有名なテスラも含まれています。

2023年秋以降は、勢いがなく基準価額も下がっていますが、流れが変われば短期的に反発の可能性も見込めるでしょう。

\投資信託の取扱銘柄数が豊富/

2. iFreeNEXT ムーンショットインデックス

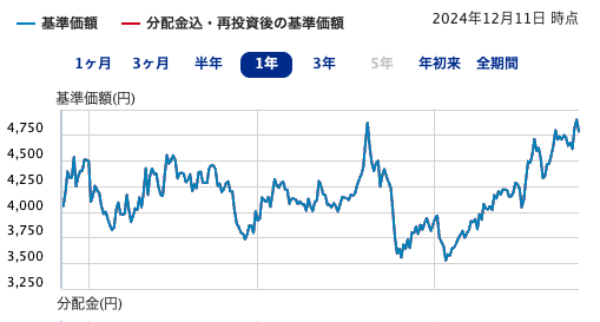

(2024年12月11日までの1年間の値動き)

【iFreeNEXT ムーンショットインデックスの概要】

| 基準価額 | 4,168円 |

|---|---|

| 純資産総額 | 約5億6,400万円 |

| 信託報酬 (年率) |

0.77% |

iFreeNEXT ムーンショットインデックスは、AIの技術を強みとする米国のテクノロジー企業およそ50社に投資する銘柄です。

比較的規模の小さい企業に投資しており、設定以降芳しくない値動きが続いています。

リスクは高いものの、反発狙いの短期投資として狙えるタイミングはあるでしょう。

\投資信託の取扱銘柄数が豊富/

3. NASDAQ100 3倍ブル|米国株が急落したときに買う

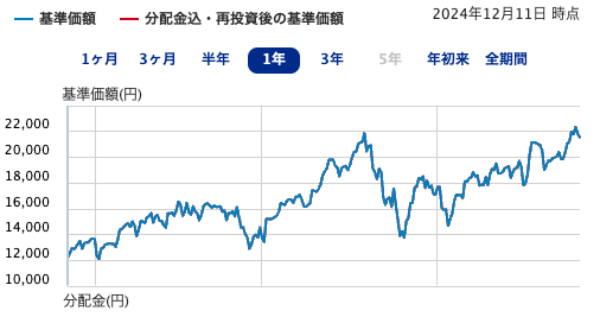

(2024年12月11日までの1年間の値動き)

【NASDAQ100 3倍ブルの概要】

| 基準価額 | 1万4,506円 |

|---|---|

| 純資産総額 | 約205億7,700万円 |

| 信託報酬 (年率) |

1.52375%以内 |

NASDAQ100 3倍ブルは、AppleやMicrosoftをはじめとした米国の主要なIT企業100社で構成された「NASDAQ100」の3倍程度の値動きを目指す銘柄です。

レバナスよりもリスクは高いものの、米国株が急落したときに買い、少し上がったタイミングで売り逃げられるなら利益が見込めるでしょう。

\投資信託の取扱銘柄数が豊富/

短期投資をする場合の注意点3つ【投資初心者は必ずチェック】

短期投資は、うまくいけばもうかりますが長期投資と比べて取引回数が多くなる分、失敗も増えます。

投資初心者は、必ず以下の注意点を確認したうえで投資を始めましょう。

本記事では、短期投資におすすめの銘柄を紹介しました。

しかし投資初心者は、新NISAのつみたて投資枠から始めるのがいいでしょう。

「長期投資では物足りない」と感じたときに短期投資を始めても、遅くはないでしょう。

つみたて投資枠(旧つみたてNISA)のおすすめ銘柄について詳しくはこちら

積立NISAおすすめ銘柄10選!【2023年最新版】初心者も安心の選び方と証券会社比較

1. 初心者向けの投資手法ではないことを理解する

短期投資は、初心者向けの投資手法ではありません。

凄腕のデイトレーダーとして有名になったBNF氏(通称ジェイコム男)であっても、リーマンショック前にリーマン・ブラザーズの株を購入し、7億円の損失を出しています。

凄腕のトレーダーでも失敗する短期投資を初心者がいきなりやることは、おすすめできません。

たまたまもうかっているのであれば、もうかっているうちに短期投資から撤退したほうがいいでしょう。

2. 短期投資と決めたなら最後まで貫く

短期投資と決めて投資を始めた場合は、最後まで意志を貫きましょう。

損切りしたくないから……と、なし崩し的に長期保有をする人がいますが、うまくいかないことが多いです。

素人ほど上がった銘柄を引き合いに出して「持っておけば」など、あとからたらればを言う人もいますが、短期投資で成功する可能性は限りなく低いといえます。

短期と決めたのであれば、短期勝負と割り切りましょう。

3. 損切りラインを決めておく

短期投資をする場合は「買値から5%下がったら売る」など損切りラインを決めておきましょう。

失敗しても損失額が少なければ、再度別の銘柄で勝負できます。

どうしても損切りができない人や損切りラインを決めても守れない人は、短期投資はやめたほうが賢明です。

投資初心者におすすめの投資手法3選

投資初心者におすすめの投資手法は3つあります。

初心者は、短期投資よりも長期投資のほうがおすすめです。

1. 新NISAで投資信託に積立投資

新NISAで投資信託に月3万円の積立投資を続ければ、20年後には1,000万円以上(4%で運用した場合)になります。

【年利4.0%で運用した場合のシミュレーション】

| 1年後 | 5年後 | 10年後 | 20年後 | |

| 月1万円 | 約12万2,225円 | 約66万2,990円 | 約147万2,498円 | 約366万7,746円 |

| 月3万円 | 約36万6,674円 | 約198万8,969円 | 約441万7,494円 | 約1,100万3,239円 |

| 月5万円 | 約61万1,123円 | 約331万4,949円 | 約736万2,490円 | 約1,833万8,731円 |

参照:資産運用シミュレーション|金融庁

年利4.0%は、日本の年金を運用しているGPIF(年金積立金管理運用独立行政法人)の平均運用実績(年率3.99%)をもとに試算しています。

GPIFは、株式よりリスクの低い債券を50%程度保有しているため、100%株式に投資する投資信託で積み立てれば平均年利7.0%程度の利益が出る可能性もあるでしょう。

月5万円を年利7.0%で20年間積立投資をすれば、2,000万円以上の資産形成も期待できます。

投資信託について詳しくはこちら

投資信託の証券会社の選び方!手数料などの違いを比較や、おすすめ銘柄も紹介

2. 配当や優待目的の長期投資

配当や株主優待目的の長期投資であれば、株価が暴落しない限り慌てることなく保有できます。

会社の業績が安定していれば、想定通りの配当収入や優待が見込めるでしょう。

ただし利益の大半を配当に充てている会社は、将来的には配当を減らす(減配する)可能性があります。

利益のうちどれくらいを配当に割り当てているかは、配当性向という指標で計算できます。

- 配当性向(%)= 1株あたりの配当 ÷ 1株あたりの利益 × 100

配当性向が100%に近い企業は、利益の大半を配当に割り当てており、これまで配当を増やしていた企業でも減配リスクが高いです。

株主優待は、会社の業績悪化による改悪、廃止のほかにコストを理由に廃止する可能性があります。

特にQUOカードやカタログギフトなどはコストが高く、廃止のリスクは高めです。

初心者向けの株式投資について詳しくはこちら

【株初心者向け】株式投資のはじめ方おすすめ銘柄、証券会社、勉強法まで一挙解説

3. 応援したい企業の株を長期保有

単に応援したい企業の株を長期保有するほうが、短期投資よりももうかることもあります。

結果論になりますが、UNIQLOを運営するファーストリテイリング<9983>の株を2002年ごろから持ち続けていれば2024年12月12日時点で買値の40倍以上です。

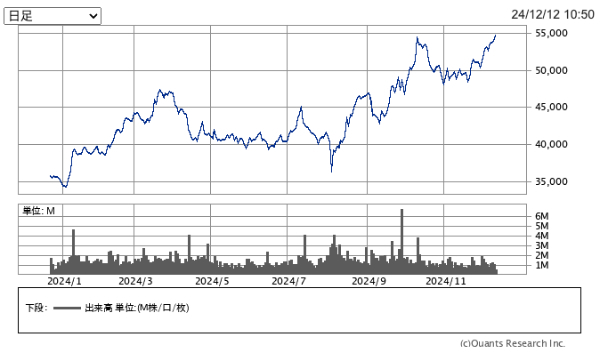

(2024年12月12日までの1年間の値動き)

現在の株価になるまでに26年ほどかかっていますが、40倍にするには年間15.3%の利益を26年間出し続ける必要があります。

短期投資でこれだけの利益を毎年出し続けるのは、よほど上手な人以外は不可能でしょう。

短期投資でおすすめできる証券会社【長期投資でもOK】

ここでは、短期投資だけではなく長期投資でもおすすめできるネット証券会社を紹介します。

短期投資では、取引回数が多くなることから、手数料がかからない証券会社を選びましょう。

【大手ネット証券5社の比較表】

| SBI証券 | 楽天証券 | マネックス 証券 |

auカブコム 証券 |

松井証券 | |

| 日本株の 手数料 (新NISA以外) |

無料 | 無料 | 55円~ | 1日100万円 まで無料 |

1日50万円 まで無料 |

| 日本株の手数料 (新NISA) |

無料 | 無料 | 無料 | 無料 | 無料 |

| 米国株 取引手数料(※1) |

無料 | 無料 | 実質無料 | 無料 | 無料 |

| 為替手数料 (米ドル) |

無料 (※2) |

無料 | 購入時無料 売却時25銭 |

20銭 | 無料 |

| 投資信託 | 2,575銘柄 | 2,556銘柄 | 1,757銘柄 | 1,774銘柄 | 1,861銘柄 |

| 日本株 | 3,900銘柄 以上 |

3,900銘柄 以上 |

3,900銘柄 以上 |

3,900銘柄 以上 |

3,900銘柄 以上 |

| 米国株 | 5,194銘柄 | 5,080銘柄 | 4,990銘柄 | 1,888銘柄 | 3,851銘柄 |

| 外国株 | 9ヵ国 (※3) |

6ヵ国 | 2ヵ国 | 米国のみ | 米国のみ |

※2:システム対応まではキャッシュバックによる実質無料

※3:ロシア株は2024年3月7日時点で売買停止中

(2024年3月7日時点、CRAZY MONEY Plus編集部調べ)

SBI証券|業界最大手のネット証券

SBI証券は、業界最大手のネット証券です。

株式、投資信託、FXなど、幅広い金融商品を取り扱っており、低コストで投資を始めたい方におすすめです。

SBI証券では、三井住友カードでクレカ積立(クレジットカード決済でできる投信積立)ができるので、長期投資も始めやすいです。

特に、口座数や預かり資産額が業界トップクラスであること、そして条件達成で取引手数料が無料になる点が魅力です。

SBIグループの一員として、安定性も高い点が特徴です。

どこで投資を始めたらいいのか迷っている場合は、SBI証券を選ぶといいでしょう。

\ポイントが6種類から選べる/

SBI証券について詳しくはこちら

SBI証券で口座開設するメリットを紹介

楽天証券|グループ企業と連携して使うとさらにお得

楽天証券は、楽天カードなどグループ会社との連携でお得に使えるネット証券です。

楽天カードがあればクレカ積立ができ、楽天ポイントが貯まります。

貯まったポイントは、日本株や米国株、投資信託の投資に1ポイントから使えます。

日本株の手数料は無料、新NISAなら米国株も手数料無料になるので、短期、長期問わず楽天グループのサービス利用者におすすめです。

初心者向けのサービスも充実しており、手数料も比較的安いため、初めて投資を始める方にもおすすめです。

楽天銀行との連携もスムーズに行え、総合的な金融サービスを受けることができます。

楽天のサービスを頻繁に利用する方ならば、迷わず楽天証券に登録しましょう。

楽天証券について詳しくはこちら

楽天証券のメリットやデメリットは?つみたてNISAにおすすめな理由や口コミ・評判も

\米国株でもポイント投資ができる/

マネックス証券|NTTドコモとの業務提携でサービスを強化

マネックス証券は、1999年に設立された日本の大手オンライン証券会社です。

株式、投資信託、外国為替(FX)、暗号資産(仮想通貨)など、多様な金融商品を取り扱い、特に個人投資家向けのサービスに注力しています。

使いやすい取引ツールや独自の投資情報が特徴で、投資初心者から上級者まで幅広く支持されています。

2023年にはNTTドコモと提携し、「dポイント」を活用した投資サービスを開始しました。

これにより、ドコモユーザーはdポイントを証券口座での取引や資産運用に利用でき、両社の連携が相乗効果を生み出しています。

マネックス証券について詳しくはこちら

マネックス証券のメリットとは?ドコモとの提携によるメリットも解説

auカブコム証券|Pontaポイントを利用した投資サービスを展開

auカブコム証券は、KDDIグループが運営するオンライン証券会社で、個人投資家向けに幅広い金融商品を提供しています。

株式、投資信託、外国為替(FX)、債券などの取引が可能で、特に低コストと利便性の高いサービスが特徴です。

KDDIの「au経済圏」と連携し、Pontaポイントを利用した投資サービスを展開しており、ポイントを使った資産形成が可能です。

使いやすい取引ツールやスマートフォンアプリ、豊富な投資情報を備え、初心者から経験豊富な投資家まで幅広く利用されています。

auカブコム証券について詳しくはこちら

auカブコム証券のメリット徹底解説!auユーザー必見の特典とは

松井証券|初心者へのサポートが手厚い

松井証券は、1918年創業の日本の老舗証券会社で、オンライン取引サービスを強化し、個人投資家向けに幅広い金融商品を提供しています。

株式、投資信託、先物・オプション取引を主力とし、低コストの料金体系やシンプルで使いやすい取引ツールが特徴です。

特に初心者へのサポートが手厚く、電話やチャットサービスでの丁寧な対応が評価されています。

また、学習コンテンツやセミナーも充実しており、投資に不慣れな利用者でも安心して始められる環境が整っています。

信頼と実績を持つ証券会社として、多くの投資家に支持されています。

松井証券について詳しくはこちら

松井証券のメリットとデメリットは?松井証券が向いている人まで解説

まとめ|投資初心者なら長期投資のほうが無難

本記事では、短期投資におすすめの銘柄を紹介しましたが、投資初心者なら長期投資のほうが無難です。

短期投資は、タイミングが重要な投資手法となるため、少なくとも自分で銘柄を選んで投資できるレベルに達していないとうまくいきません。

長期投資は、短期投資のようにすぐ結果は出ませんが10~20年程度の投資期間があれば十分な利益が出せます。

長期投資をメインにして短期投資は資産全体の5~10%程度に抑えましょう。

初心者向けの株式投資について詳しくはこちら

【株初心者向け】株式投資のはじめ方おすすめ銘柄、証券会社、勉強法まで一挙解説

資産運用会社に勤める金融ライター。証券アナリスト保有

<保有資格>

資産運用会社に勤める金融ライター。証券アナリスト保有

・日本FP協会認定 AFP

(提供:Crazy Money Plus+)