要旨

コロナ後の世界で中国製造業のプレゼンスがさらに向上

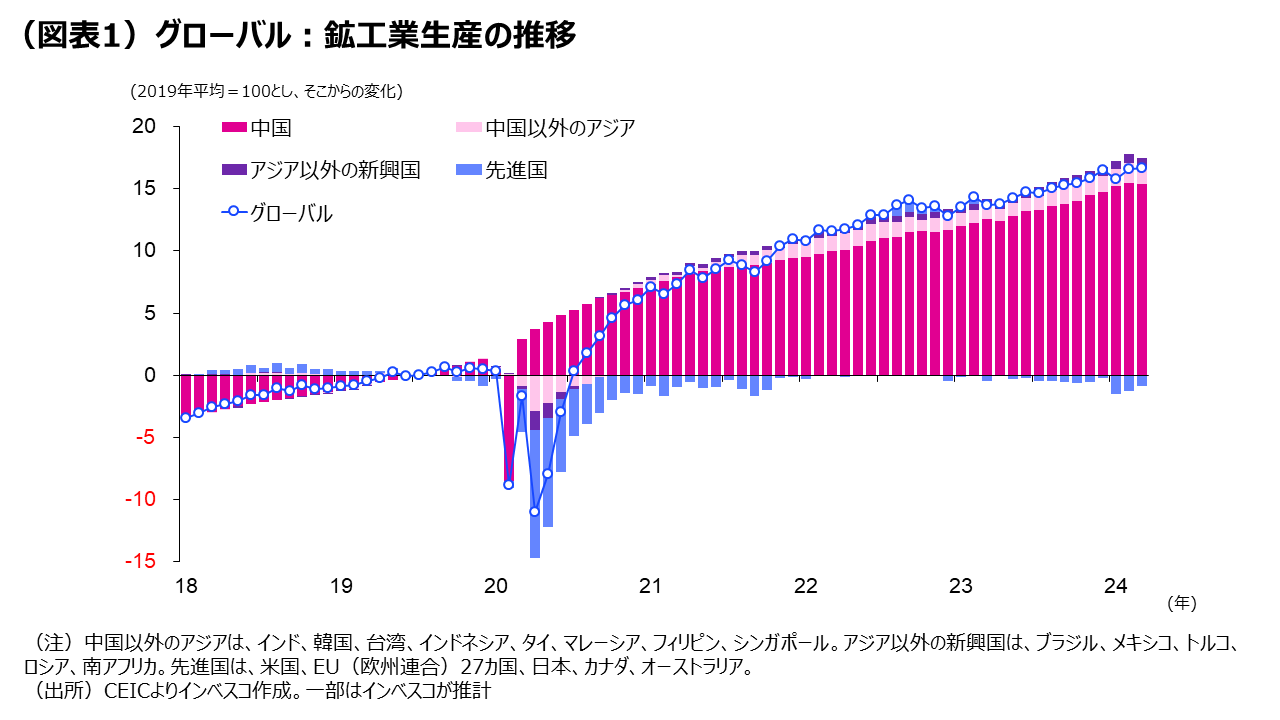

中国製造業の世界的なプレゼンスが向上してきました。鉱工業生産のグローバルにみた合計は、直近の2024年3月において、コロナ禍前の2019年の平均値から16.6%増加しました。そのうち、中国による寄与度は15.4%ポイントに達しました。直近での米国による対中強硬策には、中国の製造業が、他国を圧倒する勢いで成長してきたことも背景にあるとみられます。

直近における製造業の世界的な景況感の低下の一因は中国?

年初来の動きとしては、中国における鉱工業生産が改善する一方、他地域では逆に製造業の減速感が目立ってきています。中国における不動産不況がさらに深まる中、過剰供給問題を抱える分野の企業が低価格での輸出を積極化させたことが、日本など周辺の国・地域における需給バランスを緩和させた可能性があります。

地政学的な動きによる貿易摩擦激化のリスク

過去数年において中国製品の世界におけるシェアが高まり続けてきたことで、主要先進国・新興国の製造業企業に及ぶストレスが強まっています。今後、中国と欧米の間で貿易摩擦問題が拡大するリスクが高まるとみられます。

コロナ後の世界で中国製造業のプレゼンスがさらに向上

米国政府は、5月14日、中国製の電気自動車やEV用バッテリー、鉄鋼製品などに対する輸入関税を引き上げる方針を発表しました。この政策の背景については、再選を目指すバイデン政権が労働者向けのアピールを狙ったことにあるという見方が多いようです。もっとも、私は、この米国による対中強硬策のより根本的な背景として、中国の製造業が、コロナ禍を経て、他国を圧倒する勢いで成長してきたことがあると考えています。振り返ってみると、鉱工業生産のグローバルにみた合計は、直近の2024年3月において、コロナ禍前の2019年の平均値から16.6%増加しました。そのうち、中国による寄与度は15.4%ポイントに達し、鉱工業生産の増加分のなんと92.6%を占めました(図表1)。ほとんどの先進国は、過去4年超の間、鉱工業生産を有意に増やすことができませんでした。この期間の鉱工業生産の伸び率(2024年3月の計数の、2019年の平均値からの伸び率)は、米国では0.2%、ユーロ圏では-1.4%、日本では-9.6%にとどまりました。これに対して、中国の同期間における伸び率は38.7%でした。中国の鉱工業生産の伸びは今年に入ってむしろ加速しており、前年同期比でみた増加率は、1-2月期は7.0%、3月は6.1%という高水準に達しています。

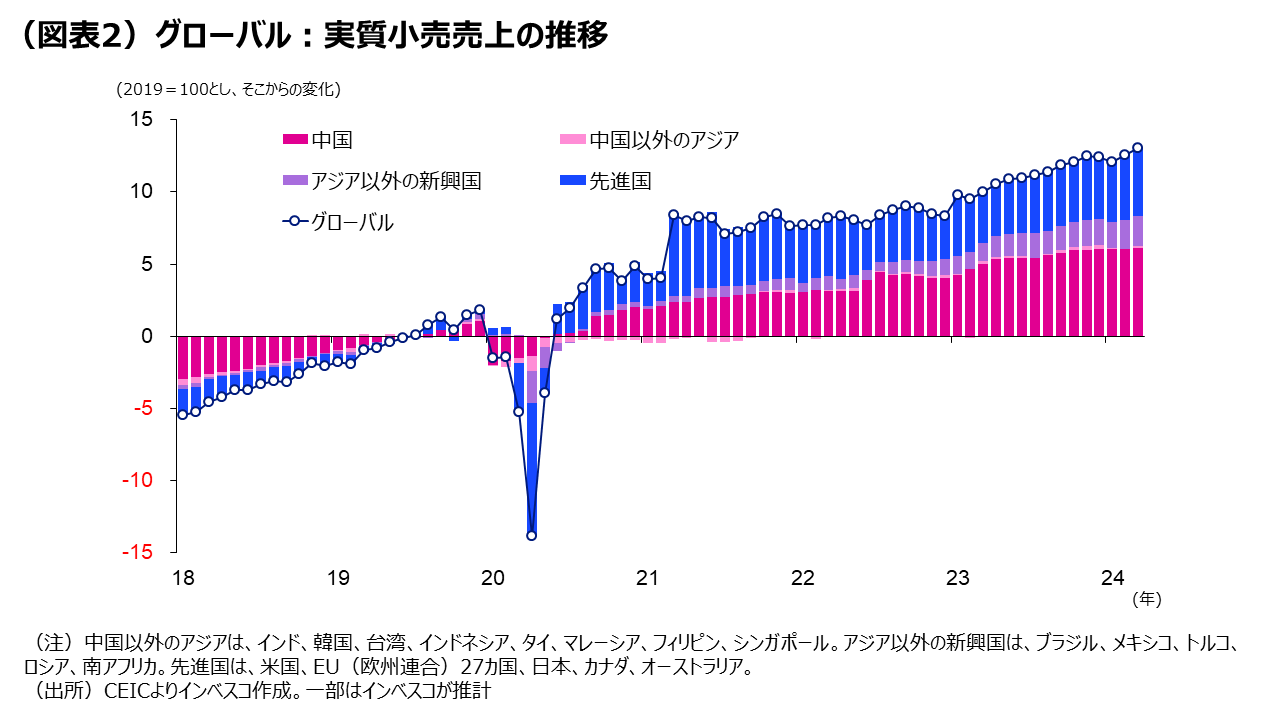

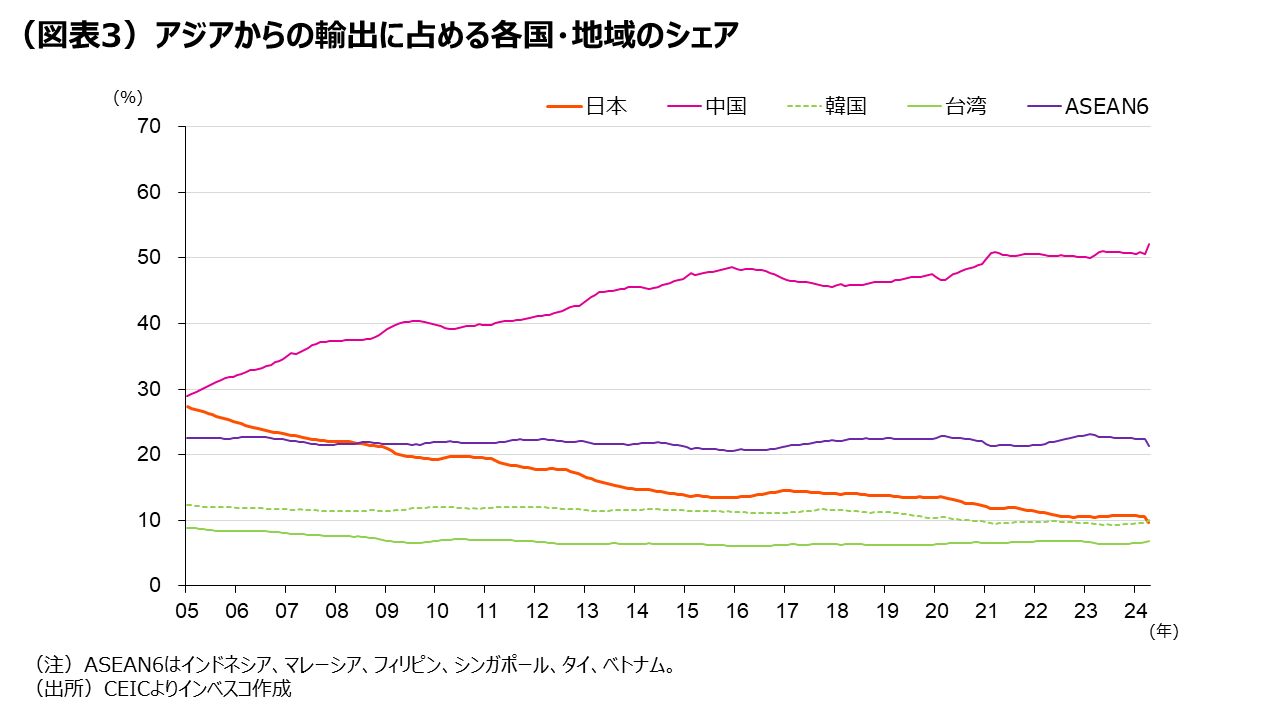

中国における鉱工業生産の高い伸びが国内需要の強さを反映したものであれば、貿易摩擦は起きにくいのですが、実際にはそうではありませんでした。世界のモノ消費の代理変数である実質小売売上の動きをみると、同期間の増加率(2024年3月の計数の、2019年の平均値からの伸び率)が13.0%であったのに対して、中国の寄与度は6.1%ポイントと、鉱工業生産の寄与度と比べると低い水準でした(図表2)。これは、中国が他の国・地域への輸出を大きく増やし、他地域における中国製品のシェアが高まったことを示唆しています。実際、アジア各国・地域からの輸出総額に占める中国からの輸出のシェアは、直近の数年間で大きく伸びました。2005年からの動きを図表3でみると、2005年には3割程度であった中国のシェアが、直近では5割に増加したことがわかります。

中国にシェアを奪われたのが日本であり、2005年には3割という中国とほぼ同水準のシェアがあったのに対し、直近ではシェアが約1割に低下しました。過去20年間におけるアジアの輸出地図は、「中国の一人勝ち、日本の一人負け」という構図であったと言えるでしょう。

直近における製造業の世界的な景況感の低下の一因は中国?

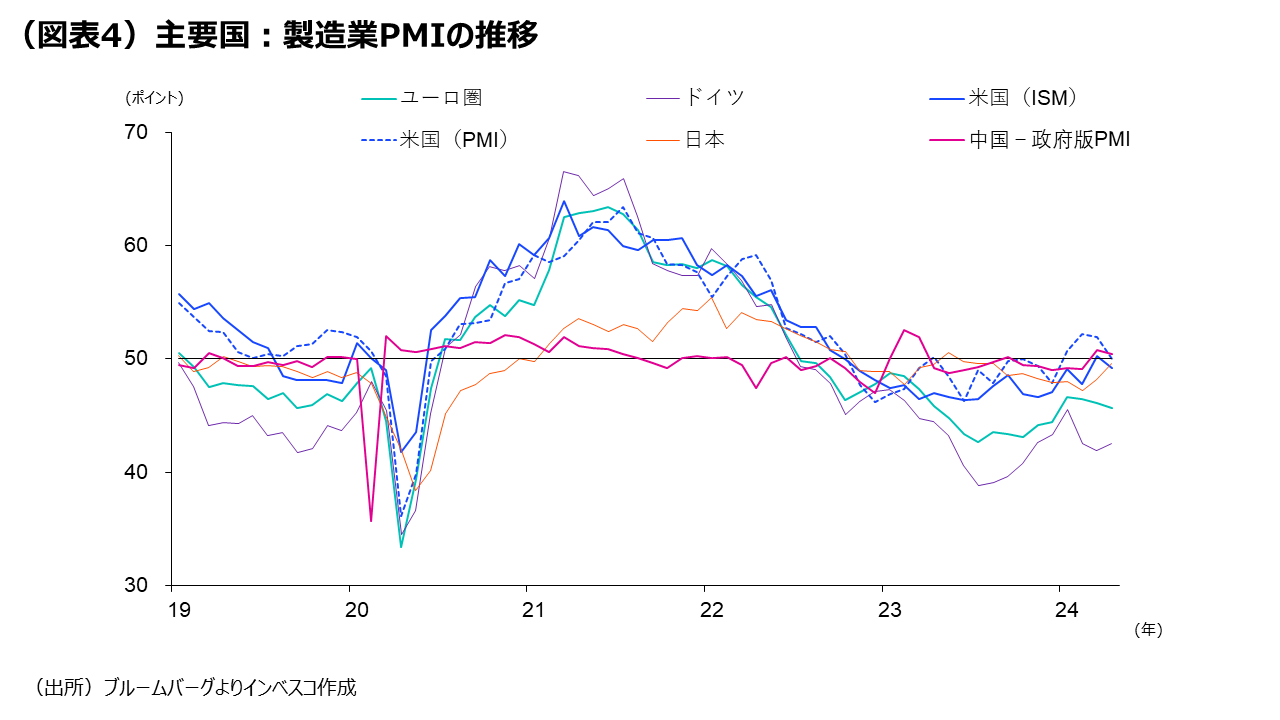

年初来の動きとしては、中国における鉱工業生産が改善する一方、他地域では逆に製造業の減速感が目立ってきています。主要国における製造業PMIの動きをみても、直近の計数が中立水準である50ポイントを超えているのは中国だけでした(図表4)。昨年秋までは、多くの分野で在庫調整に直面したことがグローバルにみた製造業の不振の主な背景でしたが、昨年末ごろまでには在庫調整が多くの分野で終了し、回復に向けての足取りが見え始めていました。しかし、その後、生成AIに関連した特需ともいえる需要の強さがみられる半導体など一部の分野を除いて、製造業の回復に向けての動きは再び停滞しているようです。

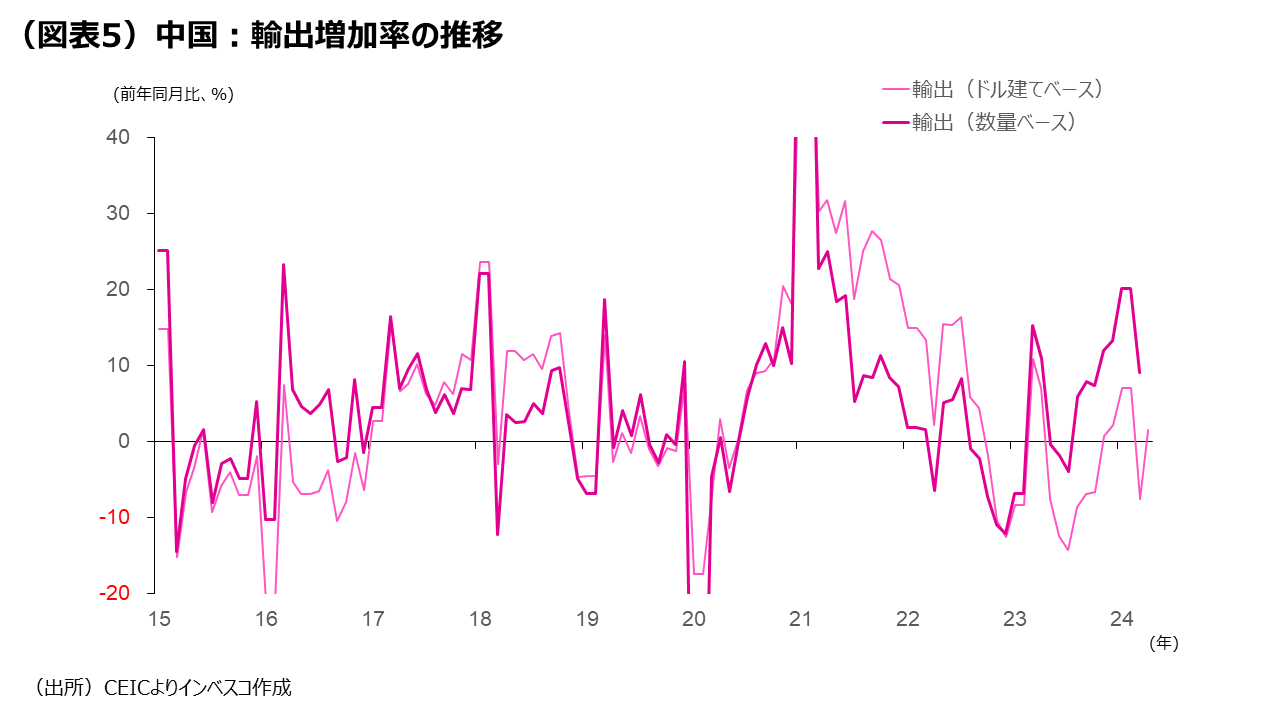

先進国での製造業の足踏みの背景としては、米国では低所得層における消費の弱さによる悪影響、ユーロ圏では投資や中国向け輸出の弱さによる悪影響、日本では能登半島地震やや一部自動車メーカーの認証不正に伴う悪影響、といった個別の要因が挙げられます。しかし、私は、中国における不動産不況がさらに深まる中、過剰供給問題を抱える分野の企業が低価格での輸出を積極化させたことが、日本など周辺の国・地域における需給バランスを緩和させた面があると考えています。中国の輸出の前年同期比での増加率は、金額ベース(ドル建てベース)でみると、2024年1-2月期は7.0%、3月は4.5%、4月は0%でしたが、数量ベースでの伸びは、1-2月期は20.2%、3月は9.2%という高水準でした(4月分の数量ベースの計数は未公表)(図表5)。これらの期間では、いずれも数量のベースの増加率が金額ベースの増加率を上回っていますが、これは輸出価格がドル建てで低下したことを意味しています。

地政学的な動きによる貿易摩擦激化のリスク

過去数年において中国製品の世界におけるシェアが高まり続けてきたことで、先進国や主要新興国の製造業企業に及ぶストレスが強まっています。日本の場合、中国において製造業企業が広範囲に事業展開をするケースが多いうえ、中国向け輸出も多額にのぼることから、日中間での貿易摩擦が生じにくい面があります。また、円安の進行も中国製品に対する日本製品の輸出競争力をサポートしています。

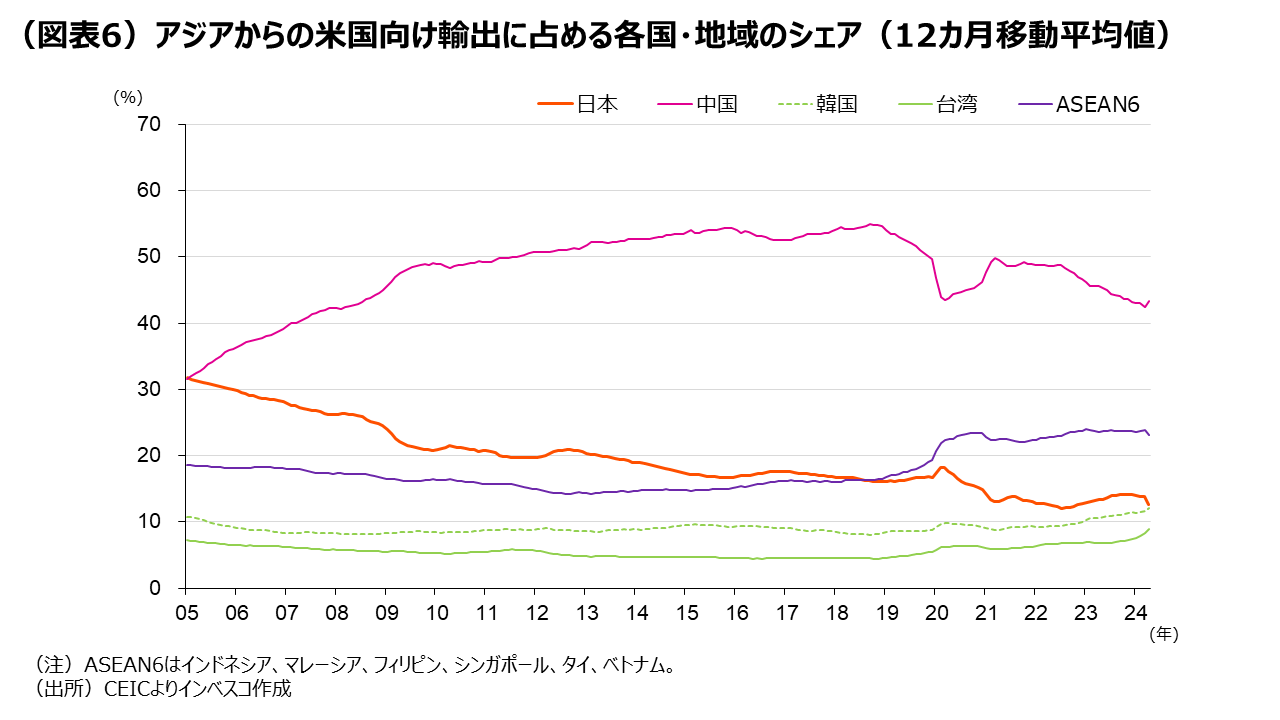

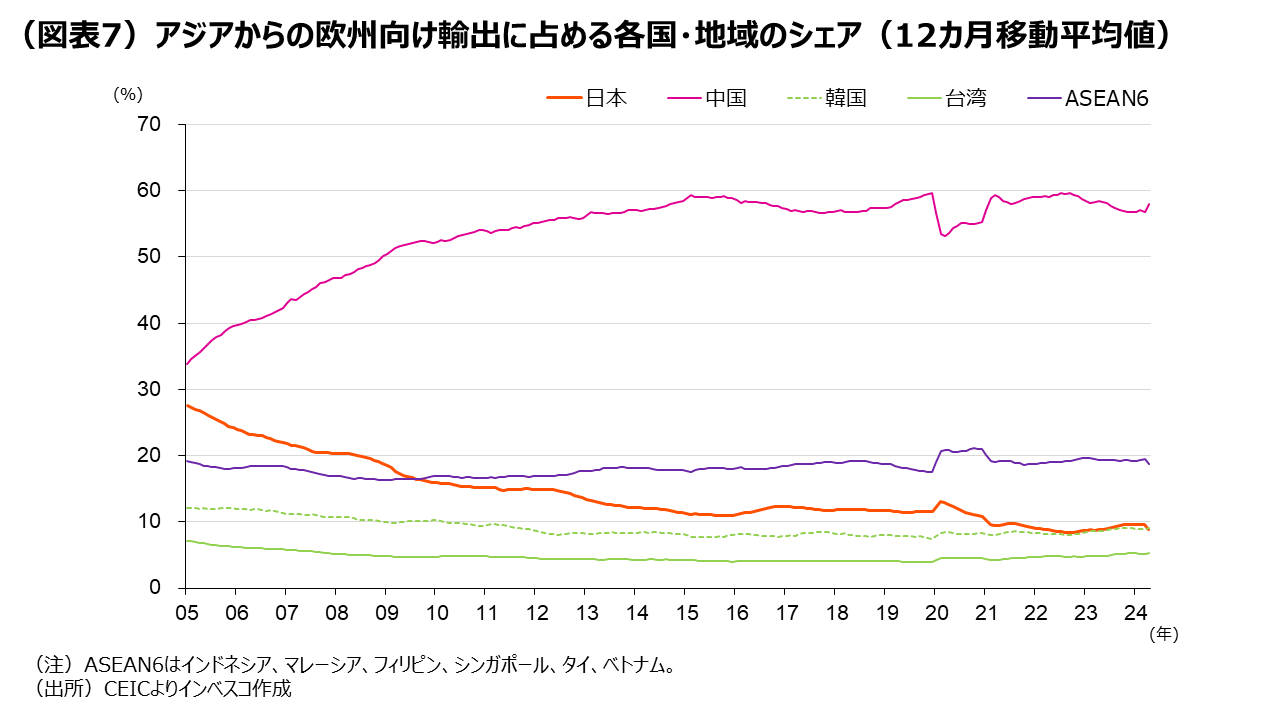

しかし、米国の場合には人民元の対ドル為替レートが過去数カ月において減価していることから、中国製品の輸入による国内製造業への悪影響が出やすく、それが先に触れた追加的関税を課す決定を促した一因になったと思われます。今後については、11月に大統領選挙が実施されることもあり、選挙前に現政権が中国に対する追加的な措置を講じる可能性があります。さらに、大統領選挙戦において、トランプ候補は、中国からの輸入品に一律で60%の関税を課すという政策を掲げています。もし選挙でトランプ大統領が勝利する場合には、米中貿易摩擦がエスカレートしてしまうリスクが高まるでしょう(当レポートの4月25日号『米国大統領・議会選挙の市場シナリオを考察』をご参照ください)。米国政府が中国からの輸入品に追加関税を課すとすれば、製造業におけるグローバルな生産拠点のあり方に相当な影響が及ぶとみられます。振り返ってみれば、トランプ前政権が多くの中国製品に対する関税を引き上げたのは2018年のことでしたが、それ以降、アジアから米国への輸出に占める中国のシェアは、10%程度低下しました(図表6)。同じ時期に欧州向けの輸出における中国のシェアの変動がそれほどなかったことは、米国が課した追加関税の影響を示していると言えます。

一方、欧州では、ドイツ企業が中国で積極的な事業活動を展開しており、ドイツからの中国向けの輸出も相応に多いことから、ドイツは中国向けの強硬な措置には後ろ向きの立場です。しかし、既に欧州委員会が昨年秋の段階で中国製EV(電気自動車)についての反補助金調査を開始したように、欧州全体としては、中国製品の輸入に対する警戒感があります。今後、中国製品の輸入による欧州産業への悪影響が強く顕在化する場合には、これまでよりも制限的な貿易政策を採用する可能性があると言えるでしょう。

以上のように、今後、中国と欧米の間で貿易摩擦問題が拡大するリスクが高まるとみられます。これは、中国における外資企業の投資を消極化につながるでしょう。その一方で、多国籍企業が中国以外の地域における投資を増やすことで、インドや日本、ベトナム、タイなど中国以外の地域にとっては経済成長の追い風になる可能性があります。欧米における対中貿易政策動向やその広範囲な影響について、これまで以上に注意していきたいと思います。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-069

インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

(提供:Wealth Road)