本記事は、角田和将氏の著書『お金が増やせるのはどっち? 投資家思考の鍛え方』(総合法令出版)の中から一部を抜粋・編集しています。

Q. 収入増を狙うならどっち?

- (a)本業と副業で収入を増やす努力をする

- (b)本業一本に集中して収入を増やす努力をする

A.

(a)本業と副業で収入を増やす努力をする

仮にあなたが会社員で収入を増やしたくても、限界があります。

職種にもよりますが、上限は年収1,000万円。しかし、日本で年収1,000万円を超えている人は、労働人口全体の約5%です。

自分で稼げる柱を複数持っておくと、収入額は少なくても、より早く、多く収入を増やせます。いざというときにも焦りません。

本業一本で収入を増やすには限界がある

お金を増やすためにはどうしたらいいでしょうか?

答えはシンプルで、「収入を増やす」か「支出を減らす」ことです。

「収入−支出」の計算結果がプラスになればなるほどお金は増えていきますし、マイナスになればなるほど減っていきます。そのため、支出を減らすことに意識を向けている人はとても多いです。しかし、収入を増やすことに意識を向けている人は、多くはありません。また仮に収入を増やすことに意識を向けていたとしても、本業を頑張ることで給与をアップさせようと考える人が多数です。

本業を頑張ることはもちろん大切なことですが、会社員である限り、昇給で収入を増やすのは、なかなか厳しいものがあります。

業界の市場規模や職種などによって差はありますが、連合の春闘第2回集計結果(2024年)によると、中小企業の平均賃上げ率は約4.5%。額にして月額1万2,000円弱です。完全歩合給の保険営業や不動産営業でない限り、昇給で大幅に給与を増やすのは、かなり難しいでしょう。初任給の平均総支給額は20〜30万円であることと、この昇給額を比較して考えると、年収1,000万円くらいが現実的な上限になると思います。

しかし、年収1,000万円を超えている人は、労働人口全体の約5%。実に100人に5人の割合です。かなり高い競争倍率であるうえに、そもそも給料は、あなたの職場が未来永劫存続することが絶対条件で支払われるものになります。

会社が潰れてしまえば、給料自体が支払われない可能性も十分あるのです。

稼ぐ人は買った「後」のことを考えている

そう考えると、自分で稼げる柱を複数持っておくと、いざというとき安心です。

また、収入額は少なくても、より早く、多く収入を増やせます。

たとえば子どものおもちゃを買う場合、おもちゃを買うこと自体は〝支出〟になりますが、収入を増やす意識がある人は支出だけでは済ませません。おもちゃを購入後、子どもが飽きたのを見計らってフリーマーケットやネットオークションで売り、「支出」を「収入」に変えるところまで行っているのです。

もちろん大半は、買ったときより安い金額で売れることになると思います。しかし微々たる金額であっても、収入は収入です。本業以外のルートから現金を手にしていることに変わりはありません。

身近な例を挙げましたが、いわゆる株なども、買った株を売って、また新しい株を買う …… というふうに、基本的には持ち物を売って収入を得ています。

皆さんの置かれている状況はさまざまだと思いますが、収入を増やし、貯金額を増やすためには、ひとつの収入を大きく増やすよりも〝収入の流れ〟を増やすことが大切です。ここに意識を向けることが重要だと、まずは認識しておきましょう。

Q. 支払う方法としてベストなのはどっち?

- (a)現金

- (b)クレジットカードや電子マネー

A.

(b)クレジットカードや電子マネー

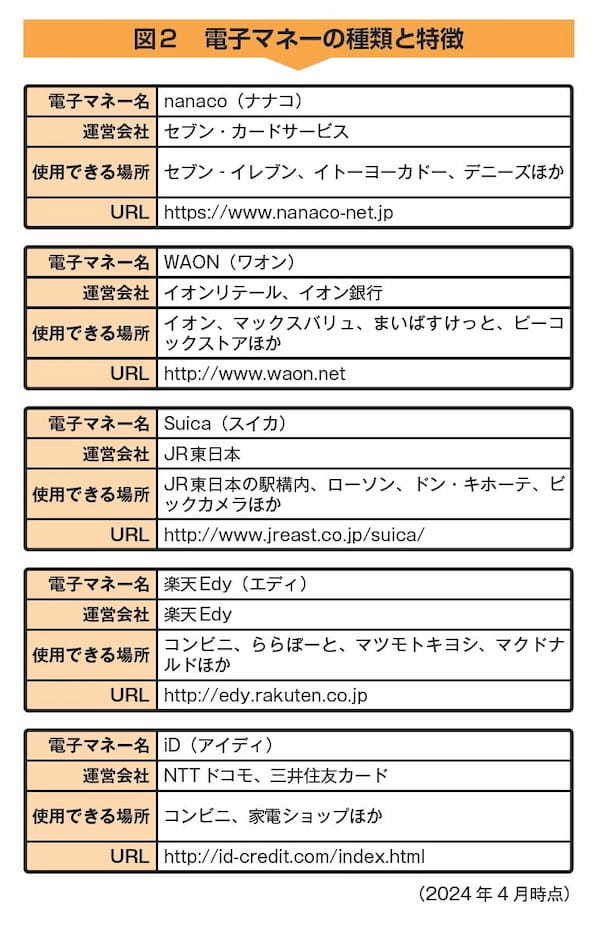

現金を使うと、お金をやりとりする手間や、後で家計簿をつける手間が発生します。一方クレジットカードは、支払いの履歴が一発で把握できます。電子マネーも、チャージをクレジットカードで行えば、使った履歴がわかります。いずれも使い勝手の良い支払いツールです。

お金の流れが可視化できる支払い方法を

私は、ものを買うときの支払い方法として、クレジットカードをおすすめします。何にいくら使ったか、明細書に記録が残るからです。

とはいえ、「現金のほうが、財布の中を見ていくら使っているかわかるから安心」という人も多いと思います。ですが、今まで現金で支払っているのにお金が貯まっていないのなら、現金を使うことが、特にプラスにはつながっていないといえます。それであれば、支払いの手段を思い切ってクレジットカードに変更するのもひとつの手です。

「でも、少額の支払いでクレジットカードを使うのは恥ずかしい」という人は、電子マネーやQRコード決済などのスマートフォン決済サービスを使うといいでしょう。

今では電子マネーに対応するお店は非常に増えました。電子マネーのチャージはクレジットカードでもできます。よく行くお店で使える電子マネーを用意し、チャージをクレジットカードで行えば、手間なくお金の流れを可視化できます。

内訳はどうする?

ただ電子マネーにすると、「(明細書が出てこないので)何に使ったのかわからない」「コンビニで買ったおやつなのか、交通費なのか、内訳を把握したい」などと感じる人もいるかと思います。

しかし現時点であなたのお金が増えていないのだとしたら、まずはお金を毎月どれだけ使っているか、大枠であっても把握するほうが先決です。細かく分けるのは、支出を可視化することが習慣になってからでも十分間に合います。

「それでもちょっと……」という人は、やはり「ペットボトルの水110円」「缶コーヒー140円」のように細かく家計簿につけていくことになります。それだけでもかなりの時間を要するのではないでしょうか。

私が現金よりクレジットカードをすすめる理由

ここまでお伝えしても、「クレジットカードを使いたくない」という現金派の人もいるかもしれません。ですが、現金で支払うと、後でレシートなどをチェックしなければならないため、自分の時間を割くことになります。

人は基本的に、面倒だと思ったことを継続することができません。税理士などのように、領収書をまとめてくれる人に依頼できればいいと思いますが、身近に信頼できる人がいないとなかなか頼みづらく、結局は自分でまとめるしかない人がほとんどだと思います。

支払いの履歴がわかるクレジットカードや電子マネーこそ、忙しい現代人にとって使い勝手のいい支払いツールといえます。

大学卒業後、システム開発会社でシステムエンジニアとして12年間勤務。FXで資産構築した後、独立。独立後、国内最大規模のオンライン投資スクールで認定講師として活動。1000名以上の受講生に対して、会社員時代の経験を活かした独自理論に基づく教育を行い、月収数十万円~数百万円の利益を上げるトレーダーを多数輩出してきた指導実績を持つ。

現在は、投資の資金を確保するための初歩的な貯金関連の取材から、専門的なプログラミングによるトレード手法の開発、投資戦略フェアEXPOをはじめとした投資イベントでの講演まで、多岐にわたった活動をしており、主婦層から会社員、専業トレーダーと、幅広い層から高い評価を得ている。

著書『「〇pipsを狙うなら、どのルールが良いのか」を徹底検証! 出口から考えるFX』(パンローリング)は、投資に最も役立った本を読者投票で選ぶブルベア大賞で、2019-20年に大賞を受賞。投資を始めるキッカケとなった速読分野では、発売から6カ月で10万部を超えるベストセラーとなった『1日が27時間になる! 速読ドリル』(総合法令出版)や『速読日本一が教える すごい読書術――短時間で記憶に残る最強メソッド』(ダイヤモンド社)などがある。著書累計は13冊34万部(2024年4月時点)を超えている。※画像をクリックするとAmazonに飛びます。