「楽天証券とマネックス証券どっちがいい?」「ネット証券同士の違いがわからない」と感じて、口座開設する証券会社選びに悩んでいる人はいませんか。

銘柄数に徹底的にこだわったり、投資額が大きく課税口座での日本株取引が増えたりする人などには楽天証券がおすすめです。

クレカ積立でのポイント還元率を重視したり、ロボアドサービスで運用を自動化したかったりする人などは、マネックス証券がよいでしょう。

この記事では、楽天証券とマネックス証券を比較したうえで、それぞれの証券会社におすすめのタイプの人を解説します。

ぜひ自身の証券会社選びに役立ててください。

\クレカ積立の還元率が1.1%!/

\ゼロコースで日本株の取引手数料が無料!/

楽天証券・マネックス証券の特徴を徹底比較

楽天証券とマネックス証券の特徴をまとめると次のとおりです。

| 楽天証券 | マネックス証券 | |

|---|---|---|

| 日本株の取引手数料 | 無料 | 55円~ |

| 米国株の取引手数料 | 約定代金の0.495% 下限0米ドル、上限22米ドル |

約定代金の0.495% 下限0米ドル、上限22米ドル |

| 米国株の為替手数料 | 無料 | 売却時のみ0.25円 |

| 投資信託の取扱銘柄数 | 2,560銘柄 | 1,742銘柄 |

| つみたて投資枠の取扱銘柄数 | 206銘柄 | 207銘柄 |

| クレカ積立でのポイント還元率 | 0.5~1.0% | 1.1% |

2023年12月20日時点、CRAZY MONEY Plus編集部調べ

日本株の取引手数料や為替手数料が無料となる点をふまえると、手数料では楽天証券のほうが優位です。

投資信託の取引銘柄数も楽天証券のほうが優位ですが、マネックス証券も豊富な銘柄を扱っています。

主要銘柄や人気銘柄を中心に売買する人であれば、両社の差はそれほど気にならないでしょう。

クレカ積立の還元率に関しては、マネックス証券が楽天証券より優位といえます。

それでは、より具体的にマネックス証券と楽天証券を比較していきたいと思います。

1. 手数料|楽天証券なら日本株・米国株の手数料が無料

両社の手数料の比較は、次のとおりです。

| 楽天証券 | マネックス証券 | |

|---|---|---|

| 日本株の取引手数料 | 無料 | 55円~ |

| 米国株の取引手数料 | 約定代金の0.495% 下限0米ドル、上限22米ドル |

約定代金の0.495% 下限0米ドル、上限22米ドル |

| 米国株の為替手数料 | 無料 | 売却時のみ0.25円 |

2023年12月20日時点、CRAZY MONEY Plus編集部調べ

課税口座では、ゼロコースによる日本株の無料化や米国株の為替手数料の無料化を始めた楽天証券のほうがコストをかけずに投資できます。

課税口座に限っていえば、楽天証券のほうがお得に取引ができる可能性が高いでしょう。

\ゼロコースで日本株の取引手数料が無料!/

2. 取扱銘柄数|大きな差はなく投資意向をふまえて選ぶ

楽天証券とマネックス証券の取引銘柄数の情報は、次のとおりです。

| 楽天証券 | マネックス証券 | |

|---|---|---|

| 投資信託の取扱銘柄数 | 2,560銘柄 | 1,742銘柄 |

| つみたて投資枠の取扱銘柄数 | 206銘柄 | 207銘柄 |

| 米国株銘柄数 | 5,104銘柄 | 5,032銘柄 |

| 投資できる外国株国数 | 6ヵ国 | 2ヵ国 |

投資信託については、楽天証券のほうが銘柄豊富ですが、マネックス証券も1,700銘柄超を取りそろえています。

そのため、よほど投資銘柄にこだわる人でなければどちらの証券会社でも投資意向をふまえて柔軟に投資先を選ぶと良いでしょう。

つみたて投資枠についても1銘柄差とほぼ同じ本数のため、違いをあまり意識する必要はありません。

海外株に目を向けると、米国株はETFとADRも含めると楽天証券のほうが取扱銘柄数として多いですが、マネックス証券も5,000銘柄以上あり70銘柄程度の差しかありません。

また取引できる国数は、シンガポールやインドネシア、タイ、マレーシアといったASEAN各国の株を取り扱っている楽天証券のほうが優位といえます。

マネックス証券は、米国と中国の株式のみです。

\豊富な銘柄から好きな投資先を選べる!/

3. クレカ積立|還元率はマネックス証券が優位

クレカ積立のサービスは、楽天証券・マネックス証券のどちらにもあります。

それぞれの概要は、次のとおりです。

| 楽天証券 | マネックス証券 | |

|---|---|---|

| ためられるポイント | 楽天ポイント | マネックスポイント |

| 対象カード※ | 楽天カード | マネックスカード |

| クレカ積立でのポイント還元率 | 0.5~1.0% | 1.1% |

2023年12月20日時点、CRAZY MONEY Plus編集部調べ

クレカ積立とは、クレジットカード決済で投資信託へ積立投資できるサービスのことです。

証券口座に現金を入れておかなくても積立投資ができるため、非常に便利といえます。

また楽天証券とマネックス証券では、クレカ積立によりそれぞれのポイントを貯めることが可能です。

楽天証券は、使用するクレジットカードと投資先の代行手数料率によって還元率が異なります。

【楽天証券のクレカ積立還元率】

| ファンドの種類 | 還元率 |

|---|---|

| 代行手数料が税込・年率0.4%以上のファンド | 1.0% |

| 代行手数料が税込・年率0.4%未満のファンド | 楽天プレミアムカード:1.0% 楽天ゴールドカード:0.75% 上記以外の楽天カード:0.5% |

一方で年会費無料のマネックスカードでも還元率が1.1%なので、クレカ積立の還元率はマネックス証券のほうが優位といえます。

\クレカ積立の還元率が1.1%!/

4. ポイントサービス|マネックス証券なら保有するだけでポイントがたまる

クレカ積立以外でも楽天証券、マネックス証券それぞれに独自のポイントサービスを展開しています。

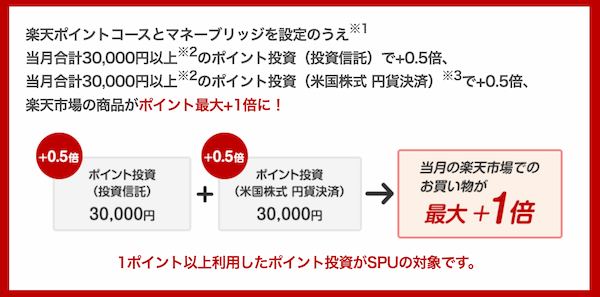

楽天証券では、SPU(スーパーポイントアッププログラム)により条件を達成すると楽天市場でのポイント還元率がアップします。

適用するためには、楽天銀行との提携サービス「マネーブリッジの設定」と、月内に投資信託か米国株を3万円以上(そのうち1ポイント以上の楽天ポイントを使用)購入するのが条件です。

また日本株の取引手数料が無料になる「ゼロコース」を利用すると米国株・中国株・ASEAN株などの取引手数料の1%が楽天ポイントでキャッシュバックされるサービスもあります。

マネックス証券では、投資信託の保有残高の年率最大0.08%がマネックスポイントで還元されます。

現物取引が多かったり楽天市場を積極利用したりする人は、楽天証券で楽天ポイントを貯めるのが効率的です。

投資信託を中心に運用したい場合は、保有するだけでポイントが貯まるマネックス証券を選ぶことも選択肢の一つといえます。

\SPU適用で楽天市場の還元率のアップ!/

5.新NISA|楽天証券は為替手数料が無料

新NISAに関する両社の対応は、次のとおりです。

| 楽天証券 | マネックス証券 | |

|---|---|---|

| つみたて投資枠(旧:つみたてNISA)の取扱銘柄数 | 206銘柄 | 207銘柄 |

| 日本株の手数料 | 無料 | 無料 |

| 米国株の手数料 | 無料 | 無料 |

| 中国株の手数料 | 約定代金の0.275%(税込) | 無料 |

| 海外ETFの手数料 | 無料 | 無料 |

つみたてNISAおよび2024年以降のつみたて投資枠は、どちらも200銘柄以上の取扱本数があり、豊富な選択肢のなかから銘柄を選べます。

積み立てサービスに着目すると、楽天証券ではクレカ積立に加えて楽天キャッシュを活用した積立投資が可能です。

楽天キャッシュでの積み立てでも積立額の0.5%のポイント還元が受けられます。

両サービスを活用すれば、毎月10万円までキャッシュレスを活用して積立投資が可能です。

一方で新NISAの枠組みでの手数料では、中国株の現物取引が無料になるのがマネックス証券の魅力といえます。

それ以外の日米株やETFの手数料は、両社とも無料です。

マネックス証券は、新NISAについても米国株の売却時に為替手数料がかかります。

ただし非課税の恩恵を最大化するために長期保有する方針の人は、為替手数料を支払う頻度は少なくて済むでしょう。

投資信託の積立制度や米国株投資に着目すると楽天証券のほうが優位な一方、新NISAで中国株投資にチャレンジする人にはマネックス証券が適しています。

\新NISAでの中国株取引が無料に!/

6. 取引ツール||両社とも使いやすい

楽天証券とマネックス証券は、それぞれに便利な取引ツールがあります。

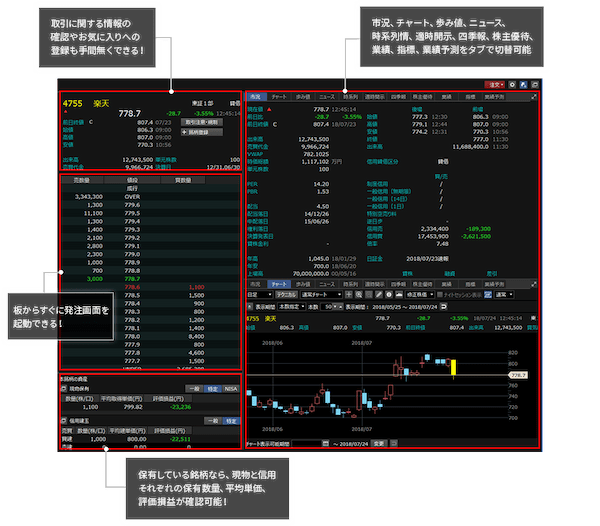

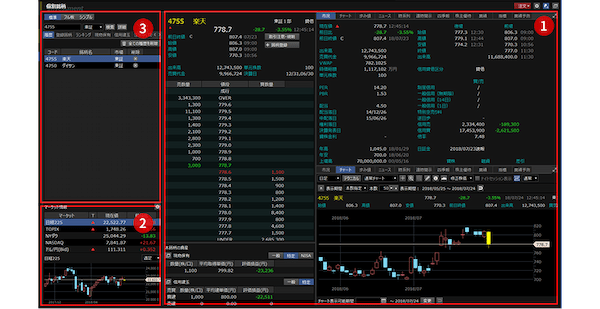

楽天証券では、PC向けに多機能なチャートや個別銘柄分析、多様なアルゴ注文が可能な「マーケットスピードⅡ」をリリースしています。

【マーケットスピードⅡ(銘柄情報エリアの画面)】

またスマートフォン・タブレット向けには、取引アプリ「iSPEED」を展開しています。

こちらは、小さな画面でも必要な投資情報が見やすくまとめられていてスピーディに発注が可能です。

一方でマネックス証券では、PC向けツールとして「マネックストレーダー」をリリースしています。

さまざまな投資情報がコンパクトにまとまった「Trading One」画面やスピーディな注文に特化したメニューが特徴です。

スマートフォン向けには「マネックス証券アプリ」を展開しています。

個別銘柄の投資情報のほか、自分の資産の損益・ポートフォリオの分析などに長けたツールです。

楽天証券とマネックス証券は、どちらもツールの機能が充実しています。

自分にとって使いやすいツールを扱う証券会社を選んでください。

楽天証券のメリット・デメリット

ここまで紹介した楽天証券・マネックス証券の特徴をふまえて、初心者が利用する場合の両社のメリットをまとめました。

初めて取引をする証券会社を選ぶ際の参考にしてください。

楽天証券のメリット

楽天証券を初心者が利用する主なメリットは、次のとおりです。

以上のポイントに魅力を感じた人は、楽天証券の利用を考えてみてください。

・1. 日本株の取引手数料が無料

楽天証券は「ゼロコース」を利用すれば、日本株の取引手数料が無制限で無料です。

マネックス証券は、定額プランでも約定ごとの手数料プランでも最低手数料が発生します。

約定ごとの手数料の場合は最低55円(税込)、1日定額制度の場合は最低550円かかるため、課税口座で日本株を取引する場合には楽天証券のほうがお得です。

なお新NISAの枠組みで取引する場合は、両社とも取引手数料が無料のため、違いが出るのは課税口座のみとなります。

\ゼロコースで日本株の取引手数料が無料!/

・2. 楽天ポイントをためやすい

楽天系のサービスを頻繁に利用していて楽天ポイントを普段からためている場合は、楽天証券のほうがおすすめです。

楽天証券では、クレカ積立や楽天キャッシュでの積立投資で投資額に応じて0.5~1.0%の楽天ポイントを貯めることができます。

また「新手数料ポイントプログラム」により海外株の取引でも1%のポイント還元が受けられます(還元率はゼロコース加入の場合)。

さらに楽天ポイントを使いながら投資信託もしくは米国株を1ヵ月で3万円以上購入すれば、楽天市場のポイント還元率までアップするスーパーポイントアッププログラムも魅力的です。

このように楽天証券は、楽天ポイントを貯めるチャンスが豊富にあるため、楽天ユーザーなら楽天証券を利用するのが効率的といえます。

\楽天ポイントを効率よくためるなら!/

・3. ポイント投資の選択肢が豊富

ポイント投資の選択肢が豊富なことも、楽天証券のメリットの一つです。

ポイント投資とは、それぞれの証券会社でためられるポイントを投資商品の購入に回せるサービスのことです。

マネックス証券と楽天証券は、それぞれに次のような商品へポイント投資ができます。

| 楽天証券 | マネックス証券 | |

|---|---|---|

| ポイント投資の対象商品 | 投資信託、日本株、米国株、バイナリーオプション | 投資信託、暗号資産(仮想通貨) |

現物の株式やバイナリーオプションへポイント投資できるのは、楽天証券ならではのメリットです。

ポイントを活用して現物株に投資する予定がある人は、楽天証券を利用するのが一つの選択肢といえます。

\ポイントで日米株やバイナリーオプションに投資!/

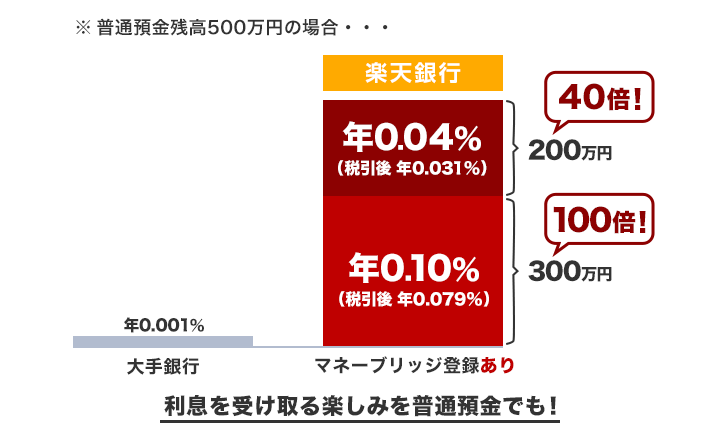

・4. 楽天銀行との連携で預金金利もアップ

楽天証券は、楽天銀行との提携サービス「マネーブリッジ」を行っています。

マネーブリッジを設定すると、楽天銀行の普通預金金利が300万円まで年0.1%、さらに200万円が0.04%にアップします。(いずれも税引前)

さらにマネーブリッジを利用すると証券口座と楽天銀行間の入出金が自動化されるため、銀行口座で投資資金を一元管理できます。

投資商品が決まっていない待機資金が、自動的に楽天銀行に出金されて優遇された預金金利が適用されるため、より効率的な利息を得ることが可能です。

\楽天銀行との併用で普通預金金利アップ!/

・5. 日経テレコンなど豊富な情報を無料で得られる

楽天証券では、日経テレコンや四季報情報、バロンズ・ダイジェストを活用して豊富な投資情報を見ることができます。

日経テレコンは、日本経済新聞のデータベースで日経新聞の過去記事を検索したり閲覧したりできるサービスです。

また楽天証券の銘柄情報のなかには、四季報の情報が含まれているため、企業の基本情報や業績、財務情報なども無料で閲覧できます。

さらに米国株に投資する人には、バロンズ・ダイジェストもおすすめです。

バロンズ・ダイジェストは、米ダウ・ジョーンズ社が提供する投資レポート閲覧サービスです。

現地では、英語の記事を抜粋・要約したレポートを見ることができますが、日本語に翻訳されてリリースされるため、英語が苦手でも米国株の投資情報を集められます。

\楽天証券なら情報収集もしやすい!/

・6. マーケットスピードが便利

楽天証券のマーケットスピードⅡを利用すれば、PC上でスムーズに投資情報を収集しながらスピーディな取引が可能です。

マーケットスピードⅡでは、次の資産の投資が可能です。

- 国内株式

- 国内先物・オプション

- 国内商品先物

- 米国株式取引

同ツールでは「アルゴ注文」と呼ばれる事前登録した条件に沿って自動売買する機能が備わっています。

豊富な注文方法があるため、使いこなすことができれば市場動向を常に見ていない状態でも、市場の値動きに沿ってツールのなかで自動売買してもらえます。

また個別銘柄の分析ページでは、豊富な情報が一つの画面に見やすくまとまっている点もメリットです。

②マーケット情報エリア|株価指数など主要な市場情報を表示

③銘柄セレクター|自分がお気に入りの銘柄情報や売買上位銘柄などの情報を表示

引用:楽天証券

楽天証券のデメリット

続いては楽天証券のデメリットを解説します。

楽天証券の主なデメリットは以下の4つです。

・1.投信残高に応じたポイントプログラムが限定的

楽天証券は、楽天グループのサービスとの連携が強みですが、投信残高に応じたポイントプログラムは、他の証券会社と比較して限定的です。

楽天スーパーポイントを貯めたいユーザーにとっては、投信残高に応じてより多くのポイントを獲得したいというニーズがあるかもしれません。

しかし、楽天証券のプログラムでは、そのニーズを十分に満たせていないケースが見られます。

より魅力的なポイントプログラムを求めるユーザーにとっては、他の証券会社も検討する価値があるでしょう。

・2.ロボアドサービスではマネックス証券に及ばない

楽天証券のロボアドサービスは、初心者向けのシンプルなサービスとして人気を集めています。

しかし、投資の自動化やポートフォリオの最適化といった機能において、マネックス証券などの老舗ロボアドサービスには及ばないという評価もあります。

特に、高度なカスタマイズ機能や多様な資産クラスへの投資に対応できる点で、マネックス証券の方が優れていると感じるユーザーも少なくありません。

また楽天証券では「楽ラップ」と「らくらく投資」が「ロボアド」として紹介されていますが、実質的に楽ラップは9種類、らくらく投資が5種類のコースから適したものを選ぶ仕様です。

マネックス証券のように多数の投資信託からなる最適なポートフォリオを提案してくれる機能はありません。

より高度なロボアドサービスを求めるユーザーにとっては、マネックス証券の方が適しているかもしれません。

・3.IPOでは小口投資家が不利

楽天証券のIPO抽選は、申込数に比例して抽選口が発行されるため、小口投資家に不利な仕組みです。

特に、人気IPOでは、多くの応募があり、抽選倍率が非常に高くなるため、少額投資家にとっては当選が難しい状況が続いています。

そのため初心者で少額からチャレンジしたい人には、不利といえます。

IPO投資で多くの株を手に入れたいと考えている方には、ネット証券ではない大手の証券会社がおすすめです。

・4.クレカ積立のポイント還元率が相対的に低い

楽天証券では、クレジットカードを使った積立投資が可能です。

しかし、他の証券会社と比較すると、クレジットカード積立のポイント還元率が相対的に低いという点が挙げられます。

楽天証券のクレカ積立の還元率は、0.5~1.0%とマネックス証券には見劣りします。

よりお得な積立投資方法を探したいユーザーにとっては、マネックス証券を検討してもいいでしょう。

楽天証券の魅力をさらに詳しく確認したい人はこちら。

\マーケットスピードⅡでスムーズな取引!/

マネックス証券のメリット・デメリット

t続いては、マネックス証券のメリット・デメリットを詳しく解説します。

マネックス証券のメリット

初心者にとってのマネックス証券の主なメリットは、次のとおりです。

・1. 米国株数が充実

米国株と米国ETF、ADRの合計で見ると銘柄数はマネックス証券より楽天証券のほうが豊富です。

| 楽天証券 | マネックス証券 | |

|---|---|---|

| 米国株 銘柄数 |

5,104銘柄 | 5,032銘柄 |

ただしマネックス証券も5,000銘柄超の取り扱いがあるため、豊富な銘柄群のなかから柔軟に投資先を選べます。

新NISAを活用して米国株への投資にチャレンジする人も、マネックス証券を利用するとよいでしょう。

\米国株・米国ETFの取扱いが豊富!/

・2. クレカ積立の還元率が1.1%

マネックス証券は、年会費無料のクレカ積立の還元率が1.1%です。

これは、楽天証券を含めた主要ネット銀行のなかでも高い還元率となっています。

・3. 新NISAでの対象取引がすべて無料

マネックス証券では、新NISAでの取引手数料がすべて無料化されます。

すべてが無料化されるのは、主要大手ネット証券のなかではマネックス証券だけです。

| 日本株 | 日本株 単元未満株 |

米国株 | 中国株 | |

| マネックス証券 | 無料 | 無料 | 無料 | 無料 |

| SBI証券 | 無料 | 無料 | 無料 | ETFのみ無料 |

| 楽天証券 | 無料 | 無料だが売買スプレッドあり | 無料 | ETFのみ無料 |

| auカブコム証券 | 無料 | 実質無料 | 無料 | 取扱なし |

| 松井証券 | 無料 | 買付不可 | 無料 | 取扱なし |

楽天証券では、中国株の取引手数料が無料にならないほか、単元未満株の取引では売買スプレッドがあります。

中国株や単元未満株の取引を新NISAで積極的におこなう場合は、マネックス証券を利用するのがよいでしょう。

\キャンペーン活用でクレカ積立の還元率が最大2.2%!/

・4. IPOが完全平等抽選

マネックス証券は、IPOの抽選が「完全平等抽選」となっていて1人あたり1抽選権が付与されます。

そのため少額でチャレンジする人、チャレンジする頻度が少ない人でも平等にチャンスがあることがメリットです。

| 楽天証券 | マネックス証券 | |

|---|---|---|

| 1人1抽選権での抽選 | 1人1抽選権での抽選 | 申込株数に応じた抽選 |

楽天証券は、抽選番号が申し込み株数に応じて付与されるため、大量注文をする人が有利な仕組みです。

初心者でIPOを少額から始めたい人は、マネックス証券で抽選に参加したほうが、投資できるチャンスが大きいといえます。

\初心者でもIPO投資へ挑戦しやすい!/

・5. 銘柄スカウターで情報収集しやすい

マネックス証券では「銘柄スカウター」という投資情報収集のためのツールを提供しています。

企業の株価に関する情報のほか、業績情報をヒストリカル推移でチェックできるのが特徴です。

PERや業績予想の推移なども一目で確認できるため、個人投資家でも簡単に投資分析ができます。複数社を並行比較ができることも便利です。

なお日本株だけでなく米国・中国の企業の分析も可能です。

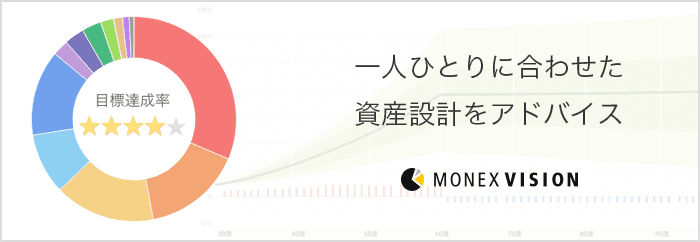

・6. MONEX VISIONが初心者に便利

MONEX VISIONは、投資診断やそれぞれの投資家に合ったポートフォリオ提案をおこなってくれるロボアドツールです。

すでにマネックス証券で銘柄を保有している場合は、11種の資産クラスに自動分類して、既存のポートフォリオを診断してくれます。

さらに回答内容に応じて最適なポートフォリオを構築してくれるサービスもあります。

提案したポートフォリオに沿って、該当する投資信託の買い付けも可能です。

MONEX VISIONに沿って運用した場合は、目標と投資収益をふまえたリバランスのアドバイスもおこなってもらえます。

マネックス証券のデメリット

続いてはマネックス証券のデメリットを解説します。

主なデメリットは以下の4つです。

・1.課税口座の日本株手数料が無料にならない

マネックス証券は、課税口座での日本株取引が無料にはなりません。

そのため、確定申告を行いたい方や、非課税口座での運用を希望する方にとっては、楽天証券のほうが有利でしょう。

特に、頻繁に取引を行う方にとっては、手数料の負担が大きくなる可能性があるため、注意が必要です。

・2.為替手数料がかかる

外国株の取引に際して為替手数料が発生します。

為替レートの変動に加えて、為替手数料も考慮する必要があるため、投資額によっては、損益に大きな影響を与える可能性があります。

そのため、為替リスクを抑えたい方や、頻繁に外国株の売買を行う方にとってはデメリットといえます。

・3.ポイント投資の選択肢が狭い

マネックス証券でポイントで投資ができるのは、投資信託と仮想通貨のみで、国内外の株式にポイントで投資することはできません。

その点、楽天証券では多様な金融商品にポイント投資が可能です。

ポイント投資を行いたい方には楽天証券がおすすめといえます。

・4.外国株の取扱国数が少ない

マネックス証券では、米国株や中国株など、主要な市場の株式を取り扱っています。

しかし、他の証券会社と比較すると、米国株・中国株以外の外国株の取扱国数が少ないという特徴があります。

そのため、新興国の株式など、より多様な地域に投資したい方にとっては、選択肢が限られてしまう可能性があります。

グローバルな分散投資をしたいと考えている方にとっては、他の証券会社の方が適しているかもしれません。

マネックス証券の魅力をさらに知りたい人は、こちらの記事も合わせて参考にしてください。

\高度なポートフォリオ運用を簡単に行うなら!/

楽天証券・マネックス証券それぞれどんな人におすすめ?

ここでは、どのような人に楽天証券やマネックス証券がおすすめなのかを解説します。

楽天証券がおすすめな人

まずは、楽天証券がおすすめな人を解説します。

以下のような方に楽天証券がおすすめです。

・1.楽天サービスを頻繁に使う人

楽天証券は、楽天グループのサービスとの連携が強みです。

楽天のサービスを頻繁に使う人は、楽天ポイントが他のサービスを利用することでも貯まっていくため、楽天証券で楽天ポイントをためたり運用したりすることができます。

・2.銀行預金が潤沢にある人

銀行預金が潤沢にあるのなら、楽天証券・楽天銀行でマネーブリッジを設定してもいいでしょう。

0.04~0.10%の銀行預金金利を適用すれば、低金利な金融機関へ預金しておくより多くの利息を得られます。

また証券口座の残高確認が不要になるため、資金管理も楽になるでしょう。

・3.ポイント投資を積極的にしたい人

ポイント投資を積極的におこないたい人も、日米株に投資ができるなどポイント投資の対応銘柄が豊富な楽天証券がおすすめです。

・4.日本株を課税口座で取引する人

楽天証券なら「ゼロコース」で課税口座での日本株取引の手数料が無料になります。

新NISAの投資枠を超える規模で日本株の売買をする人でも手数料を払わずに済みます。

\楽天ユーザーや日本株を積極的に売買する人におすすめ!/

マネックス証券がおすすめな人

続いてはマネックス証券がおすすめな人を解説します。

以下のような方にマネックス証券はおすすめです。

・1.米国・中国株へ積極投資する人

マネックス証券は、米国株の銘柄数が(ETF含む)楽天証券より豊富です。

また新NISAでは、米国株と中国株の取引手数料が無料化されるため、米中株への投資におすすめの証券会社といえます。

・2.クレカ積立でのポイント還元率を重視する人

マネックス証券では、クレカ積立でのポイント還元率が通常で1.1%です。

年会費無料のクレジットカードでの還元率にこだわる人にもおすすめの証券会社です。

・3.ロボアドを活用して最適なポートフォリオで運用したい人

MONEX VISIONを活用すれば、初心者でも本格的なポートフォリオ運用が簡単に実行できます。

金融工学の理論を活用して最適なポートフォリオを構築したい人におすすめです。

・4.IPO投資にもチャレンジしたい人

初心者が少額からIPOにチャレンジする場合は、完全平等抽選のマネックス証券がよいでしょう。

\マネックス証券でクレカ積立やロボアドでの運用を始める!/

楽天証券とマネックス証券を併用するのも一案

以下のようなメリットをふまえて、楽天証券・マネックス証券を併用することも選択肢の一つです。

- IPOの当選確率を高める

- 両社の手数料の特性を掴んでよりお得に投資

- クレカ積立の上限額が2倍に

IPOでは、証券会社ごとに抽選がおこなわれるため、複数証券会社を併用したほうが当選確率を高められます。

楽天証券・マネックス証券のどちらか一方でしか申し込めない銘柄もあるため、両社を併用したほうがIPOの参加機会も増えるでしょう。

また両社を併用すれば、さらに手数料を抑えて投資が可能です。

たとえば、米国株や課税口座での日本株の取引は、楽天証券を利用すれば米国株の為替手数料も含めて無料で売買できます。

一方マネックス証券なら新NISAでの中国株取引が無料です。

楽天証券の単元未満株の取引では、売買スプレッドが発生するため、実は新NISAでも単元未満株の取引もマネックス証券がお得です。

最後にクレカ積立は、2023年12月20日時点では両社とも5万円が限度となっています。

楽天証券・マネックス証券を併用すれば、合計で10万円までクレカ積立が可能です。

クレカ積立の金額を増やせば、それだけ多くのポイント還元を受けられます。

楽天証券・マネックス証券以外のおすすめ証券会社は?

楽天証券・マネックス証券の2択に絞る前に、次の証券会社もあわせて検討しましょう。

SBI証券|ネット証券会社人気NO.1の実績を誇る

| 日本株取引手数料 | 無料 |

|---|---|

| 新NISAで取引手数料無料化する資産 | 日本株・米国株・投資信託・海外ETF |

| 投資信託取扱銘柄数 | 2,597銘柄 |

| つみたてNISA対象投信銘柄数 | 213銘柄 |

| ためられるポイント(※) | Vポイント Tポイント Pontaポイント dポイント JALマイル |

| クレカ積立還元率 | 0.5~5% |

2023年12月20日時点、CRAZY MONEY Plus編集部調べ

SBI証券は、日本株の取引手数料が無料になる「ゼロ革命」を行っています。

なおSBI証券については、単元未満株取引「S株」も完全無料です。

2024年から始まる新NISAでは、日本株・米国株・投資信託・海外ETFと多様な資産の取引手数料が無料化されます。

さらに2023年12月1日からは、米国の為替手数料の無料化も始まりました。

取引銘柄数が多いことも特徴的で、今回紹介するネット証券各社のなかでは投資信託全体の銘柄数が最多です。

また、貯められるポイントが5種類あるため、自分が普段使用するポイントを選んでためられます。

このうちVポイント、Tポイント、Pontaポイントはポイント投資にも利用可能です。

SBI証券のクレカ積立では、年会費がかかる上位カードの一つ「三井住友カードプラチナプリファード」を活用すれば、毎月の積立額に対して5%の還元が受けられます。

年会費有料カードを含めた場合は、SBI証券が今回紹介するネット証券のなかで最もクレカ積立の還元率が高水準です。

SBI証券とマネックス証券の比較については、こちらの記事も参考にしてください。

\クレカ積立還元率が最大5%!/

auカブコム証券|国内株式取引の手数料無料サービスが充実!

| 日本株取引手数料 | 0円~ |

|---|---|

| 新NISAで取引手数料無料化する資産 | 日本株・米国株・投資信託・米国ETF |

| 投資信託取扱銘柄数 | 1,724銘柄 |

| つみたてNISA対象投信銘柄数 | 211銘柄 |

| ためられるポイント(※) | Pontaポイント |

| クレカ積立還元率 | 1.0% |

auカブコム証券は、1日定額プランを活用すれば課税口座での日本株取引が1日100万円まで無料になります。

また新NISAは、日本株・米国株・投資信託・米国ETFの取引手数料が無料です。

日本株の単元未満株取引も、実質的には無料となります。

SBI証券や楽天証券などには及ばないものの、1,700銘柄超の投資信託を扱っているため、柔軟に取引銘柄を選択可能です。

つみたてNISAの対象銘柄も211本と松井証券やSBI証券に次いで豊富な取扱銘柄数となっています。

auカブコム証券では、Pontaポイントをためて投資信託と単元未満株への投資に充当することも可能です。

クレカ積立では、積立額の1%をPontaポイントで還元されます。

また、投資信託の残高に応じて最大年率0.24%のポイント還元が受けられる「auカブコム証券の資産形成プログラム」もあります。

\auカブコム証券の資産形成プログラムで投資を持つだけでポイントがたまる/

松井証券|独自のサービスが豊富なネット証券会社の老舗

| 日本株取引手数料 | 0円~ |

|---|---|

| 新NISAで取引手数料無料化する資産 | 日本株・米国株・投資信託・米国ETF |

| 投資信託取扱銘柄数 | 1,809銘柄 |

| つみたてNISA対象投信銘柄数 | 214銘柄 |

| ためられるポイント(※) | 松井証券ポイント |

| クレカ積立還元率 | 非対応 |

松井証券は、日本株の料金プランが定額プランのみとなっています。

26歳以上の場合では、1日の約定金額が50万円に達するまで無料です(25歳以下は無料)。

なお、新NISAでは日米株と投資信託、米国ETFの取引手数料が無料化されます。

投資信託の取扱銘柄数は1,800本超、つみたてNISAの対象銘柄は214本といずれも豊富です。

特につみたてNISAの取扱本数はSBI証券の213本を抜いてネット証券トップとなっています。

松井証券では、次の3つのロボアドサービスがあり、ポートフォリオ構築、銘柄選び、リバランスそれぞれのタイミングで有効活用できます。

投資信託の投資に便利なロボアドサービス

| 投信工房 | ポートフォリオを構築や投資信託の購入・リバランスに対応 |

|---|---|

| 投信提案ロボ | 投資家の目的に合った投資信託をランキング形式で提案してもらえる |

| 投信見直しロボ | リバランスに適した投資信託を3つ提案 |

松井証券では「松井証券ポイント」を貯められます。

特徴的なのが「最大1%貯まる投信残高ポイントサービス」で、投資信託の保有残高に応じて毎月ポイントが付与されるサービスです。

還元率は、銘柄によりますが、なかには最大年率1%の高還元率の銘柄もあります。

一方、松井証券ではポイント投資で3銘柄の投資信託しか選べない点には留意しましょう。

またクレカ積立によるポイント還元制度はありません。

\投信残高に対して最大1%のポイント還元/

まとめ|自分にあった証券会社に登録を

楽天証券とマネックス証券は、どちらも人気のネット証券会社です。

楽天証券は楽天グループの一員として、ポイントプログラムとの連携が魅力です。

一方、マネックス証券は、ロボアドバイザーや多様な投資商品が特徴です。

楽天証券は、楽天市場など他の楽天サービスを利用している人にとっては、ポイントを効率的に活用できる点が魅力です。

マネックス証券は、ロボアドバイザーによる自動投資や、幅広い投資商品が魅力です。

どちらの証券会社を選ぶかは、個人の投資スタイルや目的によります。

「楽天サービスをよく利用する」「ロボアドバイザーを活用したい」など、ご自身のニーズに合わせて、どちらが自分に合っているか慎重に検討しましょう。

複数の証券会社を比較検討し、自分にぴったりの証券会社を見つけることが、成功への第一歩といえます。

資産運用会社に勤める金融ライター。証券アナリスト保有

<保有資格>

資産運用会社に勤める金融ライター。証券アナリスト保有

・日本FP協会認定 AFP

(提供:Crazy Money Plus+)