不動産投資にはさまざまな形態があり、サラリーマン大家や専業大家がいる一方で、法人化を目指している方も見られます。節税面を考えた場合、どのタイミングで法人化をすると得が大きいのでしょうか。

本記事では、不動産投資を法人化するメリット・デメリットに加えて、実際の判断基準やシミュレーションの方法をご紹介します。

目次

不動産投資を法人化するメリットが大きいケース

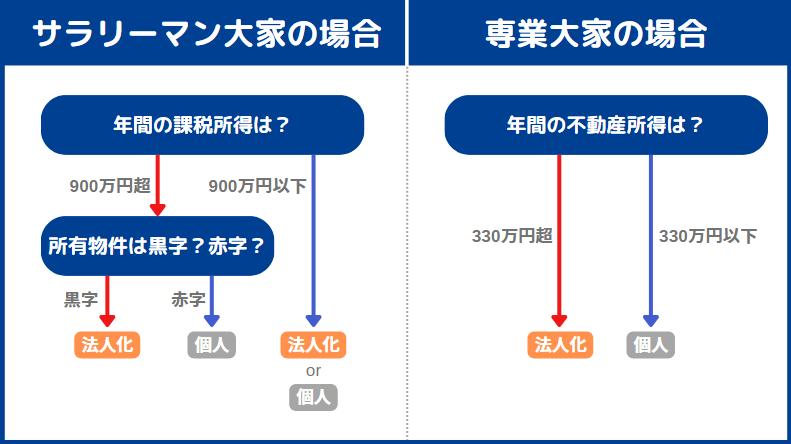

不動産投資を法人化すると、通常は節税の選択肢が広がります。ただし、法人税が個人の税率を上回るとメリットが薄れるため、具体的なシミュレーションをしたうえで判断することが重要です。参考として、以下では目安になる判断基準をまとめました。

法人化の判断は、実際のシミュレーション結果を踏まえておこなってください。

<ケース①>年間課税所得が900万円超、所有物件が黒字のサラリーマン大家

所得税と住民税を合わせると個人の税率は約43%、法人の税率は15~23.2%となるため、基本的には法人化のメリットが大きくなります。

<ケース②>年間課税所得が900万円超、所有物件が赤字のサラリーマン大家

個人と法人の税率は同様ですが、所有物件の赤字分は損益通算が可能です。会社の給与(個人所得)から赤字分を差し引けるため、個人のまま不動産を所有すると年間課税所得を圧縮できます。ただし、別荘等の運営で生じた赤字や、土地の借入金利子は損益通算の対象外です。

<ケース③>年間課税所得が900万円未満のサラリーマン大家

個人と法人の税率が近くなるため、一概にどちらが得かを言うことはできません。減価償却や売却時期などを踏まえて、各種税金を細かくシミュレーションする必要があります。

<ケース④>年間の不動産所得が330万円超の専業大家

個人の税率は30%以上、法人の税率は15~23.2%となるため、基本的には法人化のメリットが大きくなります。

<ケース⑤>年間の不動産所得が330万円以下の専業大家

個人の税率は約20%、法人の税率は15%になりますが、法人化にあたっては会社の設立費用が必要です。税理士報酬などのランニングコストもかかるため、基本的には個人所有のメリットが大きくなります。

不動産投資を法人化するメリット4つ

不動産投資を法人化すると、税金面で下記のメリットが生じます。

- 個人所有よりも税率を抑えやすい

- 経費の範囲が広い

- 赤字(損失)の繰越を延長できる

- 相続財産を圧縮できる

ここからは上記の4つに分けて、具体的なメリットを解説します。

個人所有よりも税率を抑えやすい

資本金1億円以下の中小法人の税率は、2027年3月31日(2026年度末)まで15.0%または23.2%に固定されています。比例課税方式が原則となるため、法人化は税率を抑えやすい傾向があります。

| 資本金 | 法人税率(年間) |

|---|---|

| 1億円以下(中小法人) | 年間800万円以下の所得部分:15.0% 年間800万円超の所得部分:23.2% |

| 1億円超 | 一律23.2% |

一方で、個人の所得税には累進課税が採用されており、年間課税所得に応じて税率が最大45%まで増加します。

| 年間課税所得 | 税率 | 控除額 | 住民税率 | 合計税率 |

|---|---|---|---|---|

| 195万円未満 | 5% | 0円 | 一律10% (※均等割は除く) |

約15% |

| 330万円未満 | 10% | 9万7,500円 | 約20% | |

| 695万円未満 | 20% | 42万7,500円 | 約30% | |

| 900万円未満 | 23% | 63万6,000円 | 約33% | |

| 1,800万円未満 | 33% | 153万6,000円 | 約43% | |

| 4,000万円未満 | 40% | 279万6,000円 | 約50% | |

| 4,000万円以上 | 45% | 479万6,000円 | 約55% |

たとえば、年間課税所得が900万円を超えると、所得税と住民税を合わせた税率は約43%になります。法人税よりも税率が1.8~2.8倍ほど上がるため、通常は法人化のメリットが大きくなるでしょう。ただし、法人化をする場合は設立費用やランニングコストがかかるため、実際のシミュレーションでは税率以外も比較することが重要です。

経費の範囲が広い

個人とは違い、法人の事業は「包括的な経済活動」として一体的に扱われます。この考え方に基づき、法人所得の計算ではすべての収支を通算するため、経費として認められる範囲が広い傾向にあります。下の表は、実際に経費として認められる支出を比較したものです。

| 支出項目 | 個人 | 法人 |

|---|---|---|

| 本人の給与 | × | ○(役員報酬として算出可) |

| 家族への給与 | 青色申告が必要 | ○(実態があれば可) |

| 不動産の譲渡 | × | ○(損失分のみ可) |

| 社会保険 | × | ○ |

また、個人の場合は生活費との明確な区分が必要になるため、交通費や交際費の一部が経費に認められない可能性もあります。

赤字(損失)の繰越を延長できる

青色申告書を提出した法人は、最長10年にわたって赤字を繰り越せます。また、個人のような所得区分がないため、別の事業で発生した黒字との相殺も可能です。青色申告をすれば個人でも赤字の繰越はできますが、繰越期間は最長で3年になります。

相続財産を圧縮できる

法人名義で購入した不動産は、相続税対策にも活用できます。

たとえば、新たに設立した資産管理会社から家族に役員報酬を支払うと、現オーナーの所得を分散することが可能です。結果として相続財産が圧縮されるため、将来的な税負担を減らすことにつながるでしょう。

また、法人の相続時には、その時点での株価をもとに評価額が決められます。特に非上場企業の場合は、状況に応じた評価方法を選ぶ形になるため、相続財産の評価額をコントロールできるかもしれません。ただし、実際のプロセスは複雑なので、専門家の力を借りながらさまざまな相続税対策を模索してみましょう。

相続税対策に興味がある方には、ACNの「Aシェア」もおすすめです。Aシェアは、優良物件が多い都心プライムエリアの不動産を「1口100万円×5口」から購入できる小口化商品です。エリア全体として値崩れしにくい特長があり、購入後には1口100万円単位で売却や贈与ができます。法人化と同じく、相続財産を圧縮する効果が期待できるので、ひとつの選択肢として検討してみましょう。

不動産投資を法人化するデメリット

不動産投資の法人化では、下記のデメリットも理解しておく必要があります。

- 長期保有時の税率が優遇されない

- 法人資金を自由に使えない

- 法人の設立や維持にコストがかかる

いずれも個人の資産に関わるため、ひとつずつ丁寧に確認していきましょう。

長期保有時の税率が優遇されない

個人が不動産を売却する際に、その年の1月1日時点で所有期間が5年を超えていると、不動産の売却益は「長期譲渡所得」とみなされます。下記のとおり、短期譲渡所得に比べると税率が大きく下がるため、売却を予定している場合は個人所有が有利になるかもしれません。

| 区分 | 不動産の所有期間 | 所得税 | 住民税 |

|---|---|---|---|

| 短期譲渡所得 | 5年以内 | 30% | 9% |

| 長期譲渡所得 | 5年超 | 15% | 5% |

参考:国税庁「土地や建物を売ったとき」

一方で、法人には同様の優遇措置がないため、不動産の売却益には30%前後の税金が課されます。

法人資金を自由に使えない

代表者であっても、法人名義で管理している資金を自由に使うことはできません。不動産収入を個人が使うには、役員報酬や給与として会社から支払い、税金を納める必要があります。

仮に、年間所得800万円の代表者が追加で200万円を受け取ると、課税所得金額の区分が変わることにより、所得税率は23%から33%に増加します。結果として税負担が増える可能性もあるので、法人資金の管理には細心の注意を払いましょう。

法人の設立や維持にコストがかかる

法人の設立時には、登録免許税や印紙税などのコストがかかります。電子定款によって省略できる手数料もありますが、司法書士への報酬も含めると、25~30万円程度の資金は確保しなければなりません。

不動産の名義を法人に変える際にも、不動産取得税をはじめとした費用が別途かかります。また、法人には年額7万円の法人住民税(均等割)が課されるため、会計上は赤字でも税負担が必要です。

不動産投資の法人化をシミュレーションする方法

前述では目安の判断基準をご紹介しましたが、ご自身でシミュレーションをおこなう場合は、どのような計算をすれば良いでしょうか。ここからは3つのステップで、詳細なシミュレーションの手順を解説します。

手順1.個人所有時の所得税額と譲渡税額を計算する

まずは下記の式を用いて、個人所有を続けた場合の税額を計算します。

所得税額=(課税所得+不動産所得)×所得税と住民税の合計税率

譲渡税額={売却価格-(取得価格-物件保有期間の累計減価償却費)}×A

※上記Aについては、短期譲渡所得の場合は39%、長期譲渡所得の場合は20%で計算します。

手順2.法人所有時の所得税額、法人税額、譲渡税額を計算する

次に、役員報酬などに課される所得税額も含めて、法人所有時の税額を計算します。

所得税額=役員報酬など×(所得税+住民税の税率)

法人税額=(不動産所得+譲渡益)×法人実効税率

譲渡益=売却価格-(取得価格+購入諸経費-累計減価償却費)

※法人実効税率は23%で簡易計算可能

手順3.個人所有と法人所有の税額を比較する

一部の税金には不動産の保有期間が影響するため、下記の式でそれぞれの合計税額を計算します。

個人所有の場合:(所得税額×保有年数)+譲渡税額

法人所有の場合:{(所得税額+法人税額)×保有年数}+譲渡税額

上記を比較した結果、個人所有のほうが大きくなった場合は、法人化を検討してみましょう。

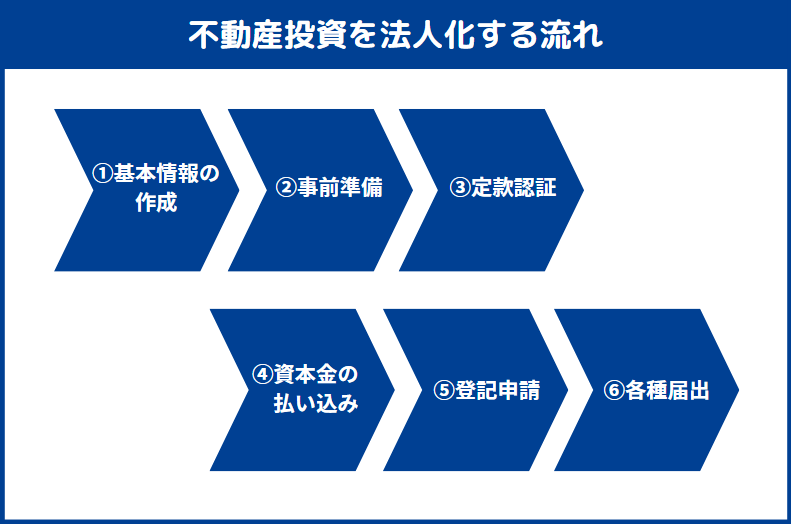

不動産投資を法人化する流れ

不動産投資の法人化には、通常2~3週間ほどかかります。

以下の表は、会社設立の基本的な流れと、かかる日数の目安をまとめたものです。

| 法人化の流れ | 概要 | かかる日数の目安 |

|---|---|---|

| 1.基本情報の作成 | 商号や資本金額などを決める。 | 数日程度 |

| 2.事前準備 | 印鑑作成や資本金の調達など。 | 1週間程度 |

| 3.定款認証 | 株式会社のみ必要。 | 1日程度 |

| 4.資本金の払い込み | 発起人の個人口座に振り込む。 | 1日程度 |

| 5.登記申請 | 法務局で手続きをする。 | 1週間程度 |

| 6.各種届出 | 開業届などを提出する。 | 1日程度 |

スムーズに法人化を進めたい場合は、司法書士などの専門家に相談をしたり、定款認証が不要になる合同会社を選んだりする方法もあります。

法人化の前にシミュレーションをしよう

不動産投資の法人化が望ましいかどうかは、個々のケースによって異なります。課税所得や不動産所得はひとつの目安になりますが、実際には例外となるケースもあるため、事前に詳細なシミュレーションをすることが重要です。法人化以外の節税手段も存在するため、ACNのAシェアなども視野に入れて、さまざまな角度からご自身に合った方法を考えましょう。

(提供:ACNコラム)