この記事は2026年1月21日(水)に「羊飼いのFXブログ」で公開された「西原宏一氏の現在の相場観とFXトレード戦略」を一部編集し、転載したものです。

2026年1月21日(水)の午前11時すぎに、現役トレーダーの西原宏一さんから聞いた最新の相場観と戦略を紹介する。

現在の為替相場の傾向や相場観

昨日20日(火)のマーケットで注目されたのが、日本の超長期金利が急騰(=国債は暴落)したこと。きっかけは、財源の具体策が不明な消費税ゼロの報道だ。例えば下記の日経新聞の報道。

恒久的な食料品の消費税ゼロを掲げる新党「中道改革連合」は、新たな政府系ファンドの創設などで財源を生み出す方針だ。だが、これが年5兆円必要な安定財源と呼べるか定かではない。2年間の食料品消費税ゼロを訴える高市首相も、財源について赤字国債に頼らないと語るが、具体策は不確かだ。

(出所:日経新聞)

こうした不安が日本国債の暴落を誘引し、米国債、そして米国株・ドルにも波及して同時に下落した。

ベッセント米財務長官が「日本国債の売りが米国にも波及」とコメント。それに対し、片山さつき財務相は超長期金利が急騰したことを受け、「市場を安定させるためのことはやってきているし、これからもやることは必ず約束できる」とコメントした。

高市政権が掲げる「責任ある積極財政」は、「プロアクティブ(先を見越した)ものであってエクスパンショナリー(拡張的)ではない。市場の皆さまには落ち着いて頂きたいと思う」と呼び掛けている。市場を沈静化させることができるのか。

現在の為替相場の戦略やスタンス

視点を国外へ移すと、デンマーク年金が「米国債投資を引き揚げる」と報道された。

デンマークの職域年金基金アカデミカーペンションは、今月末までに米国債投資から撤退する計画だ。トランプ米大統領の政策が、無視できないほど大きな信用リスクを生んでいるとの懸念が広がっている。アナス・シェルデCIOは「米国の政府財政は長期的に持続可能ではなく、米国は基本的に良いクレジットではない」とブルームバーグに語った。投資引き揚げの理由の一つに、トランプ氏のグリーンランド領有要求を挙げたほか、財政規律に対する懸念や、ドル安も米国資産への投資縮小を正当化すると説明した。この発言後、米国債は下げを拡大した。

(出所:ブルームバーグ)

デンマークの米国債投資は巨大なものではないので、この報道はユーロ/米ドルに影響を与えることはないとの意見もある。

しかしデンマークのペンションが米国債投資から撤退するという意味は「米国がいかに欧州の資本に依存しているかという脆弱性を突き、交渉のレバレッジを貿易から金融へシフトさせた点に大きな意味があるというわけだ。

結果としてドル売り、円売りとなり、スイスフラン/円はついに大台の200円台に乗せている。 現在スイスフラン/円は200.20円付近の推移。避難通貨は現在、スイスフランのみなので、スイスに資金がいくことは仕方のないところだろう。

ただ、警戒すべきは当局の介入。

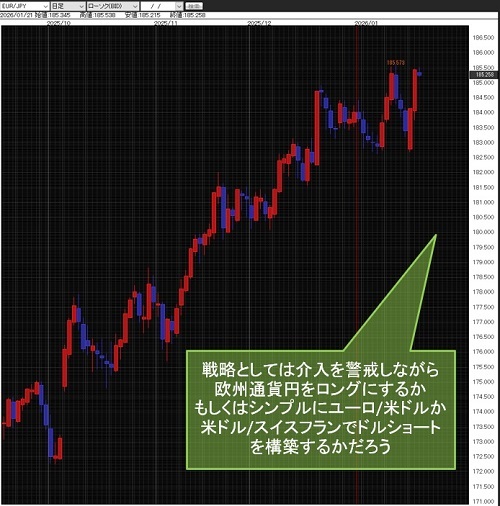

戦略としては介入を警戒しながら欧州通貨円をロングにするか、もしくはシンプルにユーロ/米ドルか米ドル/スイスフランでドルショートを構築するかだろう。

▽ユーロ/円 日足チャート

*:当記事は、投資一般に関する情報の提供を目的としたものであり、投資勧誘を目的としたものではありません。

羊飼い(ひつじかい) FXトレーダー&ブロガー

「羊飼いのFXブログ」の管理人。2001年からFXを開始。ブログで毎日注目材料や戦略を執筆配信中。トレードはスキャルがメインで超短期の相場観には自信あり。