2011年~2012年は本当にバブルだったか?

さて、 2011年~2012年に目を向けてみたい。

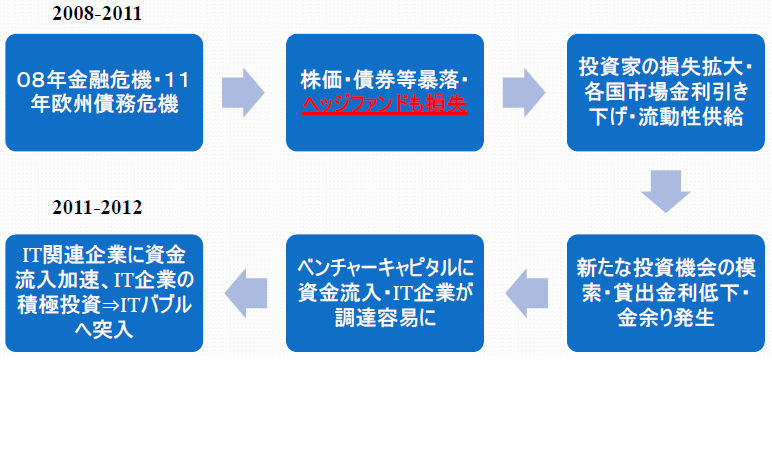

2008年金融バブルの崩壊以来、低金利は続く、株価もさえない。そして、ここに来て欧州危機だ、投資対象のほとんどが儲からない。

では、どこにお金を向けるのか?

過去は、株式市場が停滞している時でも、商品相場が堅調だったり、ヘッジファンドのパフォーマンスが良かったりとオルタナティブ(代替)投資先の選択肢は多かった。しかし、現在はその当たりの投資対象もほとんど冴えない。そのため、今回は、前回・前々回以上にVCやPEに資金が流入している。

ベンチャー投資は控えていた年金基金や政府系ファンドの公的運用機関ですらVCへの投資をポートフォリオに組み込んでいる。(シンガポールの政府系ファンドGIC・テマセクは自前でVCを保有することで有名だ)。数億・数十億円、時に数百億円単位というロットでの資金が流入し続けた。

しかし、世界市場全体が回復したり、ベンチャー投資の相対的な甘みが減少すれば、何時かは出て行くわけで、それがFACEBOOKの上場(2012年5月)前後にピークをつけてソーシャルバブルは弾けた。

2006年9月に上場したMixiの時を思い出してみたい。あの時、筆者は東京の某支店で富裕層営業をしていたが、リタイアしたおじいちゃんやおばあちゃんまで、「Mixiって何かいいらしいね」と聞いてきたほどだった。実態がよく分からないけど、「いいらしいね」「いいような気がする」と、これはバブル発生前に起こる典型的な共通点だ。

よく理解しきれていない企業の、現在の収益ではなく、将来の予想収益(これがかなり適当だったりするのだが)に目を向けて多くの人達が投資をした。(正直、販売・推奨している側でも理解していなかった人は多かったのではと感じざるをえない。)「二年後のPERならまだ割安」、「いや5年後なら」、「俺は10年後を見てる」と。そこでは、「そのビジネスモデルが市場に評価し続けられたら」、「競争が激化せずに、今の利益率を持続できたら」などという前提は忘れさられていた。

今回のソーシャルを中心としたネット周辺の盛り上がりを、“第二次IT革命”なんて呼ぶ人達もいたようだ。その背景はAppleやGoogleからのガジェット、OS、アプリやクラウド化、AmazonEC2などの出現によるサーバー管理の容易さなど、運営効率が上がりとコストが下落したことによるものと思ってる人も多いだろう。確かに間違いない、これらの出来事は起業を容易に、経営を効率化し、テクノロジーを急加速させた。

しかし、ネット周辺が再び盛り上がっている一番の理由は(上記したが)そこに投資する投資家が集まったことだ。

その投資家は2008年を契機に株式や債券だけでなく、オルタナティブ投資(ベンチャーキャピタル・ヘッジファンド・不動産など)というものへの分散をするようになった。そして、そのようにして流入したマネーに変調が起こっている。

-

欧州危機から始まる世界経済の再減速により欧州債券を中心に世界株式・債券が暴落。

-

⇒結果として、世界の投資家はリスク回避に走り、資金を投資先から引き上げる。

-

⇒そしてVCからも資金が流出、加えて銀行などはバランスシートが悪化し、企業やファンドへの貸渋りが加速する。

-

⇒その結果、投資資金が引き上げられ、資金力のない企業やマネタイズする前段階の企業、レバレッジをかけた企業は破綻へ追い込まれる。(結局は、シンガポールや東京やボストンやシリコンバレーの資金も欧米・アジアの投資家からの資金なので)