かねてより国内の年金基金の資産配分は、他の主要国に比べ国内債券に偏重していると指摘されてきた。長らく続いたデフレに適切に対応してきた結果といえるが、アベノミクスの開始以降はデフレ脱却と将来のインフレ定着を見据え、国内債券に偏重した資産配分の見直し、およびリスク性資産の投資拡大が検討されてきた。2014年には、株価が大幅に上昇するなか、GPIF(年金積立金管理運用独立行政法人)による国内株式比率の12%から25%への引き上げが発表され、年金運用業界にとどまらない大きな話題となった。

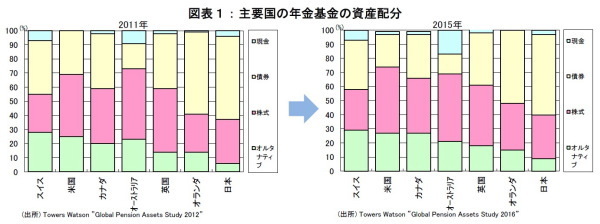

しかし、国内の年金基金全体でみると、この数年間で資産配分に大きな変化はなかった。主要国の年金基金の資産配分を株式、債券、現金、オルタナティブ投資の4資産に区分し、2011年と2015年で比較すると、他の主要国に比べ、国内の年金基金の資産配分が債券に偏重している状況は変わっていない(図表1)。

むしろ国内の企業年金基金の多くは、アベノミクス開始以降の株高、円安に伴い、継続的に国内株式や外国株式を売却してきた。これらは将来のインフレを見据えた対応とは方向が異なるものの、その後の株安、円高局面を考慮すると、慎重な対応が奏功したといえる。

また、各国の年金基金の資産配分の変化をみると、オルタティブ投資比率を拡大する動きが共通している。特に、カナダの年金基金で顕著となっており、カナダではオルタナティブ投資の中でも不動産およびインフラ投資が活発で、それらの比率の拡大が続いている。資産配分が大きく変わっていない日本でも、同期間にオルタナティブ投資比率は3%増加しており、世界の潮流に沿う形になっている。

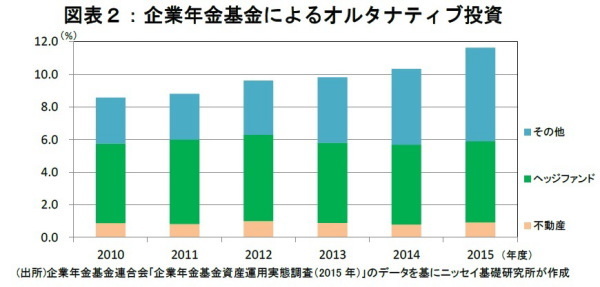

国内の年金基金のオルタナティブ投資について企業年金基金の内訳をみると(図表2)、他の主要国で数%を占める不動産投資比率が1%にも満たず、ヘッジファンド比率も縮小している一方、その他の比率が拡大している。その他のオルタナティブ投資には比率の小さい様々な投資商品が含まれているが、その中でインフラファンド比率の拡大が顕著で、既に不動産投資に次ぐ比率を占めているとみられる(1)。

今後も国内の年金基金の資産配分について、利回りの見込めない国内債券の比率を縮小し、オルタナティブ投資を拡大する動きが続くとみられる。オルタナティブ投資の中でも、安定的なインカムゲインの確保に向け、不動産およびインフラファンド投資が中心的な役割を担う可能性が高まっている。

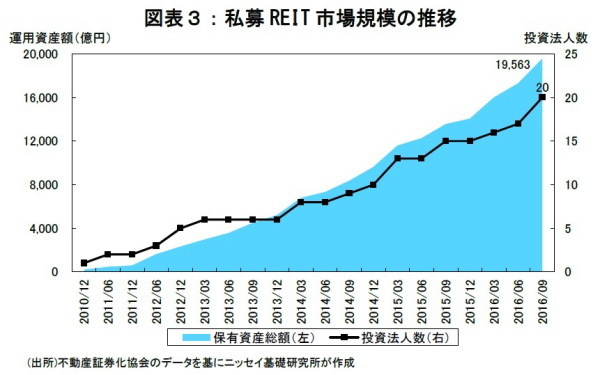

不動産投資については、年金基金に適した投資手段が不足していたといえるが、2010年から登場した私募REIT(非上場オープン・エンド型不動産投資法人)市場が拡大し(図表3)、年金基金の有力な不動産投資手段になりつつある。また、長期的にも、将来のインフレへの対応や分散投資効果の追求、加えて年金債務とのバランスなどから、不動産およびインフラファンド投資の拡大は有効と考えられる。

ただし、既にリーマンショックから8年が経過し、不動産およびインフラファンドの投資利回りは大きく低下し、価格サイクルのピークアウトが視野に入っている(2)。国内の年金基金の多くは、アベノミクス開始以降の株高、円安に際し、国内株式や海外株式の比率を拡大することなく、慎重に対応してきた。今後も急がず慎重に、しかし着実に不動産およびインフラファンド投資を進め、長期的にバランスのとれたポートフォリオを構築していくことが期待される。

---------------------------------

(1)「金融法人及び年金基金におけるオルタナティブ投資、バーゼル規制の実態調査(大和総研2015年12月22日)」によると、インフラファンド比率はオルタナティブ資産の5.6%、資産全体の約0.6%

(2)ご参照「

不動産価格サイクルの先行的指標(2016年)~大半の指標がピークアウトを示唆~

」(ニッセイ基礎研究所 不動産投資レポート2016年10月13日)

---------------------------------

増宮守(ますみや まもる)

ニッセイ基礎研究所 金融研究部

主任研究員

【関連記事】

・

不動産価格サイクルの先行的指標(2016年)~大半の指標がピークアウトを示唆~

・

オフィス賃料は反発も、インバウンド需要のピークアウトが商業施設、ホテルに影響~不動産クォータリー・レビュー2016年第3四半期~

・

【アジア・新興国】不動産投資家として存在感を増すアジアの保険会社~台湾、韓国に続き、中国本土の保険会社も不動産投資を本格化~

・

オフィス市場におけるインバウンドの影響~教育関連施設やアジア系企業の拡大などに期待~

・

VR(バーチャルリアリティ)元年、不動産分野での活用機会にも注目