はじめに

名古屋駅前では2015年秋に大名古屋ビルヂングとJPタワー名古屋が竣工した。大量供給にもかかわらず、空室はほぼ解消され市況は堅調に推移している。その後も、2016年秋のJRゲートタワーの入居開始や、2017年のグローバルゲートウエストタワーの竣工など、大量供給が続いていることから、今後の二次空室の動向への関心は高い。本稿では名古屋オフィス市場の現況把握とともに、2023年までのオフィス賃料の将来予測を行う(1)。

----------------------------

(1)2016年の見通し結果は竹内一雅「

名古屋オフィス市場の現況と見通し(2016年)

」(2016.2.26)ニッセイ基礎研究所を参照のこと。

----------------------------

名古屋のオフィス空室率・賃料動向

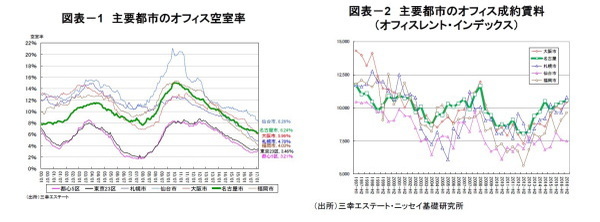

名古屋駅前での大規模ビルの相次ぐ開業による大量供給の中でも、名古屋オフィス市況は好調が続いている。大名古屋ビルヂングとJPタワー名古屋が2015年秋に竣工し、2016年にはシンフォニー豊田ビルの竣工やJRゲートタワーでの一部入居開始があったが、空室率は低下傾向が継続している(図表-1)。三幸エステートによると、2017年2月の空室率は6.24%で、一年前(2016年2月)の6.89%から着実に低下している。

空室率の上昇に伴い成約賃料も上昇が続いているが、すでに高水準に上昇していることもあり、上昇スピードは低下しはじめている(図表-2)。2016年下期の成約賃料(オフィスレント・インデックス)は、前期比+1.9%、前年同期比+3.3%の上昇だった。成約賃料は直近の底値(2012年下期)から+31.5%の上昇で、ファンドバブル期の高値(2008年下期)の90.7%にまで回復している。

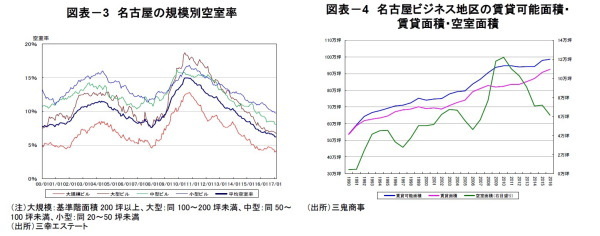

空室率は全てのオフィス規模(2)で改善が進んでいる。その中では、大量供給に伴い大規模ビルの改善スピードが鈍化している(図表-3)。なお、大規模ビルの空室率は6.42%、大型ビルは9.57%、中型ビル9.58%、小型ビル10.99%だった。

三鬼商事によると、名古屋ビジネス地区(3)の空室は減少が進んでいる。2016年末の空室面積は6万1千坪で、直近のピーク(2012年、12.2万坪)のちょうど半分となった(4)(図表-4)。

----------------------------

(2)三幸エステートの定義による。大規模:基準階面積200坪以上、大型:同100~200坪未満、中型:同50~100坪未満、小型:同20~50坪未満。

(3)三鬼商事の定義による。名古屋の主要4地区(名駅地区、伏見地区、栄地区、丸の内地区)からなる。

(4)ただし、ファンドバブル期のピークと比べた現在の空室面積が50%という水準は、主要都市のビジネス地区で最も改善が遅れている。もちろん、近年の名古屋における大量供給が背景にある。ファンドバブル期のピークと比べた2016年末の空室面積の比率は、東京で42%、札幌で33%、仙台で43%、名古屋で50%、大阪で46%、福岡で28%だった。

----------------------------

名古屋のオフィス需給と地区別動向

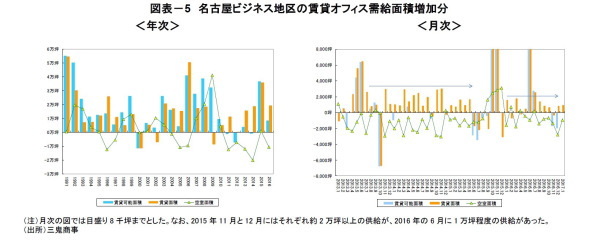

名古屋ビジネス地区では7年連続で賃貸面積(稼動面積)が増加している(図表-5)。2013~16年の4年間の賃貸面積の増加は合計で約9万坪となり、ファンドバブル期(2005~08年)の増加の約9割だった。ファンドバブル期と比べ供給面積が少ないことから、空室面積は当時よりも大幅に減少している。月次でみると、2015年秋からの大規模ビルの供給に伴い需要も大きく伸びたが、その後の新規供給のない時期の需要の増加面積は、2013年~2014年と比べると縮小している。

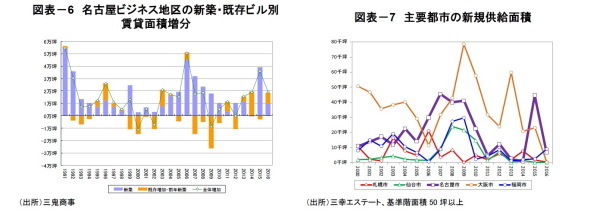

名古屋ビジネス地区における、賃貸面積の増加を新築ビルと既存ビルに分けると、2011年以降で新規供給量が多かったのが2015年のみだったこともあり、最近数年間は過去と比べ、既存ビルでの需要吸収が進んでいる(図表-6、7)。2016年は賃貸面積増分の約半分が既存ビルであり、大規模ビルの竣工に伴い発生した二次空室の解消が進んだと考えられる。

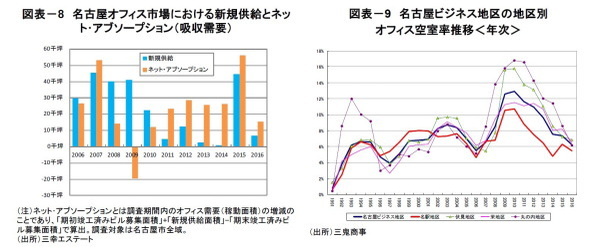

三幸エステートの調査においても、2016年のネット・アブソープション(5)(吸収需要)は、2015年の大量供給の影響で大きく減少したものの1万5千坪に達し、前年との合計で7万坪を上回る面積が吸収されている(図表-8)。

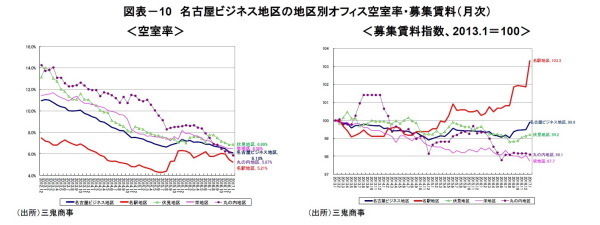

地区別に空室率の推移をみると、名駅地区で大量供給に伴う空室率の足踏みがみられるが、それ以外は全ての地区で大幅に空室率が低下した(図表-9)。その結果、名駅地区と他の地区との空室率格差が縮小しており、2017年1月の空室率は、名駅地区で5.21%(最近の底は2015年6月の4.27%)、伏見地区6.89%、栄地区6.50%、丸の内地区5.87%となっている(図表10左図)。

空室率の低下などに伴い、名駅地区では募集賃料の大幅な上昇が始まっている(図表-10右図)。ただし、その他の地区では伏見地区でわずかに上昇が見られ始めた以外は底ばいが続いており、募集賃料に関する地区別の二極化の解消はようやく始まったところといえる。

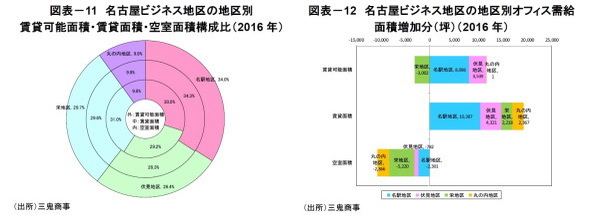

名古屋ビジネス地区ではオフィス賃貸可能面積の34.0%が名駅地区に立地し、ついで栄地区(29.7%)、伏見地区(26.4%)、丸の内地区(9.9%)の順となっている(図表-11)。

2016年は新規供給のあった名駅地区だけでなく、伏見・栄・丸の内の各地区でも賃貸需要が増加した結果、栄地区では空室面積が▲5千2百坪の減少、名駅地区と丸の内地区でも▲2千坪を上回る大幅な減少がみられた(図表-12)。

----------------------------

(5)ネット・アブソープションとは調査期間内のオフィス需要(稼動面積)の増減のことであり、「期初竣工済みビル募集面積」+「新規供給面積」-「期末竣工済みビル募集面積」で算出している。

----------------------------

名古屋の新規供給・人口見通し

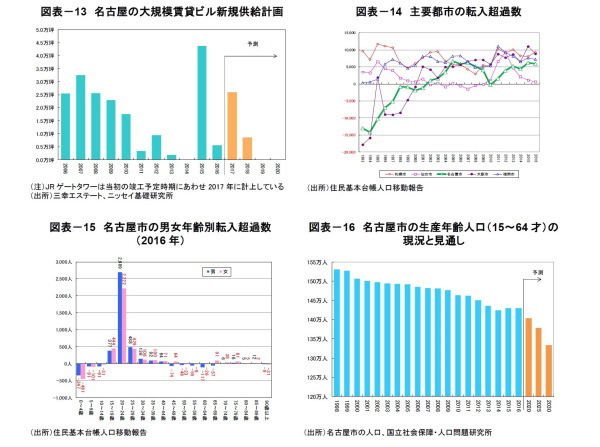

名古屋駅前では、2015年秋の大名古屋ビルヂングとJPタワー名古屋に続き、2016年以降もシンフォニー豊田ビル、JRゲートタワー、グローバルゲートウエストタワーと大規模オフィスビルの供給が続いている。三幸エステートによると、2015年~2018年の4年間の大規模ビルの新規供給面積(賃貸対象面積)は8万4千坪に達し、それ以前の4年間(2011年~2014年:1万4千坪)の5.8倍に達している(図表-13)。

2016年の名古屋市の人口の転入超過数は5,934人で、近年の最高水準を維持している(図表-14)。名古屋市の転入超過数は実質GDP成長率との相関が高いため(6)、当面は人口の流入が続くと考えられる。なお、名古屋市の転入超過数を男女年齢別にみると、純流入が最も多い20~24歳で男性が女性を上回っているところに他の都市とは異なる特徴がある(7)(図表-15)。

名古屋市では転入超過数が高水準で推移していることもあり、生産年齢人口は2014年を底に若干の増加となった(図表-16)。ただし、生産年齢人口は長期的に減少トレンドにあり、今後も減少が続くと予測されている。

----------------------------

(6)竹内一雅「

名古屋オフィス市場の現況と見通し(2016年)

」(2016.2.26)ニッセイ基礎研究所の図表-13を参照のこと。

(7)東京都区部、札幌市、仙台市、大阪市、福岡市といった他の主要都市では、20~24歳の転入超過数は女性が男性を上回っている。また、名古屋市では15~19歳の転入超過数は821人にすぎず、東京都区部(9,991人)や大阪市(1,817人)はもちろん、札幌市(1,485人)、仙台市(1,232人)、福岡市(2,002人)をも下回っている。

----------------------------

名古屋のオフィス賃料見通し

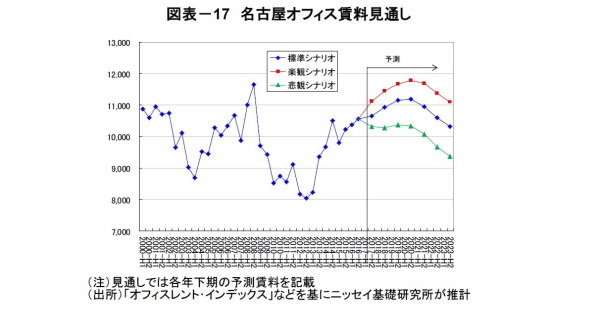

名古屋における今後のオフィス供給や人口流入、経済予測などに基づくオフィス需給の見通しから、2023年までの名古屋のオフィス賃料を予測した(8)。

名古屋のオフィス賃料は、需要の強さから大規模ビルの新規供給による二次空室を吸収し、2020年まで上昇が続くと予測された(図表-17)。標準シナリオによると、2016年下期から2020年(下期、以下同じ)までに+5.8%上昇(2016年下期比)した後に下落に転じ、2023年には同▲2.4%になるという結果が得られた。

同様に当面の賃料上昇のピークまでに、楽観シナリオでは+11.4%(2016年下期比)上昇するが悲観シナリオでは今後2016年水準まで回復せずに下落が続くとされ、2023年の賃料は楽観シナリオで同+4.9%、悲観シナリオで同▲11.2%だった。

----------------------------

(8)ニッセイ基礎研究所経済研究部「

中期経済見通し(2016~2026年度)

」2016.10.14、斎藤太郎「

2016~2018年度経済見通し~16年7-9月期GDP2次速報後改定

」2016.12.8などを基に、今後の実質GDP成長率見通しを設定した。

----------------------------

おわりに

名古屋では2015年から続く名古屋駅前での大規模ビルの相次ぐ竣工による影響で、市況が悪化する懸念が高まっていた。しかし、現在のところ、県外からの新規進出や、郊外や自社ビルからの移転、市内での拡張移転、館内増床などが続き、オフィス市況は好調が続いているという。

名古屋駅前の新築大規模ビルが高い稼働率を達成しただけでなく、それらのビルに入居したテナントの移転元となった伏見地区や丸の内地区のビルでも引き合いは強く、順調に空室は埋まる傾向にあるようだ。

本稿の予測では、すでに賃料水準がかなり高くなっていることもあり、賃料上昇のスピードは高くはないが、景気が堅調に推移する限り二次空室なども解消され、2020年までは賃料の上昇が続くという結果となった。

人口に着目すると、2015年から2016年にかけて、名古屋市の20~24歳の転入超過数は、男性では▲5.5%減少した一方で、女性は+4.1%の増加だった。現在、名古屋駅周辺を中心に進む大規模開発や、商業施設・ホテルなどの開発が、女性の就業機会とともに、都市の魅力を高めることに貢献し始めているのではないかと思われる。

今後も進む大規模再開発が、名古屋の業務・商業機能のさらなる向上とともに、男性と比べて少ない若年女性の純流入の増加と、景気悪化時にも安定的に人口が流入するような、これまで以上に魅力的で繁華性のある街づくりや多様な産業の振興を期待したい。さらに、地区間の二極化の解消のためにも、名古屋駅前以外での再開発や創業支援、人が集まる仕組みの充実など、名古屋駅前地区以外でのさらなる魅力向上にも期待したい。

竹内一雅(たけうち かずまさ)

ニッセイ基礎研究所 金融研究部

不動産市場調査室長

【関連記事】

・

名古屋オフィス市場の現況と見通し(2016年)

・

仙台オフィス市場の現況と見通し(2017年)

・

東京都心部Aクラスビルのオフィス市況見通し(2017年)

・

名古屋オフィス市場の現況と見通し(2015年)

・

名古屋オフィス市場の現況と見通し(2016年)