老後の資金はどれくらい必要なのか、把握するのはなかなか難しいでしょう。とはいえ、足りなくても困るし、たくさん持っていても困るかもしれません。自分が死んだ時に、資産を「0」の状態にするにはどうすればいいのでしょうか。

人生100年。死ぬまでに必要なお金はいくら?

現役をリタイアしてから死ぬまでの間、一般にはどれくらいのお金が必要だと考えられているのでしょうか。生命保険文化センターが行った「生活保障に関する調査/平成28年度」によると、夫婦2人で老後生活を送るうえで必要な金額は、以下のような結果になりました。

・ 老後の最低日常生活費は、月額で平均22万円

・ ゆとりある老後生活費は、月額で平均34万9,000円

最低日常生活費が20万~25万円で、「旅行やレジャー」「身内とのつきあい」「趣味や教養」などの費用が10万円ほど上乗せできると、ゆとりある老後を送ることができると考えている人が多いようです。

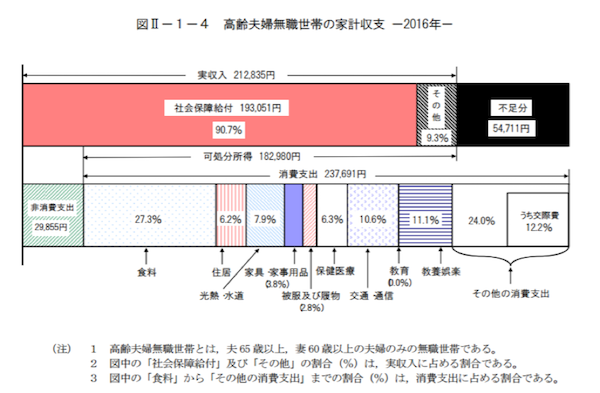

一方、総務省統計局の「家計調査報告(家計収支編)平成28年」による、高齢夫婦無職世帯(夫が65歳以上、妻が60歳以上の夫婦のみの無職世帯)の毎月の収支は次の通りです。

消費支出23万7,691円および非消費支出(税金、社会保障費など)2万9,855円を合計した26万7,546円から、社会保障給付やその他収入を合わせた実収入21万2,835円を差し引きした5万4,711円が月額不足分として算出されています。したがって、リタイア後の生活30年間の家計における不足分は、約1,970万円となります。

高齢者のリアルな貯蓄額は?

それでは、高齢者世帯の貯蓄現在高はどのようになっているのでしょうか。総務省統計局の「家計調査報告(貯蓄・負債編)平成27年」によると、「高齢者世帯の貯蓄現在高階級別世帯分布 (二人以上の世帯)」の平均値は2,396万円となっています。さらに、高齢者世帯では、1/3の世帯が2,500万円以上の貯蓄現在高を保有しているという結果が出ています。

高齢者の現在の貯蓄高だけを見ても、リタイア後の生活で見込まれる不足分には対応できるだけの備えがあるようです。むしろ、老後の生活に漠然とした不安を抱えるがゆえに、実際の生活には十分過ぎるほど貯蓄している人も少なくないというのが現状でしょう。

不動産を担保にすっきり資産を使い切る方法

高齢者世帯は預貯金で老後に備えているとはいえ、先の調査結果の金額を見て、老後の生活に不安を覚える人も少なくないでしょう。そんななか、近年注目されているのが「リバースモーゲージ」です。不動産を担保にした借り入れ制度「モーゲージローン」の逆パターン=リバース(逆・反対)という意味です。通常は、住宅ローンは最初に借り入れを行って、毎月返済していくのに対し、リバースモーゲージは、毎月借り入れをして、死後にまとめて返済します。「逆住宅ローン」といってもいいでしょう。

リバースモーゲージは、メガバンク3社をはじめ地銀など多くの金融機関で取り扱っており、利用者も増えています。ただし、利用する上で注意したいのは、次の3つです。

・ 早期に借り入れ限度額に到達するリスク

・ 地価の大幅な下落による担保割れ

・ 金利上昇のリスク

いずれも利用を検討する段階だけでなく、利用中もこまめに市況や自身の資産状況を確認することが必要となります。

死後の精算を「0」状態に

毎月の生活資金だけでなく、老後は夫婦の介護費用や老人ホーム入居などでまとまった金額が必要となることも想定しましょう。「リバースモーゲージ」のような、今ある資産を現金化できる方法を考えておくと、死後の精算をすっきり「0」状態に近づけられそうです。 (提供: IFAオンライン )

【人気記事 IFAオンライン】

・

地方に富裕層が多い理由とは?

・

年代別にみる投資信託のメリット

・

ポートフォリオとアセットアロケーションの考え方

・

帰省の時に話しておきたい! 「実家の遺産・相続」の話

・

IFAに資産運用の相談をするといい3つの理由