要旨

- 昨年後半から、ヘッジ付き米国債の利回りが上昇している。利回り上昇の要因として、昨年末までは米国債利回りの上昇が寄与しており、今年に入ってからはヘッジコストの低下が寄与している。

- ヘッジコストの低下の要因は、日本円の短期金融市場と比べて、米ドルの短期金融市場が緩和傾向にあることに起因している。

- 米ドル短期金融市場の緩和傾向はしばらく継続するものと考えられ、イールドカーブコントロールにより日本10年国債利回りが0%近辺を推移している状況から、ヘッジ付き米国債は国内債券投資の代替として検討に値する。

昨年後半より、ヘッジ付き米国債の利回りが上昇

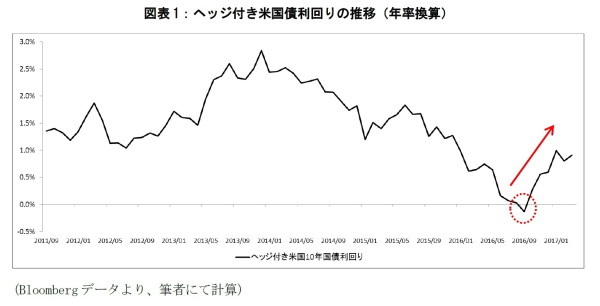

ヘッジ付き米国債の利回りが上昇している。図表1は、米国債の元本の為替変動リスクを3ヶ月間ヘッジしたときの運用利回り(年率換算)の推移である。ヘッジ付き米国債の利回りは2013年末にピークを付けてから、長らく低下傾向にあった。しかし、2016年9月に-0.13%まで低下してからは上昇トレンドに転じており、2017年3月末時点では0.91%に回復している。日本10年国債の利回りが、イールドカーブ・コントロール(YCC)によって0%近辺を推移している状況と比較すると、国内債券投資の代替手段として、ヘッジ付き米国債の利回りは魅力的な水準にある。

ヘッジ付き米国債の利回りが上昇した理由

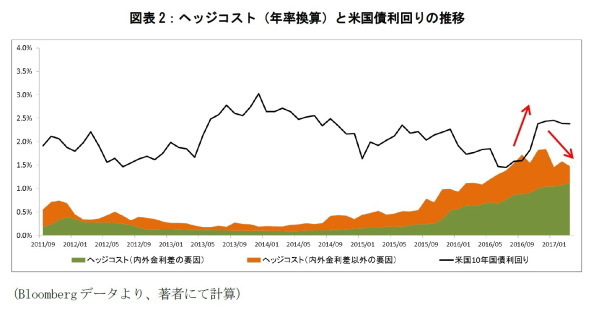

ヘッジ付き米国債利回りが上昇した理由について考えてみたい。ヘッジ付き米国債の利回りをヘッジコストと米ドル建て利回りに分解して示したのが図表2である。ヘッジコストはさらに内外金利差の要因と内外金利差以外の要因に分解できる。

図表2から、2016年末までは米国債利回りの上昇、2017年に入ってからは内外金利差以外の要因によるヘッジコストの低下によって、ヘッジ付き米国債の利回りが上昇していたことが分かる。

米国債利回りの上昇は、2016年11月のトランプ氏の米大統領選勝利から財政刺激策によるインフレ高進が予想され名目利回りにその期待が織り込まれたこと、その後に2016年12月にFRBが利上げしたことが大きな要因と思われる。しかし、2017年に入ってからは、米国債利回り上昇は一服しており、ほぼ横ばいで推移している。

ヘッジコストの低下については、米ドル短期金利が上昇していることもあって、内外金利差による要因が上昇方向に寄与しているものの、内外金利差以外の要因がそれ以上に下落方向に寄与していることが分かる。特に2017年に入ってからこの傾向が顕著である。内外金利差以外の要因は、内外の短期金融市場の相対的な需給関係の影響を受ける。具体的には、日本円の短期金融市場と比較して、米ドルの短期金融市場の需給が悪化すると、ヘッジコストに上昇圧力が働くことになる。

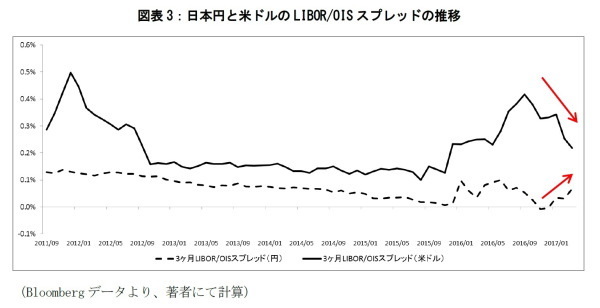

短期金融市場の需給状況は、LIBOR/OISスプレッド(2)(LIBORとOISの差分)を見ることで捉えることができる。LIBOR/OISスプレッドが拡大すると、短期金融市場の需給状況が悪化傾向にあることを意味している。日本円のLIBOR/OISスプレッドは、2016年11月末に-0.9bpとLIBORとOISが逆転していたが、2017年3月末時点で6.7bpにまで拡大している。一方で、米ドルの3ヶ月のLIBOR/OISスプレッドは2016年9月末に36.4bpまで拡大したが、それ以後は縮小に転じ、2017年3月末時点には21.8bpまで縮小した(図表3)。つまり、ここ数ヶ月間は、日本円に比べて米ドルの短期金融市場の需給が緩和傾向にあり、ヘッジコストに低下圧力がかかっている。

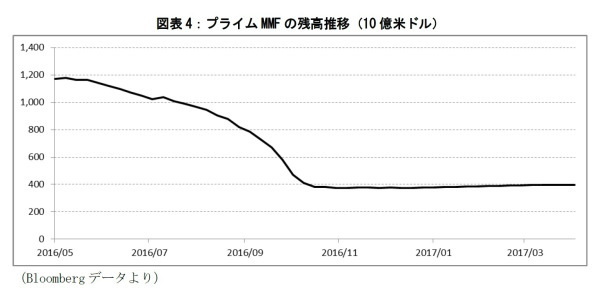

2016年9月までの米ドルの短期金融市場における需給悪化は、レバレッジ比率規制の導入やMMF規制の変更といった金融規制による影響や、米国の金融政策のみ引き締め方向に舵を切っていることに起因していた。レバレッジ比率規制は、銀行のバランスシート拡大に抑制をかけるもので、米ドルの資金調達コストを増大させる効果をもたらした。また、MMFは米ドル資金供給の役割をもつが、規制の変更によりプライムMMFの残高が急減したことで、米ドル資金の需給悪化に繋がった。しかし、トランプ米大統領が金融規制を緩和させるのではないかという期待や、プライムMMFの残高減少にも歯止めがかかっていることもあり(図表4)、米ドルの短期金融市場の需給が以前と比べて改善方向にある。

また、日本国債に為替スワップや通貨スワップを組み合わせると、米国債よりも利回りの高い運用が出来るため、海外投資家が当該スキームに流れたことも影響しているものと考えられる(3)。海外投資家が通貨スワップや為替スワップを活用すると、米ドル資金が供給されるため、短期金融市場の需給改善に寄与することになる。

米国ではFRBの金融政策により引き締め方向にあり、日本では日本銀行の異次元金融緩和により緩和方向にあると想定しがちだが、実際の短期金融市場では逆の現象が起きているというのが、ここ数ヶ月間の特徴的な動きである。特に米ドルのLIBOR/OISスプレッドについて、2014年後半までの金融緩和政策時の水準(20bp割れ)に回帰するのかが今後の注目ポイントだろう。

以上の理由から、2017年に入ってから、ヘッジ付き米国債の投資妙味が増しているということである。この背景にある事情から考えると、米ドルの短期金融市場の緩和状況はしばらく継続するものと思われる。利回り確保の手段を模索する必要のある国内投資家にとって、ヘッジ付き米国債は検討に値する金融商品と言えるだろう。

-----------------------------------

(1)ヘッジコスト分解の詳細と変動要因に関する分析は、「

通貨スワップ市場の変動要因について考える-通貨スワップの市場環境が与えるヘッジコストへの影響

」(ニッセイ基礎研究所)などを参照されたい。

(2)LIBORはロンドンにおける銀行間取引にて資金の出し手から提示される金利のこと。OIS(Overnight Index Swap)は翌日物金利(日本:無担保コールレート、米国:FFレート)と交換する際の固定金利を指す。OISは無リスク金利として利用される。

(*3)当該スキームの詳細については、「

通貨スワップ市場がもたらす外貨投資インセンティブの非対称性-外貨を保有する投資家にとって円建て資産への投資が魅力的な理由

」(ニッセイ基礎研究所)などを参照されたい

-----------------------------------

福本勇樹(ふくもと ゆうき)

ニッセイ基礎研究所 金融研究部

准主任研究員

【関連記事 ニッセイ基礎研究所より】

・

通貨スワップ市場の変動要因について考える-通貨スワップの市場環境が与えるヘッジコストへの影響

・

通貨スワップ市場がもたらす外貨投資インセンティブの非対称性-外貨を保有する投資家にとって円建て資産への投資が魅力的な理由

・

ヘッジ付き米国債利回りが一時マイナスに-為替変動リスクのヘッジコスト上昇とその理由

・

国債の金利低下で生じていること

・

初の日米首脳会談-同盟強化で一致、日米経済対話を新設