要約

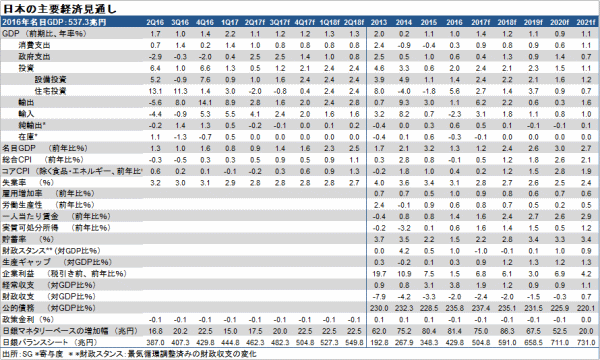

-2017年の実質GDP成長率は1.4%(1.2%から上方修正)と、0.8%程度とみられる潜在成長率を3年連続で上回ると予想する。 2018年の成長率は1.2%と予想する。

-労働需給の逼迫が賃金上昇を加速させ、消費を回復させるだろう。

-グローバルな景気・マーケットの安定化と円安が企業活動を刺激し、労働需給の逼迫による省力化の必要性もあり、設備投資が回復するだろう。

-デフレ完全脱却に向けて物価は緩やかに持ち直すが、2017年末には1%程度までで、2%の日銀の物価目標達成はかなり先となろう。

-追加金融緩和はないが、グローバルな金利上昇の中でも、物価目標達成に向けて日銀は長期金利を0%程度に辛抱強く抑制し、円安の力となろう。

-財政政策が緩和に転じ、企業活動の回復で企業貯蓄率は再低下しており、マネーが循環・拡大する力であるネットの資金需要が復活し、それを間接的にマネタイズする金融政策の効果も強くなり、リフレの力が強くなるだろう。

-アベノミクスの最大の成果である長期金利を上回る名目GDPの拡大が、デフレ完全脱却に向かうリフレの力を引き続き促進するだろう。

-安倍内閣の高い支持率が構造改革の推進力となろう。

-財政赤字はトレンドとして縮小し、2020年度にはプライマリーバランスの赤字は解消するだろう。

金融政策 - 追加金融緩和はないと予想、量的金融緩和効果は継続するだろう

・日銀の追加金融緩和は予想していない。2%超のオーバーシュート型コミットメントの物価目標は中長期的に目指すものとされ、量から金利に緩和手段が変更された。米金利は上昇し、内需拡大、物価持ち直しにより、長期金利のフェアバリューは上昇していくだろう。日銀は長期金利の0%の誘導目標を維持するため、大量の国債買い入れを続け、量的緩和効果は継続し、円安の力となるだろう。

・強い賃金上昇が明確となり、物価が1%を上回って上昇する2018年から、量の拡大の限界が意識され、物価目標の達成前に、長期金利の誘導目標は引き上げられるだろう。2%の日銀の物価目標達成が確認でき、短期金利の利上げに踏み切るのは、かなり先の2021年となろう。

財政政策-引き締めから緩和へ転換

・2019年10月の次の消費税率引き上げまで、政府は財政政策を緩和気味にしてデフレ完全脱却を目指すと考えられる。 2014年以降の消費税率引き上げを含む緊縮財政が、アベノミクスのリフレの力を弱めてしまった。2013年の-7.9%から2016年の-2.0%まで財政赤字が急激に縮小した。G20の政策合意と政権与党の意見を背景に、財政は緊縮から緩和に転じている。政府は数年間で13兆円程度の財政支出を含む景気対策を決定した。

・財政赤字はトレンドとして縮小し、2020年度には解消するだろう。アベノミクスの最大の成果である長期金利を上回る名目GDPの拡大が、デフレ完全脱却に向かうリフレの力を引き続き促進し、財政収支を改善させている。政府債務のGDP比率はピークアウトし始めており、日本の財政状況が著しく改善し始めているという認識が徐々に広がることになるだろう。

企業収益 - 堅調な拡大を予想

・構造改革は徐々に進展している。構造改革を含むアベノミクスの成長戦略の目的は、企業の収益力を向上させることだ。企業の売上高・経常利益率が既に史上最高の水準まで上昇していることは、改革が進展していることを示している。規制緩和、そして労働市場改革などにより、企業の収益力の向上が、日本の潜在成長率の向上につながるような改革の継続が必要である。

・企業の体質は頑強になってきている。グローバルな景気・マーケットの不安定化、円高、そして財政緊縮にもかかわらず、日本の実質GDP成長率が2年連続で潜在成長率を上回ることができた要因である。円安にサポートされた製造業だけではなく、生産性や収益力が弱いとみられてきた非製造業の売上高経常利益率も過去最高まで上昇した。日本の企業に足りないのは、財務レバレッジの拡大だろう。

金利 - 名目GDP成長率を下回る長期金利がリフレを促進

・リフレの力がデフレ完全脱却の動きを生み出している。 縮小していた名目GDPと総賃金を拡大に転じさせたのが、アベノミクスの最大の成果である。名目GDP成長率が長期金利を持続的に上回るのは1980年代後半のバブル期以来である。長期実質金利は大幅なマイナスとなっている。拡張する力が抑制する力を上回り、デフレによる縮小均衡から、リフレによる拡大均衡に変化してきたことを意味する。

・名目GDP成長率が長期金利を持続的に上回ることで、企業活動の更なる活性化、株価を含むリスク資産価格の上昇が見込まれる。日銀は2018年から長期金利の誘導目標を引き上げる可能性があるが、長期金利は引き続き日銀のコントロール下にあり、名目GDP成長率を下回る状態は長期化するだろう。貿易赤字削減を目指す米国から内需拡大の圧力があることも1980年代後半と類似している。

為替 - 更なる円安の可能性

・ドル・円で120円へ向かう動きが予想される。内需が停滞から回復、日米金利差の拡大、国際経常黒字のピークアウトなど、為替を左右する要因は、円高から円安の方向へのシフトを示している。ネットの資金需要が復活し、マネーが循環・拡大する力が強くなり、量的金融緩和の効果も強くなることも、円安要因だ。プラザ合意後の円高に対処するため金融緩和が長期化した1980年代後半との類似してきている。

・円安トレンドがデフレ完全脱却の動きを支えるだろう。日銀は2%超のオーバーシュート型コミットメントの物価目標を持っており、金融緩和状態の長期化が、ドル・円を中期的に120円程度に上昇させることになろう。2021年以降に予想させる日銀の金融政策正常化後は、110円程度が長期的な安定水準となろう。リーマンショック前の2007年のドル・円の水準は120円程度であり、そこまでの円安は国際政治問題化しないだろう。

政治 - 安倍内閣の高い支持率を背景に安定している

・安倍内閣の高い支持率が構造改革の推進力となろう。連立与党(自民党と公明党)が衆議院の三分の二、参議院の過半数の議席を維持し、国会運営は順調だ。一億総活躍社会の実現のための労働改革、国家戦略特区・電力・ガス・観光を含む規制緩和、法人税率引き下げ、少子高齢化対策、年金改革、地方創生などの施策の進展が見えてきている。2017年に目に見える形の成果が出せるかが注目である。

・長期政権への道筋が開かれる。3月の党大会で自民党は総裁任期の制限を2期6年から3期9年まで延長した。2020年の東京オリンピック後の2021年9月まで安倍首相が続投することになろう。

リスク

-海外経済の状況と政策に引き続き依存

・日本経済は内需だけで景気拡大を続ける力はまだなく、海外経済が低調で輸出が底割れてしまえば、景気後退となってしまう。円高が進行し、企業のデレバレッジやリストラが再発すれば、デフレの状態に逆戻りしてしまうリスクとなる。金融政策は限界にきている。財政赤字を拙速に縮小させようと緊縮となれば、ネットの資金需要は復活せず、アベノミクスの推進力は回復しないことになる。

-構造改革の行方

・財政政策と金融政策の予想を上回る効果、そして構造改革の進展などにより、企業がデレバレッジからリレバレッジに早期に転じれば(異常であったプラスの企業貯蓄率がマイナス化)、アップサイド・ポテンシャルとなる。構造改革が全く進展しなければ、一時的な景気回復だけで潜在成長率の上昇は見込めず失望となろう。その場合、人口動態の悪化の構造問題が再び注目されるだろう。

ソシエテ・ジェネラル証券株式会社 調査部

会田卓司

【編集部のオススメ記事】

・「信用経済」という新たな尺度 あなたの信用力はどれくらい?(PR)

・資産2億円超の億り人が明かす「伸びない投資家」の特徴とは?

・会社で「食事」を手間なく、おいしく出す方法(PR)

・年収で選ぶ「住まい」 気をつけたい5つのポイント

・元野村證券「伝説の営業マン」が明かす 「富裕層開拓」3つの極意(PR)