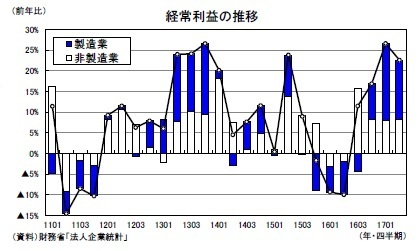

4四半期連続の二桁増益

財務省が9月1日に公表した法人企業統計によると、17年4-6月期の全産業(金融業、保険業を除く、以下同じ)の経常利益は前年比22.6%と4四半期連続の増加となった。17年1-3月期の前年比26.6%からは伸びが若干鈍化したものの、16年7-9月期から4四半期連続で前年比二桁の高い伸びとなっている。製造業が前年比46.4%(1-3月期:同70.3%)と3四半期連続の二桁増益、非製造業が前年比12.0%(1-3月期:前年比10.7%)と4四半期連続の二桁増益となった。

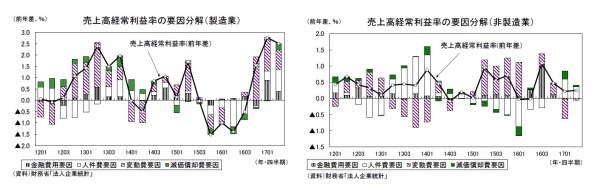

製造業は世界経済の回復や円安基調に伴う輸出の増加などから売上高が前年比4.8%と1-3月期の同4.3%から伸びを高めたことに加え、売上高経常利益率が16年4-6月期の6.3%から8.8%へと大きく改善したことが大幅増益につながった。売上高経常利益率を要因分解すると、人件費が前年比▲2.0%と9四半期ぶりの減少となり、人件費要因が製造業の利益率を大きく押し上げた。また、円高の一巡、原油価格の上昇などから変動費は前年比3.7%と1-3月期の同2.3%から伸びを高めたが、売上高の伸びを大きく下回ったため、売上高変動費率が低下し、収益の改善をもたらした。

非製造業は個人消費を中心とした国内需要の回復から、売上高が前年比7.4%(1-3月期:同6.1%)と伸びを高め、売上高経常利益率が16年4-6月期の5.8%から6.0%へと改善した。製造業とは異なり変動費が前年比7.5%(1-3月期:同6.9%)の高い伸びとなったことから変動費要因は利益率を若干押し下げた。一方、人件費は1-3月期の前年比1.0%から同4.5%と伸びが大きく高まったが、売上高の伸びを下回ったため、人件費要因が利益率を押し上げた。

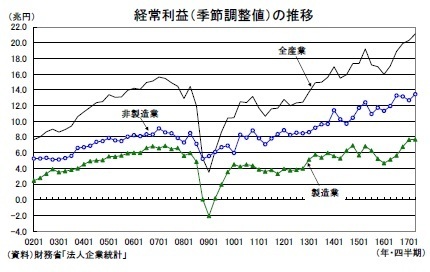

経常利益(季節調整値)は3四半期連続で過去最高を更新

経常利益の内訳を業種別に見ると、製造業では、石油・石炭(前年比▲56.7%)が減益となったが、鉄鋼(同426.0%)、はん用機械(同189.2%)、情報通信機械(同61.7%)、輸送機械(同40.9%)など軒並み大幅増益となった。非製造業は、電気業が原油価格上昇に伴うコスト増の影響などから前年比▲43.8%と3四半期連続の減益となり、サービス業が前年比▲3.7%と小幅ながら5四半期ぶりの減少となったが、建設業(前年比32.0%)、卸売・小売業(同32.5%)、運輸業、郵便業(同24.7%)などが好調だった。

季節調整済の経常利益は前期比4.0%(1-3月期:同2.0%)と5四半期連続で増加した。製造業は前期比0.5%と1-3月期の同13.1%から大きく減速したが、5四半期連続の増加を確保し、非製造業は前期比6.1%(1-3月期:同▲3.7%)と2四半期ぶり増加した。

この結果、17年4-6月期の経常利益(季節調整値)は21.1兆円となり、3四半期連続で過去最高水準を更新した。今回の景気回復局面では、非製造業に比べ製造業の収益回復が遅れていたが、世界経済回復の恩恵を受けて16年度入り後急回復し、17年4-6月期の利益水準は製造業、非製造業ともに過去最高となった。

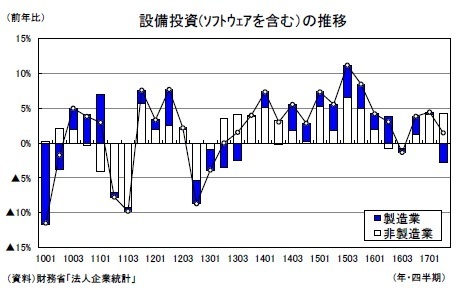

設備投資は低調

設備投資(ソフトウェアを含む)は前年比1.5%と3四半期連続で増加したが、1-3月期の同4.5%から伸びが鈍化した。非製造業は前年比6.9%となり、1-3月期の同6.3%と同程度の伸びを確保したが、製造業が前年比▲7.6%(1-3月期:同1.0%)と3四半期ぶりの減少となった。

季節調整済の設備投資(ソフトウェアを除く)は前期比▲2.8%と3四半期ぶりに減少した。製造業が前期比▲5.4%と1-3月期の同▲3.3%から減少幅が拡大したことに加え、非製造業が前期比▲1.4%(1-3月期:同3.3%)が4四半期ぶりに減少した。

海外経済の回復、円高の一巡、国内需要の持ち直しなどから企業収益は大幅に増加しているが、設備投資は低調な推移が続いている。日本銀行は7月の展望レポートで「景気は、所得から支出への前向きの循環メカニズムが働くもとで、緩やかに拡大している」としているが、法人企業統計を見る限り、企業部門においては所得から支出への流れが滞っている。

日銀短観17年6月調査で、17年度の設備投資計画が6月調査としては直近10年間で最も高い伸びとなっていること、内外需要が底堅く推移していることなどを踏まえれば、設備投資の回復基調は維持されており、当面は腰折れのリスクも低いと判断される。

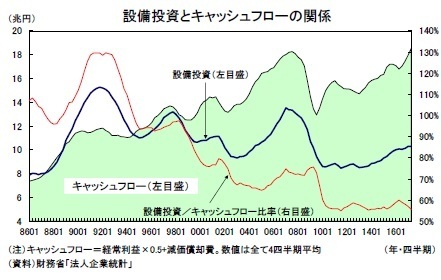

ただし、設備投資の回復はあくまでも企業収益の大幅な増加に伴う潤沢なキャッシュフローを主因としたもので、企業の設備投資スタンスが必ずしも積極化している訳ではない。企業の設備投資意欲を反映する「設備投資/キャッシュフロー比率」は低水準の推移が続いているが、企業収益が大幅に増加する中で設備投資の伸びが限定的にとどまっていることから、16年度入り後はさらに水準を切り下げている。

企業の期待成長率が低水準にとどまる中では、企業の設備投資意欲が大きく高まり、キャッシュフローに対する設備投資の水準を大きく引き上げることは考えにくい。先行きについても、企業収益に比べ設備投資の回復ペースは緩やかにとどまる可能性が高いだろう。

なお、法人企業統計は2009年4-6月期調査からローテーションサンプリング(半数ずつ標本替ええを行う)手法が導入されているが(それ以前は資本金10億円未満の階層では、毎年4月に全ての標本の入れ替えを実施)、年度替りに標本法人の半数が入れ替えられるため、4-6月期はそれ以外の期に比べて断層が生じやすい期となっている。このことが、4-6月期の設備投資の弱さの一因になっている可能性もある。

4-6月期・GDP2次速報は大幅下方修正を予想

本日の法人企業統計の結果等を受けて、9/8公表予定の17年4-6月期GDP2次速報では、実質GDPが前期比0.6%(前期比年率2.4%)となり、1次速報の前期比1.0%(前期比年率4.0%)から大幅に下方修正されると予測する。

設備投資は前期比2.4%から同0.2%へと大幅に下方修正されるだろう。設備投資の需要側推計に用いられる法人企業統計の設備投資(ソフトウェアを除く)は前年比0.6%となり、1-3月期の同5.2%から伸びが大きく低下した。また、金融保険業の設備投資は前年比▲5.9%と1-3月期の同1.7%から減少に転じた。法人企業統計ではサンプル替えに伴う断層が生じるため、当研究所でこの影響を調整したところ、設備投資は前年比でほぼ横ばいとなった。GDP1次速報の設備投資は名目・前年比6.4%となっており、本日の法人企業統計の結果は設備投資の下方修正要因と考えられる。

また、民間在庫変動は1次速報で仮置きとなっていた原材料在庫、仕掛品在庫に法人企業統計の結果が反映され、1次速報の前期比・寄与度0.0%から同▲0.0%へと若干下方修正されると予想する。その他の需要項目では、公的固定資本形成は6月の建設総合統計の結果が反映されるが、1次速報の前期比5.1%から変わらないだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斎藤太郎(さいとう たろう)

ニッセイ基礎研究所 経済研究部

経済調査室長

【関連記事 ニッセイ基礎研究所より】

・

2017・2018年度経済見通し(17年8月)

・

貿易統計17年7月~輸出数量の減速が続く

・

鉱工業生産17年7月~内外需要の増加を背景に好調が継続

・

消費者物価(全国17年7月)~コアCPI上昇率は徐々に高まるが、1%到達前に頭打ちの公算

・

貸出・マネタリー統計(17年7月)~リスク性資産投資に底入れの兆し