要旨

<実質成長率:2017年度1.6%、2018年度1.1%を予想>

- 2017年4-6月期の実質GDP(2次速報)は設備投資の下方修正を主因として1次速報の前期比1.0%(年率4.0%)から前期比0.6%(年率2.5%)へと下方修正された。

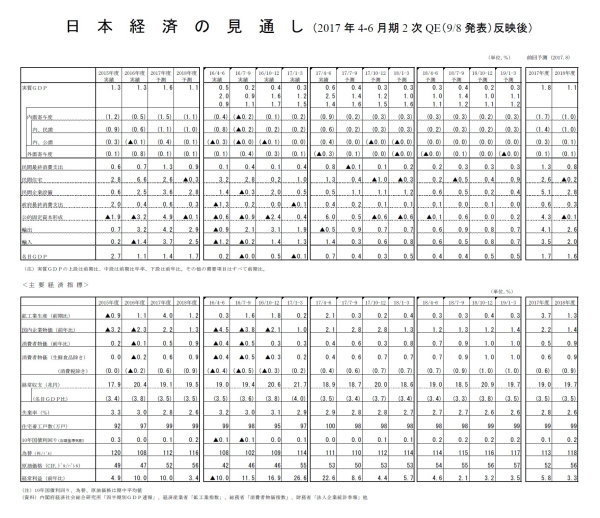

- GDP2次速報の結果を受けて、8月に発表した経済見通しの改定を行った。実質GDP成長率は2017年度が1.6%、2018年度が1.1%と予想する。2017年4-6月期の実績値の下方修正を受けて、2017年度の見通しを0.2%下方修正した。

- 消費の回復基調が鮮明となっているが、実質雇用者所得の伸びは2016年中に比べて大きく鈍化しており、回復の持続性には不安が残る。民間消費は2017年7-9月期以降、ほぼ横ばいの動きが続く可能性が高い。一方、設備投資は過去最高水準を更新する好調な企業収益を背景に、先行きも堅調に推移することが予想される。

- 2018年度に入ると、企業部門の改善が家計部門に波及し賃金上昇率が高まることから消費の回復が所得の伸びを伴ったものとなろう。ただし、企業収益の改善ペース鈍化に伴い設備投資が減速することなどから成長率は2017年度よりも低下するだろう。

- 消費者物価上昇率(生鮮食品を除く総合)は2017年度が0.6%、2018年度が0.9%と予想する。上昇率が1%に達するのは円安、人件費上昇、需給バランス改善による物価押し上げ圧力が高まる2018年度後半となろう。

2017年4-6月期は前期比年率2.5%へ下方修正

9/8に内閣府が公表した2017年4-6月期の実質GDP(2次速報値)は前期比0.6%(年率2.5%)となり、1次速報の前期比1.0%(年率4.0%)から下方修正された。

成長率が下方修正された主因は、4-6月期の法人企業統計の結果が反映されたことにより、設備投資が1次速報の前期比2.4%から同0.5%へと大幅に下方修正されたことである。設備投資の下方修正によって実質GDP成長率は前期比▲0.3%(年率▲1.2%)押し下げられた。

その他の需要項目では、公的固定資本形成(前期比5.1%→同6.0%)、政府消費(前期比0.3%→同0.4%)が上方修正される一方、民間消費(前期比0.9%→同0.8%)、住宅投資(前期比1.5%→同1.3%)、民間在庫変動(前期比・寄与度0.0%→同▲0.0%)が小幅な下方修正となった。

なお、2017年4-6月期の2次速報と同時に過去に遡って計数が改定され、2016年4-6月期の実質GDPが前期比年率1.4%から同2.0%へ上方修正される一方、2016年7-9月期が前期比年率1.3%から同0.9%へと下方修正されるなど、2次速報としては比較的大きめの遡及改定となった。季節調整のかけ直しによって設備投資が過去に遡って改定されたことがその主因である。

2017年4-6月期の成長率は大幅に下方修正されたが、民間消費を中心とした国内需要主導の高成長となったことは1次速報と変わっていない。また、実質GDP成長率は2016年1-3月期から6四半期連続でゼロ%台後半とされる潜在成長率を上回っており、日本経済が着実な回復を続けているとの評価も1次速報時点と変わらない。

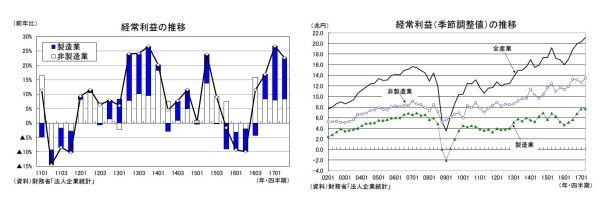

◆大幅増益が続く中でも設備投資は低調

9/1に財務省から公表された法人企業統計では、2017年4-6月期の経常利益(金融業、保険業を除く全産業)が前年比22.6%と4四半期連続で前年比二桁の高い伸びとなった。内外需要の堅調を反映し、製造業、非製造業ともに売上高の伸びが高まる中、人件費抑制などから利益率の改善が続いたことが収益を大きく押し上げた。

季節調整済の経常利益は21.1兆円となり、3四半期連続で過去最高水準を更新した。今回の景気回復局面では、非製造業に比べ製造業の収益回復が遅れていたが、世界経済回復の恩恵を受けて2016年度入り後急回復し、2017年4-6月期の利益水準は製造業、非製造業ともに過去最高となった。

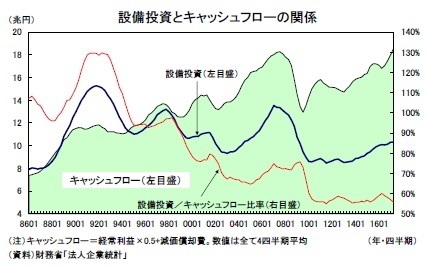

企業収益の好調が続いているが、設備投資の回復は緩やかなものにとどまっている。4-6月期の設備投資(ソフトウェアを含む)は前年比1.5%と3四半期連続で増加したが、1-3月期の同4.5%から伸びが鈍化し、季節調整済・前期比(ソフトウェアを除く)では▲2.8%と3四半期ぶりに減少した。

日銀短観2017年6月調査で、2017年度の設備投資計画が6月調査としては直近10年間で最も高い伸びとなっていること、内外需要が底堅く推移していることなどを踏まえれば、設備投資の回復基調は維持されており、当面は腰折れのリスクも低いと判断される。

ただし、設備投資の回復はあくまでも企業収益の大幅な増加に伴う潤沢なキャッシュフローを主因としたもので、企業の設備投資スタンスが必ずしも積極化している訳ではない。企業の設備投資意欲を反映する「設備投資/キャッシュフロー比率」は低水準の推移が続いているが、企業収益が大幅に増加する中で設備投資の伸びが限定的にとどまっていることから、2016年度入り後はさらに水準を切り下げている。

企業の期待成長率が低水準にとどまる中では、企業の設備投資意欲が大きく高まり、キャッシュフローに対する設備投資の水準を大きく引き上げることは考えにくい。先行きについても、企業収益に比べ設備投資の回復ペースは緩やかなものとなる可能性が高いだろう。

◆長雨による個人消費への影響は軽微か

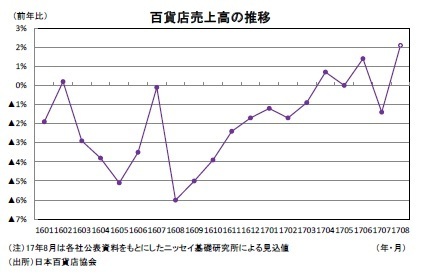

8月は東京都心で日照時間が過去最短となるなど、東日本を中心に記録的な長雨となったが、現時点で明らかとなっている8月の消費関連指標を見る限り、天候不順による個人消費への悪影響は限定的にとどまっている。たとえば、大手百貨店5社が発表した8月の売上高はいずれも前年比で増加となっており、百貨店協会加盟全体の売上高も7月の前年比▲1.4%(店舗調整後)から8月には2%程度の増加に転じることが見込まれる。インバウンド需要が好調だったことに加え、気温が低い日が多かったこともあり、秋物衣料の売上が高い伸びとなった模様だ。

もちろん、ビール、清涼飲料などの夏物商材や海水浴、旅行などの行楽関連では一定の悪影響を受けた可能性が高いが、個人消費全体への影響は軽微にとどまったとみられる。

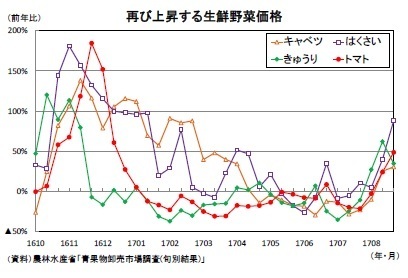

先行きについては、長雨や日照不足に伴う生鮮野菜の価格高騰が個人消費を下押しすることが懸念される。「消費者物価指数」(総務省統計局)では、生鮮野菜の価格は前年比でマイナス(全国は2017年7月、東京都区部は2017年8月中旬速報値)となっているが、農林水産省の「青果物卸売市場調査(旬別結果)」では、8月に入ってからきゅうり、トマトなど一部の品目で大幅な価格上昇が目立っている。

農林水産省の「野菜の生育状況及び価格見通し」(8月末公表)によれば、多くの品目で生育、価格が平年並みで推移する見通しとなっているが、野菜の高値が長期化すれば、物価上昇に伴う実質所得の低下やそれに伴う節約志向の高まりによって、2016年末頃と同様に個人消費が下振れリスクが高まるだろう。

実質成長率は2017年度1.6%、2018年度1.1%

◆消費回復の持続性には不安

2017年4-6月期のGDP2次速報を受けて、8/15に発表した経済見通しを改定した。実質GDP成長率は2017年度が1.6%、2018年度が1.1%と予想する(8/15時点ではそれぞれ1.8%、1.1%)。2017年4-6月期の実績値の下方修正を反映し、2017年度の成長率見通しを0.2%下方修正した。

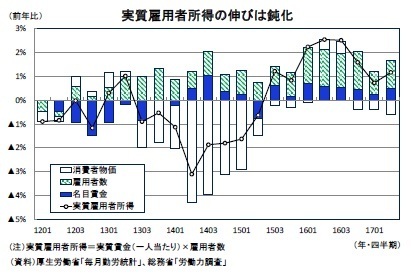

2017年4-6月期は民間消費が前期比0.8%の高い伸びとなり経済成長の主役となった。しかし、実質雇用者所得の伸びが鈍化するなど消費を取り巻く環境はむしろ厳しくなっており、消費回復の持続性には不安が残る。個人消費を取り巻く環境を確認すると、失業率がほぼ完全雇用とされる2%台後半まで低下するなど、労働需給は極めて逼迫した状態が続いているが、賃金の伸びは相変わらず低いままだ。名目賃金の伸び悩みが続く中で消費者物価が上昇に転じたため、実質雇用者所得(一人当たり実質賃金×雇用者数)は2016年7-9月期の前年比2.5%をピークに鈍化傾向が続いており、2017年入り後は前年比で1%前後の伸びとなっている。

前述した通り、長雨、日照不足による悪影響は限定的にとどまる公算が大きいが、4-6月期の高い伸びの反動、実質所得の伸び悩みを主因として7-9月期の民間消費は前期比▲0.1%と小幅なマイナスとなった後、2017年度中は前期比でほぼ横ばい圏の動きが続く可能性が高い。

一方、4-6月期の設備投資は1次速報の前期比2.4%から同0.5%へと大幅に下方修正されたが、過去最高水準の更新を続ける好調な企業収益を背景に、7-9月期以降は増勢ペースが加速する公算が大きい。

2018年度は企業部門の改善が家計部門に波及することが期待される。具体的には、2017年度の企業収益の改善や物価上昇を受けて春闘賃上げ率が3年ぶりに前年を上回ることから名目賃金の伸びが高まり、民間消費の回復が所得の増加を伴ったものとなろう。ただし、人件費上昇に伴うコスト増などから企業収益の伸びが鈍化することを受けて設備投資の伸びが頭打ちとなること、公的固定資本形成の伸びが大きく鈍化することなどから、2018年度の成長率は2017年度から低下することが予想される。

◆物価の見通し

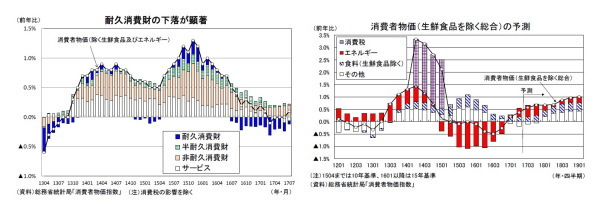

消費者物価(生鮮食品を除く総合、以下コアCPI)は、2017年1月に前年比0.1%と1年1ヵ月ぶりの上昇となった後、7月には同0.5%まで伸びを高めているが、これは主としてエネルギー価格の上昇によるものだ。日本銀行が基調的な物価変動を把握するために重視している「生鮮食品及びエネルギーを除く総合」の上昇率は2015年11月の前年比1.3%をピークに減少傾向が続き、2017年に入ってからはゼロ%程度で推移している。

足もとのドル円レートは前年よりも円安水準となっているが、2016年初から夏場にかけて進行した円高の影響が依然として物価押し下げ圧力となっている。特に、耐久消費財はリーマン・ショック以降に進行した急激な円高に伴う海外生産シフトの拡大などを背景に輸入浸透度が大きく上昇した結果、近年、為替変動の影響をより強く受けるようになっている。実際、耐久消費財の物価上昇率は、円安の影響で2015年末頃には前年比3%台の高い伸びとなりCPIを大きく押し上げていた。しかし、その後は円高の進行にやや遅れる形で伸び率が大きく低下し、2016年7月以降は前年比でマイナスが続いている。

コアCPIは2017年秋頃にはゼロ%台後半まで上昇率が高まるが、エネルギー価格の上昇率鈍化が見込まれる2018年前半にかけて伸び率が頭打ちとなる可能性が高い。上昇率が1%に達するのは、円安が物価押し上げ要因に転じる中で、人件費上昇や需給バランス改善による押し上げ圧力が高まる2018年度後半となろう。

コアCPI上昇率は2016年度の前年比▲0.2%の後、2017年度が同0.6%、2018年度が同0.9%と予想する。上昇率は徐々に高まるが、2018年度中に日本銀行が物価安定の目標としている2%に達することは難しいだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斎藤太郎(さいとう たろう)

ニッセイ基礎研究所 経済研究部

経済調査室長

【関連記事 ニッセイ基礎研究所より】

・

2017・2018年度経済見通し(17年8月)

・

景気好調下で弱まる物価の基調~既往の円高と個人消費の弱さが物価を下押し

・

法人企業統計17年4-6月期~企業収益絶好調でも設備投資は低調、4-6月期の成長率は下方修正へ

・

日銀短観(6月調査)~景況感は幅広く改善、先行きは慎重さが残る

・

消費者物価(全国17年7月)~コアCPI上昇率は徐々に高まるが、1%到達前に頭打ちの公算