はじめに

大阪オフィス市場では、今年竣工した大規模ビルの中之島フェスティバルタワーウェストがほぼ満室で開業するなど好調が続いている。新規の大規模ビルの供給が少ない中、オフィス市況の活況は梅田地区の大規模ビルから他地区にも波及し始めたと考えられる。本稿では、大阪のオフィス市場の現況把握とともに2023年までの賃料予測を行う(1)。

------------------------------------

(1)過去の大阪オフィス市況の見通しに関するレポートとしては、竹内一雅「

大阪オフィス市場の現況と見通し(2017年)

」(2017.2.24)ニッセイ基礎研究所などを参照のこと。

------------------------------------

大阪のオフィス空室率・賃料動向

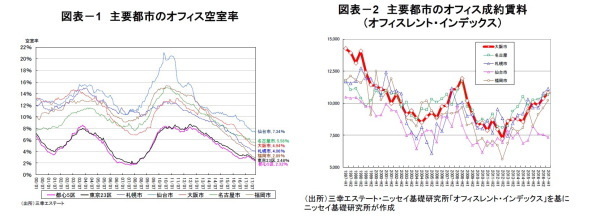

大阪のオフィス市況は堅調な需要拡大が続き、大規模ビルを中心にまとまった空室を確保するのが困難な状況となっている。三幸エステートによると、2017年10月の大阪市の空室率は4.94%まで低下した。特に大規模ビルは2.45%とほぼ空室がない状態となっている(図表-1)。CBREによると2000年以降に竣工した市内のオフィスビルで300坪以上の床をワンフロアで提供できるビルは1棟のみの状況にあるという(2)。

成約賃料(オフィスレント・インデックス)も上昇傾向が続いている(図表-2)。2017年上期の賃料上昇率は前期比+4.0%、前年同期比+15.1%の上昇で、リーマンショック後の底値(2012年下期)からの上昇率は60.5%に達し、ファンドバブル期の高値(2008年下期)の90.4%に回復した。

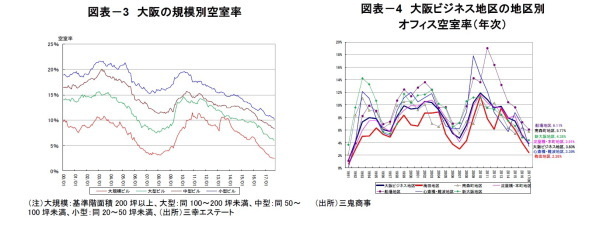

大阪では全ての規模別(3)空室率が順調に低下しており、すでにファンドバブル期(2006~08年)の最低水準を下回っている(4)(図表-3)。大阪ビジネス地区では全地区で空室率が顕著に改善し、例えば梅田地区では2010年末の11.9%から現在は2.4%にまで低下している(図表-4)。

------------------------------------

(2)山口武「

大阪オフィスマーケット オフィススペースが確保できない!?未曾有の低空室率時代

」CBRE事業用不動産レポート(2017.9.26)」

(3)三幸エステートの定義による。大規模ビルは基準階面積200坪以上、大型は同100~200坪未満、中型は同50~100坪未満、小型は同20~50坪未満。

(4)規模別空室率の折れ線グラフが交差しないことが大阪のオフィス市場の特徴である。東京などでは中小ビル空室率は好況期に大きく改善するなど、空室率の変動幅は一般に中小ビルで大きく、一方で成約賃料は大規模ビルの変動幅が大きい。大阪でも賃料の変動幅は東京と同様に大規模ビルで大きいと考えられる一方、空室率の改善幅は規模に係らず同程度である。このことは市況回復期に大阪の中小ビルオーナーの景況感の回復が大規模ビルと比べてかなり遅れる傾向の一要因と感じられる。

------------------------------------

大阪のオフィス需給と地区別動向

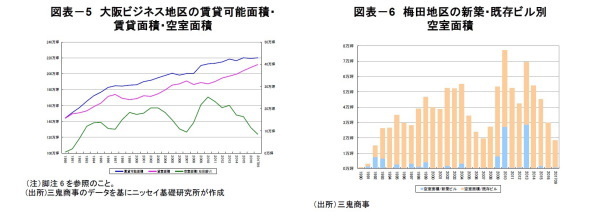

三鬼商事によると、大阪ビジネス地区(5)の空室面積は8万4千坪と、2010年末のピーク時の3分の一の規模に減少した(図表-5)。梅田地区でも2010年末には7万7千坪の空室があったが、現在はその23%の1万8千坪となっている(図表-6)。

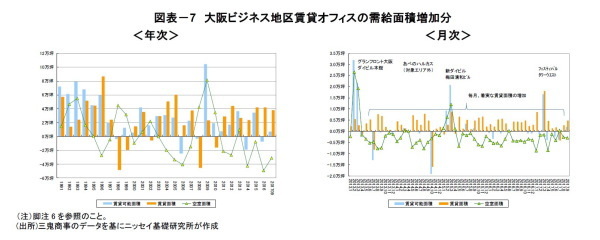

空室面積の減少は、7年続く賃貸面積(6)(稼動面積)の大幅な増加と、新築ビル供給の少なさによってもたらされている(図表-7左図)。月次でみても、賃貸需要の着実な増加は2013年から継続しており、過去30ヶ月で空室面積の増加はわずか3ヶ月でみられたにすぎない(図表-7右図)。

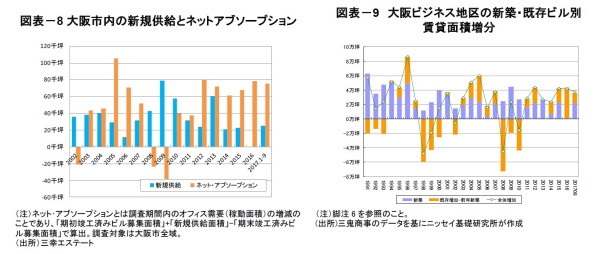

三幸エステートのネット・アブソープション(7)(吸収需要)の調査でも、大阪のオフィス需要の強さは明らかである(図表-8)。ファンドバブル期(2003年~07年)の吸収需要は32万坪であったが、2012年以降の吸収需要は43万坪と、ファンドバブル期を大きく上回る増加が続いている。

大阪ビジネス地区の賃貸面積の増加を新築ビルと既存ビルに分けてみると、2014年以降では、新築ビル供給の少なさもあり、面積増加の多くが既存ビルでの増加となっており、最近の需要回復が既存ビルにも波及していることが分かる(図表-8)。

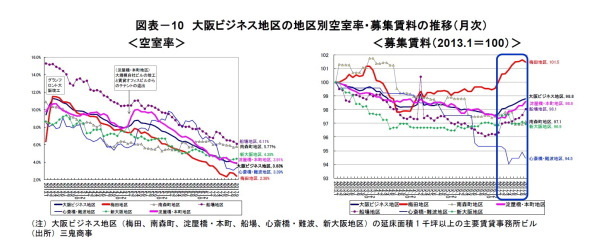

大阪ビジネス地区の各地区別空室率も低下傾向にある。大規模ビルの供給があった時期や、他地区に大規模なテナントの移転があった時期などに大幅な増減がみられるが、全般的には着実な改善が進んでいる(図表-10左図)。

地区別の募集賃料(月次)は、2017年に入ってから上昇傾向が顕在化してきた(図表-10右図)。梅田地区に続き、淀屋橋・本町地区、船場地区にも賃料の上昇が波及し始めた。南森町地区や心斎橋・難波地区などではまだ底打ちしたとはいえないが、空室率の低さや需給の逼迫状況を考慮すると、今後、次第にこれらの地区にも募集賃料の上昇が波及していくと考えられる。

------------------------------------

(5)三鬼商事の定義による。大阪の主要6地区(梅田、南森町、淀屋橋・本町、船場、心斎橋・難波、新大阪地区)からなり、空室率等の調査対象はこの地区に立地する延床面積1千坪以上の主要賃貸事務所ビル。

(6)本稿では三鬼商事の「貸室面積」を「賃貸可能面積」とし「賃貸可能面積」から空室面積を減じたものを「賃貸面積」と呼んでいる。

(7)ネット・アブソープションとは調査期間内のオフィス需要(稼動面積)の増減のことであり、「期初竣工済みビル募集面積」+「新規供給面積」-「期末竣工済みビル募集面積」で算出している。

------------------------------------

大阪の新規供給・人口見通し

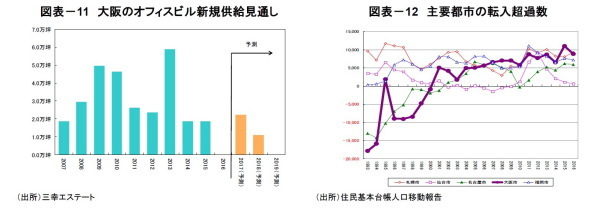

大阪では2016年に新規の賃貸オフィスの供給が全くなかった。今年は中之島フェスティバルタワー・ウェストが供給されたが、今後も大規模賃貸ビルの供給計画は多くなく、2018年に新南海会館ビル、2020年にオービック御堂筋ビル、2022年に大阪神ビルディング・新阪急ビル建替計画(梅田1丁目1番地計画)が予定されている程度である(8)(図表-11)。

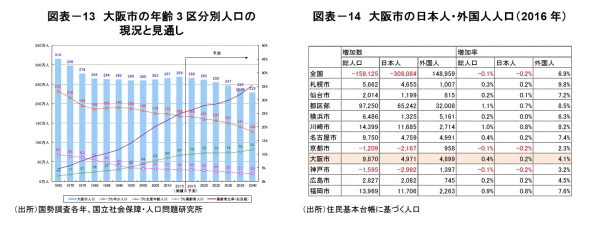

住民基本台帳人口移動報告によると、大阪市では2001年に人口が転入超過に転じて以来、人口の純流入は増加傾向が続いている(図表-12)。人口の転入超過数の増大に伴い、国勢調査ベースでも人口は増加を達成してきた。2010年~15年は、国立社会保障・人口問題研究所が大阪市人口の2千人の微減を予測していたが、実際には2.6万人の増加であった(図表-13)。今後は人口の減少が見込まれているが、減少幅は緩和されると見込まれる(9)。

最近の大阪市の人口増加を支えているのは、市外からの純流入と外国人の増加である。大阪市の人口は2016年に9,870人増加したが、その49.6%に当る4,899人が外国人だった(図表-14)。大阪市でも今後、日本人人口が減少する中で、外国人人口の増加が顕著になってくる可能性が高い。

------------------------------------

(8)完成予定は未定だが、うめきた2期地区再開発や、梅田3丁目計画(大阪中央郵便局跡地開発)などでもオフィスが供給される見込みである。

(9)国立社会保障・人口問題研究所では、現時点では市区町村別の人口予測は2010年国勢調査基準の見通ししか公表していないが、全国の総人口に関しては2015年国勢調査基準の見通しを公表しており、2010年基準より人口の減少率が緩和されている。大阪市についても今後の人口減は緩和するという予測が公表されると考えられる。

------------------------------------

大阪のオフィス賃料見通し

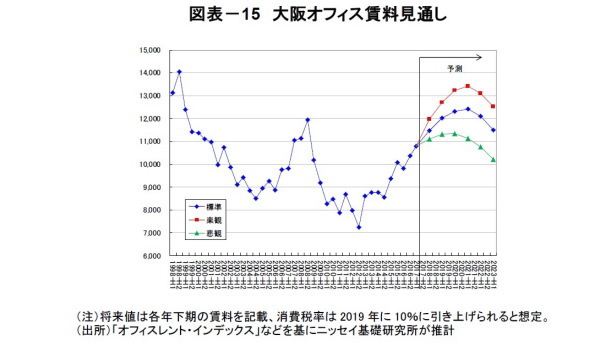

大阪における今後のオフィス供給や人口流入、経済予測(10)などに基づくオフィス需給の見通しから、2023年までの大阪のオフィス賃料を予測した。

大阪ではオフィス需要の強さと、新規供給の少なさが継続すると考えられるため、需給の逼迫が続き、当面、オフィス賃料は上昇すると予測される(図表-15)。標準シナリオによると、オフィス賃料は、2017年(上期、以下同じ)から当面のピークである2021年にかけて+15.1%上昇(2017年上期比)するという結果が得られた。

賃料のピークまでの上昇率は、楽観シナリオで+24.4%(2017年上期比、ピークは2021年)、悲観シナリオで+5.0%(同、ピークは2020年)となる。

------------------------------------

(10)ニッセイ基礎研究所経済研究部「

中期経済見通し(2017~2027年度)

」2017.10.13。

------------------------------------

おわりに

大阪のオフィス市況は、堅調な需要と新規供給の少なさにより、空室率の低下と新規成約賃料の上昇が続いている。都心に立地する築浅の大規模ビルでは満室のビルも多くなっている。その一方で、中小オフィスビルのオーナーの中には、空室率は低下傾向にあるが、賃料は横ばいで景況感の上昇を実感できないという方も多いと聞く。すでに募集賃料が梅田地区以外でも底打ちをはじめたように、御堂筋を中心に他地区の中小ビルにおいても景況感の改善は顕在化してくるだろう。景気の回復から今後も館内増床や拡張移転が期待でき、人手不足対策や自社ビルの老朽化などによるテナントの市内中心部への移転も当面続くと考えられるからだ。とはいえ、大阪でもオフィス機能は中心部への集約が進む傾向がみられるため、ビジネス地区の周縁エリアへの波及には時間がかかる可能性が高い。また、中期的には国内人口の減少によるオフィス需要の減少が懸念されているため、将来的な競争激化に備え、テナントからの要望の高い改修などを通じたビル競争力のさらなる向上と収益アップに努めることが重要だろう(11)。

------------------------------------

(11)2018年は3年に一度の固定資産税の評価替えの年である。大阪市内中心部では最近のホテル投資の活況から地価が急上昇しており、オフィスビルでも固定資産税額の上昇は不可避と考えられる。成約賃料に加え継続賃料の引き上げ努力は収益確保のためにも重要と考えられる。

------------------------------------

竹内一雅(たけうち かずまさ)

ニッセイ基礎研究所 金融研究部

不動産市場調査室長

【関連記事】

・

大阪オフィス市場の現況と見通し(2017年)

・

中期経済見通し(2017~2027年度)

・

需給環境の改善が続く大阪オフィス市場-活発な需要に加え新規供給の少なさが市況改善に貢献

・

東京都区部の若年人口-1970年~2015年に20~24歳人口は63%減

・

商業施設の売上環境はなぜ弱いのか?