IPO(新規公開株式)市場が活況を呈している。初値が公募価格の倍以上に達する銘柄も珍しくなく、ここ5年のIPO投資を振り返っても、勝率(初値が公募価格を上回った場合は「勝」)は一番悪かった2014年でも77%、13年は96%に達している。2017年は11月14日時点実績で90%(62戦中56勝)だ。17年の現時点で、初値の平均は公募価格の平均の2倍以上だ。

具体的な企業公募価格と初値を比べたときに、最も値上がりしたのが、求人情報のWebサイトを運営するウォンテッドリーの401%。このほか300%を超えた企業としては、ビーブレイクシステム(クラウドERPの開発・販売)やユーザーローカル(企業のデジタルデータやSNSデータ解析を通じ企業のマーケティング・経営を支援)、シャノン(マーケティングオートメーションなど)がある。

人気なだけあってこのIPO株の入手は難しい。通常の上場株式と違って、どこの証券会社でも購入できるわけではない。顧客への配分方法も証券会社によって異なる。そこでIPO投資を成功させるカギの一つが証券会社選びといえるのだ。

激しい競争を勝ち抜き、株を購入するためのカギは「証券会社選び」

競争率が高いIPO銘柄だが、その倍率はあまりオープンにされない。報道されたケースでは、LINEが25倍前後といわれている。発行株数の少ない東証マザーズ銘柄では100倍以上に達するものもあるようだ。

IPO銘柄は普通の銘柄と異なり、どこの証券口座でも購入できるわけではない。株式が割り当てられるのは主幹事証券会社と引受証券会社に限られる。例えば、2017年に上場されたマネーフォワードは公募価格1550円に対して、初値は3000円とほぼ2倍となった。同社IPOの主幹事はSMBC日興証券、マネックス証券で、引受証券はSBI証券など(主幹事とあわせて)7社で、これ以外の証券口座を持っていても申し込みはできない。

くわえて割当シェアの多くを主幹事証券が持つといわれている。豊富なIPO銘柄の引受、とくに主幹事証券の実績を有する証券会社を選ぶことがIPO投資に参加する確率を上げることになるのだ。

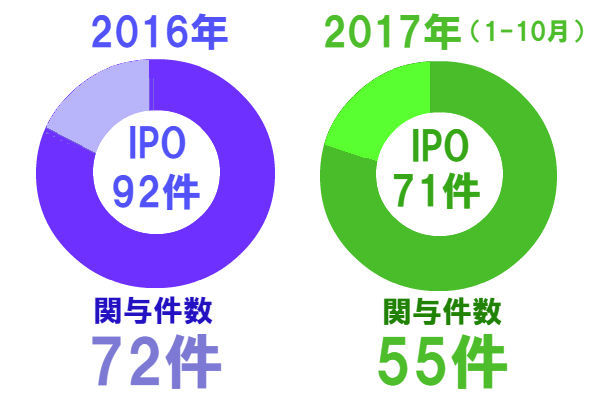

SMBC日興証券の2016年実績を見ると、92社中 72社を引受。このうち主幹事証券となったのは18社だ。すべての証券会社が主幹事を務められるわけではないし、まったく務められないところもある中で、SMBC日興証券の水準はトップクラスと言っていい 。また17年も10月までに71社のIPOのうち55社の引受実績だ。

【SMBC日興証券のIPO取り扱い実績】

一般的に希望者が多い場合は抽選となるが、証券会社によっては取引実績を加味したり、申し込み口数によって有利となったりする場合もある。だがSMBC日興証券オンライントレードの場合は完全平等抽選方式を採用しており、取引額・資産額が大きくなくてもこれから投資を始めようとする初心者にも向いている。

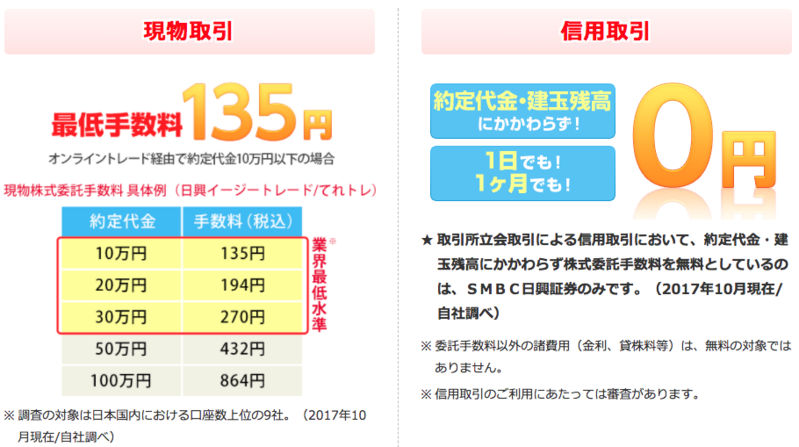

手数料も低水準、ツール類も充実

SMBC日興証券の強みはIPO投資だけではない。手数料(現物株)は約定代金10万円以下で135円(税込み、オンライントレード経由)。20万円以下、30万円以下の取引の場合はそれぞれ194円、270円と業界最低水準をうたっている。信用取引で、約定代金や建玉残高にかかわらず無条件で手数料が無料なのはSMBC日興証券だけだ。

ほかにも情報提供ツール類も充実しており、情報収集・分析に便利なアナリストレポート、リアルタイム分析チャートが提供されるほか、リアルタイムトレーディングツールやスマホアプリも用意されている。

そして今ならダイレクトコースに口座開設をすると現物株式の買付手数料最大10万円のキャッシュバックが受けられるキャンペーンを実施している。

今年も残りわずかになったが、11月から12月にかけても20社前後のIPOが予定されている。このところの日経平均の連騰も落ち着いてきた。投資家の目がますますIPOに向き、来年もIPO銘柄に対する市場の期待は高いと考えられる。

IPO投資で成功するために、取り扱い件数が多く、少額投資であってもフェアに抽選に参加できるSMBC日興証券ダイレクトコースでの口座開設を考えてみてはいかがだろうか。

本ページは情報提供を目的としたものであり、商品を勧誘するものではありません。

投資にかかる最終決定は、ご自身でご判断いただきますようお願いいたします。