要旨

2014年の金融商品取引法改正にあたり、インサイダー取引規制の強化が図られた。本稿では、公募増資に関わるインサイダー取引が行われる場合、公募増資公表日前の株価が下落する傾向を利用し、改正後は株価の下落傾向が緩和していたことがわかった。これより、改正によるインサイダー取引抑制の効果はあったと言える。

公表前の株価下落傾向はインサイダー取引を暗示する

公募増資の公表後に株価が下落する傾向があることは一般的に知られている1。公表後の下落については、公表情報から投資家が判断した結果を反映していると考えられるため正当な反応である。しかし、公表前に下落している場合は、不当な取引が疑われる。公募増資情報を事前に入手した者が、情報公開後の株価下落を見越して公表前に売却する場合、インサイダー取引となる。

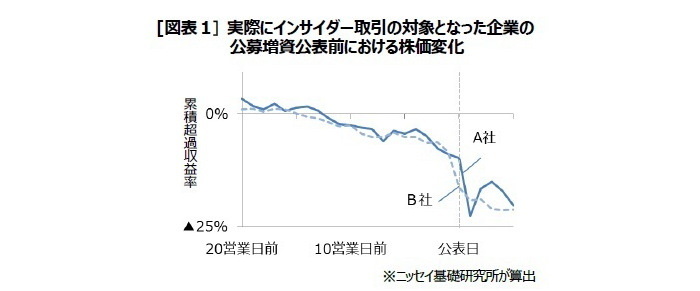

図表1は、実際に公募増資に関わるインサイダー取引として摘発された事例における対象2銘柄の価格が、公表前後でどのような変動をしたかを示す。縦軸の累積超過収益率は、20営業日前から各日の超過収益率(1)を足し合わせたもので、実際の株価収益率から市場全体の影響を除いたものである。つまり、累積超過収益率が負であれば、20営業日前以降から各日における対象株式の収益率は、市場全体より小さかったことを表す。2銘柄ともに、公表直後に株価が下落しているのみならず、公表の12営業日前頃から徐々に下落していることがわかる。

先述の通り、一般に、公募増資を公表した企業の株価はその直後に大きく下落する。公募増資に関する非公開情報を事前に入手し、公表前に既保有株式を売れば、損失を回避できる。さらに、公表前に空売りし、公表後に株価下落を確認した後、株式を買い戻せば利益獲得も狙える。[図表1]の2銘柄では、公募増資に関する非公開情報を入手した一部の投資家が、このような行為を実施したことにより、公表前に株価が下落したと考えられる。この類の不公平な取引は、一般投資家の利益を害するために排除されるべきであり、金融商品取引法によって禁止されている。

---------------------------------

(1)基礎研レポート「株式市場の反応は資金の募集形式により異なるか?」(2018年3月29日)

また、超過収益率の算出方法も記載

処罰対象を情報伝達者にまで拡大

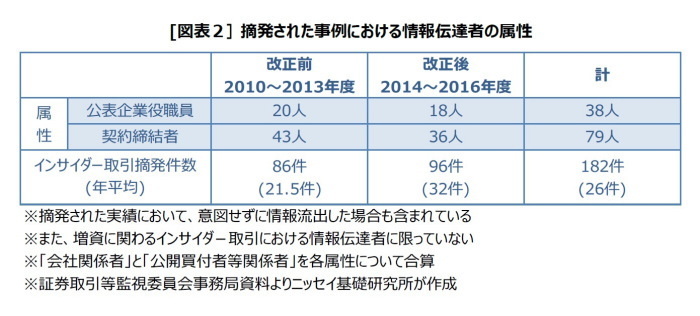

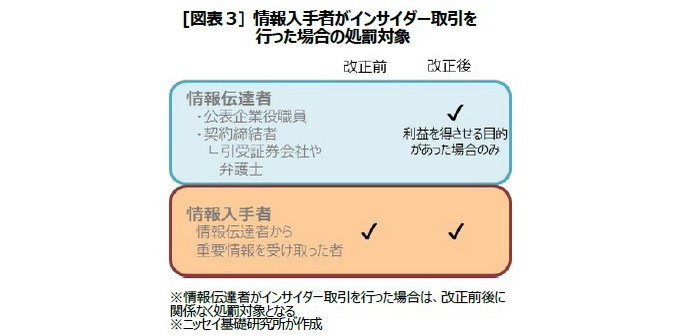

2014年4月1日に金融商品取引法の一部を改正する法律が施行された。法改正では、インサイダー取引規制の強化として、『情報伝達・取引推奨行為に対する規制』が盛り込まれた。この法改正の発端は、公募増資の引受会社社員が情報漏えいに関与した事件が、2012年頃に複数発覚したことだ。公募増資の決定という情報を公表前に知ることが可能なのは、重要事項を公表する企業(以下、公表企業)の役職員だけではない。企業の弁護士や新規株式販売の引受を行う証券会社など(以下、契約締結者)も事前に情報を入手できる。2010年度から7年間において、情報伝達者のうち契約締結者の割合は3分の2を占める[図表2]。2012年当時、未公開情報を利用して取引をした本人(あるいは法人)のみが処罰対象であり、情報を漏えいした契約締結者は処罰対象ではなかった。それが2014年の改正により、本人が取引をしていない場合でも、第三者に利益を得させる目的で未公開情報の伝達や売買を勧めた者は処罰(刑事罰や行政処分)の対象となった[図表3]。

では、改正によりインサイダー取引は実質的に減少したのだろうか。実は、摘発されたインサイダー取引の年平均件数は改正後に増加しており、また、契約締結者が情報伝達者となる割合は大きく変わらない[図表2]。しかし、摘発件数だけで法改正の効果を判断することはできない。単に、改正後にインサイダー取引の摘発が強化され、発覚した件数が増加しただけかもしれない。今回は、[図表1]の2銘柄で見たように、インサイダー取引が行われた場合、公表前に株価が下落するという特徴に着目し、法改正の効果を検証してみたい。

2014年の改正によりインサイダー取引は抑制されている

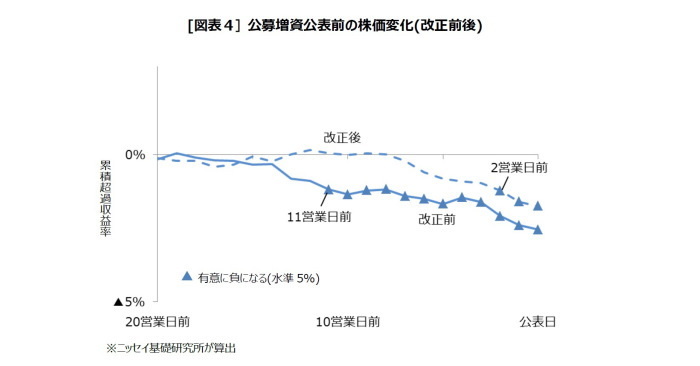

公表前の株価下落傾向における改正前後の差異を確認する。改正前(2010年1月~2014年3月)(2)に公募増資の公表を実施した132銘柄と、改正後(2014年4月~2017年12月)の130銘柄を比較した。調査対象とする公募増資は、日本経済新聞提供の企業ファイナンスデータにおける「時価発行増資」より公募形式を抽出した。ただし、中止された事例や、同企業が同時期(公表日前後20営業日)にその他の資金調達を実施した事例は除いた。

累積超過収益率がはじめて有意に負になるのは、改正前が11営業日前、改正後は2営業日前となった[図表4]。改正後の方が摘発件数は多いにも関わらず[図表2]、傾向としては株価下落の開始が遅れていた。改正後においても公表日直前の株価下落はあるが、これはインサイダー取引の摘発事例があることから、こうした不公正な取引が反映したものと考えられる。全体としては、下落開始の遅れや下落幅の減少傾向から見て、規制強化の成果はあったと考えて良いのではないだろうか。

---------------------------------

(2)累積超過密度の分散が改正後と比べ大きく、リーマンショック直後の混乱が影響していると考えられるため、今回は2010年以降を対象とした

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

水野友理那(みずの ゆりな)

ニッセイ基礎研究所 金融研究部 研究員・年金総合リサーチセンター兼任

【関連記事 ニッセイ基礎研究所より】

・株式市場の反応は資金の募集形式により異なるか?

・増資インサイダーだけではない、個人投資家を遠ざける日本の株式市場

・増資インサイダー取引はデータ分析により解き明かすことが可能か?

・大型店出店規制の変化とその影響

・利回り低下が継続するヘッジ付き米国債