貸出動向: 銀行貸出の伸びは一進一退

●貸出残高

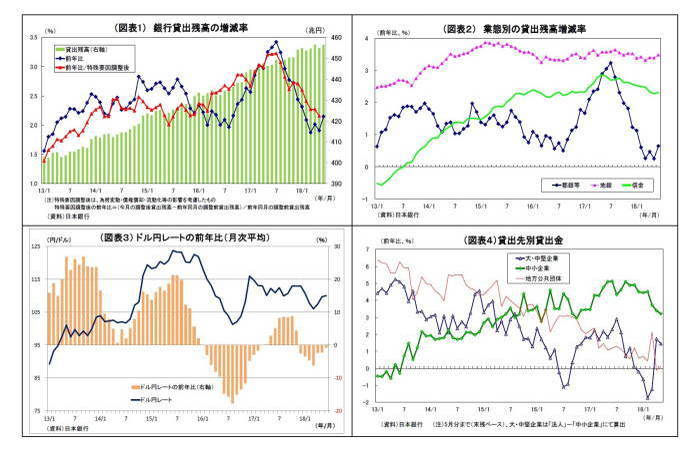

7月9日に発表された貸出・預金動向(速報)によると、6月の銀行貸出(平均残高)の伸び率は前年比2.15%と前月(同1.91%)から上昇した(図表1)。都銀等の伸び率が前年比0.6%(前月は0.3%)と持ち直したほか、地銀(第2地銀を含む)の伸び率も前年比3.5%(前月も3.4%)とやや上昇した(図表2)。

前年比で円高幅が縮小したことに伴って外貨建て貸出の円換算額がやや押し上げられたことも持ち直しに寄与した模様(図表3)。

ただし、都銀では、M&A資金など大口貸出による押し上げ効果が一巡しており、かつての勢いはみられない(図表4)。このことから、銀行貸出全体では、今年に入ってから、前年比2%を挟んだ一進一退の推移が続いている。

次に、為替変動等の影響を調整した実勢である「特殊要因調整後」の銀行貸出伸び率(図表1)(1)を確認すると、直近判明分である5月の伸び率は前年比2.16%と4月の2.27%から低下した。見た目(特殊要因調整前)の銀行貸出の伸び率は4月(2.01%)から5月(1.91%)にかけて0.1%低下していたが、特殊要因調整後の伸び率低下幅もほぼ同程度となった(図表1)。5月のドル円レート前年比円高幅(2.3%)は4月(2.4%)とほぼ変わらなかったため、特殊要因調整前後で伸び率の動きが変わらなかった。

6月の「特殊要因調整後」伸び率は未判明だが、6月のドル円レートの前年比円高幅(見た目の伸び率の押し下げ要因)は0.8%と5月から縮小しているため(図表3)、特殊要因調整後の伸び率は見た目の伸び率よりも上昇幅がやや小幅となり、前年同月比2.35%程度になったと推測される。

-------------------------------------

(1)特殊要因調整後の残高は、1カ月遅れで公表されるため、現在判明しているのは5月分まで。

●貸出金利

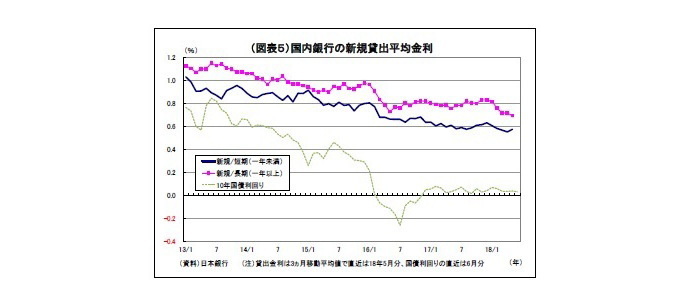

5月の新規貸出平均金利は、短期(一年未満)が0.534%(4月は0.567%)と前月から低下、長期(1年以上)も0.684%(4月は0.773%)と同じく低下した(図表5)。長期は3月に次いで過去2番目の低水準、短期も過去4番目の低水準となる。

貸出金利に影響を与える市場金利が、長期・超長期ゾーンを中心にじわりと低下してきているうえ、超低金利が長期化するなかで銀行間の激しい競争が貸出金利の低下圧力になっているようだ。

マネタリーベース: 初めて500兆円を突破

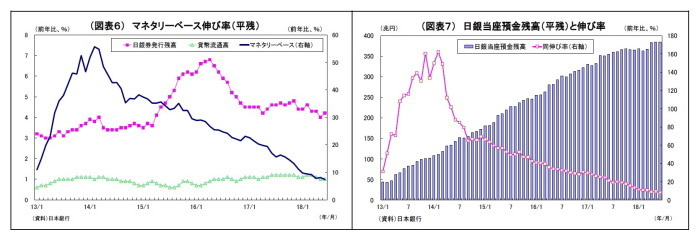

7月3日に発表された6月のマネタリーベースによると、日銀による通貨供給量(日銀当座預金+市中に流通するお金)を示すマネタリーベースの前年比伸び率は7.4%と、前月(同8.1%)から低下した。伸び率の低下は2ヵ月ぶりであり、伸び率自体は安倍政権発足前の2012年11月(5.0%)以来の低水準に。

内訳のうち、約8割を占める日銀当座預金の伸び率が前年比8.3%と前月(9.4%)から低下したことが主因である(図表6・7)。

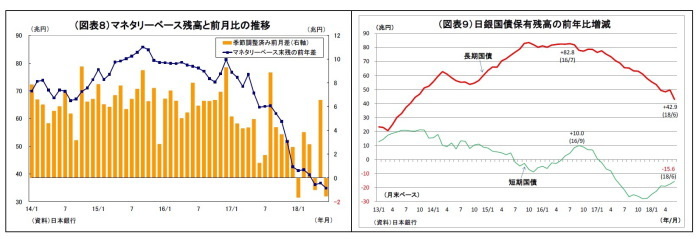

一方、62月末のマネタリーベース残高は前月末から10.3兆円の増加となった。ただし、6月は季節柄、国債の償還が多いことから日銀当座預金が増加しやすいという事情があり、季節性を除外した季節調整済み系列(平残)で見ると前月比1.6兆円減となる(図表8)。日銀の国債買入れペースは長らく鈍化傾向にあり、6月末時点では前年比27兆円増(短期・長期国債合計、前月は32兆円増)まで鈍化したため、その裏返しとなるマネタリーベースも増勢が鈍化している(図表9)。

ただし、増勢が鈍化しているとはいえ、マネタリーベースの拡大自体は継続している。6月末のマネタリーベース残高は502.9兆円と初めて500兆円を突破しており、日銀による金融緩和の規模の大きさを象徴している。

マネーストック: 現預金の伸び率が上昇

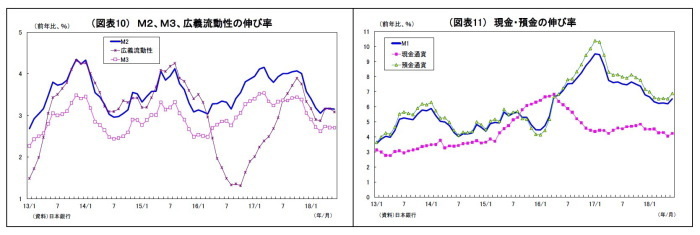

7月10日に発表された6月のマネーストック統計によると、市中に供給された通貨総量の代表的指標であるM2(現金、国内銀行などの預金)平均残高の伸び率は前年比3.15%(前月は3.16%)、M3(M2にゆうちょ銀など全預金取扱金融機関の預貯金を含む)の伸び率は同2.70%(前月は2.71%)とともに前月からほぼ横ばいとなった(図表10)。

M3の内訳を見ると、最大の項目であり、全体の約半分を占める預金通貨(普通預金など)の伸び率が前年比6.9%(前月は6.5%)と上昇したほか、現金通貨の伸び率も4.2%(前月は4.0%)と底入れしている(図表11)。一方で、準通貨(定期預金など、前月改定値▲1.4%→当月▲1.6%)とCD(譲渡性預金:前月改定値▲4.0%→当月▲7.4%)の伸びがマイナス幅を拡大した。M3の内訳の中で、現預金へのシフトが起こった形になっている。

なお、M3に投信や外債といったリスク性資産等を含めた広義流動性の伸び率は前年比3.09%(前月改定値は3.16%)と、やや低下した(図表10)。

内訳としては、既述の通り、M3の伸び率はほぼ横ばいであったが、残高がそれなりに大きい金銭の信託(前月改定値7.9%→当月7.3%)と外債(前月改定値7.0%→当月5.7%)の伸び率が低下し、広義流動性全体の伸びを押し下げた。

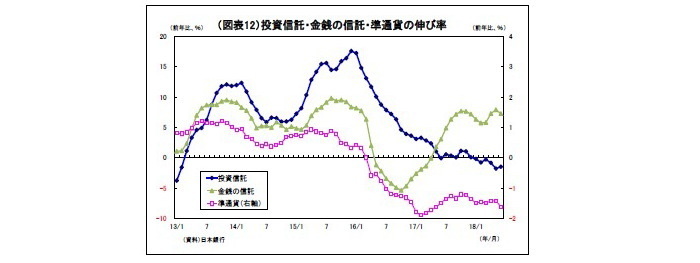

なお、注目度の高い投資信託(元本ベース・前月改定値▲1.8%→当月▲1.5%)はマイナス幅をやや縮小したが、依然としてマイナス圏での推移が継続している(図表12)。

6月は米中貿易摩擦激化への警戒が燻り、世界経済の先行き不透明感が意識されやすい状況であったため、リスク性資産よりも安全資産である現預金が選好されたようだ。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・貸出・マネタリー統計(18年5月)~銀行貸出を支える不動産融資

・資金循環統計(18年1-3月期)~個人金融資産は、前年比44兆円増の1829兆円に、過去2番目の高水準

・どうなる?日銀の物価集中点検~その注目点と影響について

・鉱工業鉱工業生産18年5月-4-6月期は2四半期ぶりの増産が確実だが、IT関連は調整が続く

・消費者物価(全国18年5月)-エネルギー価格の上昇率拡大から、コアCPI上昇率は夏場に1%へ