要旨

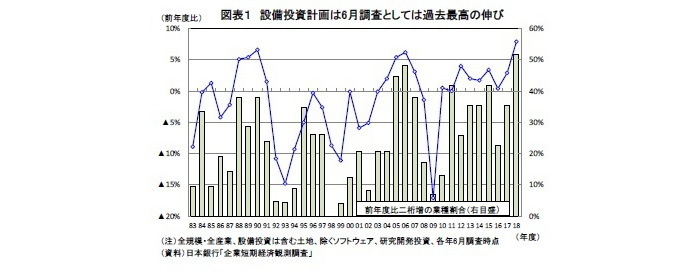

日銀短観2018年6月調査では、大企業・製造業の業況判断DIが2期連続で悪化する一方、2018年度の設備投資計画が6月調査としては過去最高の伸びとなるなど、設備投資計画の強さが目立った。

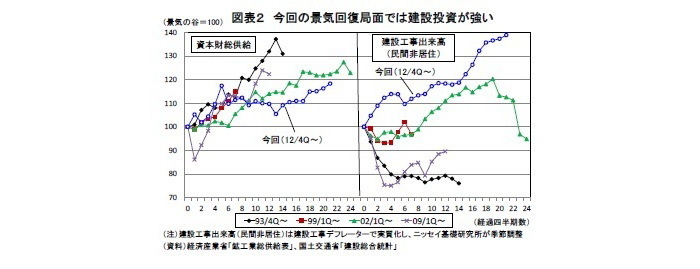

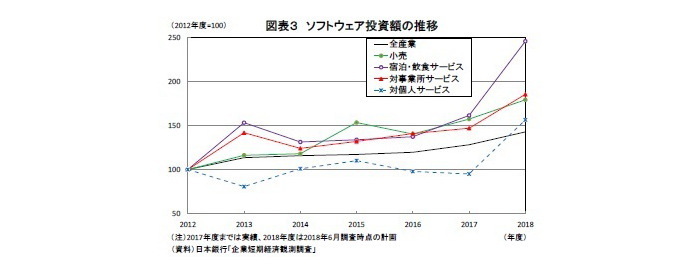

近年の設備投資の特徴としては、オリンピック関連投資、インバウンド需要拡大を受けたホテルの新築・増改築などによって建設投資の伸びが高いこと、人手不足業種を中心に省力化投資を目的としたソフトウェア投資が活発であることなどが挙げられる。

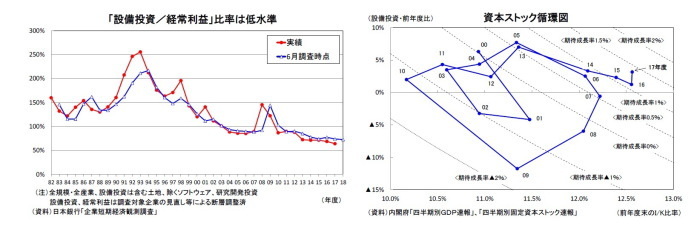

2018年度の経常利益計画が減益となる一方で、設備投資計画が強かったことから、企業の設備投資意欲が大きく高まったとの見方があるが、経常利益に対する設備投資の比率は低下傾向に歯止めがかかっていない。

設備投資の回復は、企業収益の大幅な増加に伴う潤沢なキャッシュフローを主因としたもので、企業の投資スタンスは必ずしも積極化していない。企業収益の伸びが鈍化すれば、それに連動する形で設備投資も減速する可能性が高い。ただ、企業収益回復の要因が利益率の改善から売上高の増加に変わりつつある点は、前向きな評価ができる。

資本ストック循環の観点からは、2016年度までは設備投資(伸び率)と「設備投資/資本ストック」比率の関係は期待成長率1%に対応したものとなっていたが、2017年度の資本ストックの蓄積は、期待成長率と整合的なペースを上回っている。

企業の投資スタンスが依然として慎重なこと、資本ストックの調整圧力が高まりつつあることを踏まえれば、設備投資の増加ペースは今後鈍化する可能性が高い。

設備投資の回復は本物か

●短観の設備投資計画は過去最高の伸び

日銀短観2018年6月調査では、大企業・製造業の業況判断DIが2期連続で悪化するなど、2018年入り後の景気の回復ペース鈍化を示すものとなる一方、設備投資計画の強さが目立った。

2018年度の設備投資計画(含む土地投資額、除くソフトウェア投資額、研究開発投資額)は前年度比7.9%となり、6月調査としては1983年度以降で最高の伸びとなった。さらに、生産用機械(前年度比29.6%)、自動車(同15.0%)、運輸・郵便(同14.7%)、対事業所サービス(同21.8%)など、31業種中16業種が前年度比二桁の大幅増額計画となった。6月調査で過半数の業種が二桁増額計画となるのは初めてのこととなる(図表1)。

設備投資回復の背景に好調な企業収益があることは言うまでもないが、それに加えてオリンピック関連投資、人手不足に伴う省力化投資が設備投資の押し上げ要因となっている。

通常の景気回復局面では、工場の稼働率上昇などに伴い機械投資が活発化し設備投資の牽引役となることが多いが、今回は建設投資の伸びが機械投資の伸びを大きく上回っている。1990年以降の景気回復局面と比較すると、機械投資の一致指標である「資本財総供給」は弱めの動きとなっているが、建設投資の一致指標である「建設工事出来高(民間非居住)」は最も高い伸びとなっている。景気の谷(2012年10-12月期)から直近(2018年1-3月期)までの伸び(年平均)は、資本財総供給の3.3%に対して、建設工事出来高(民間非居住)は6.5%である(図表2)。オリンピック関連施設の整備に加え、インバウンド需要拡大を受けたホテルの新築・増改築、都心の再開発などが建設投資の押し上げに寄与していると考えられる。

また、人手不足に対応した省力化投資の一部は、人手不足感の強い業種のソフトウェア投資額が大幅に増加していることに表れている。たとえば、雇用人員判断DIが▲62(2018年6月調査)と人手不足感が最も強い宿泊・飲食サービスのソフトウェア投資額は2013年度から2017年度までの5年間で60%以上増えた後、2018年度計画は前年度比52.1%の大幅増額計画となっている。小売(前年度比13.9%)、対事業所サービス(同26.2%)、対個人サービス(同64.6%)など、人手不足感がより強い非製造業でソフトウェア投資を大幅に増やす業種が目立っている(図表3)。

●企業の投資スタンスは変わったのか

今回の景気回復局面では、企業収益の大幅増加と比べて設備投資の回復ペースは緩やかにとどまってきた。日銀短観2018年6月調査では、2018年度の経常利益計画が前年度比▲5.1%(全規模・全産業)の減益計画となるなかで、設備投資計画が強い結果となったことから、企業の設備投資意欲が高まっているとの見方がある。

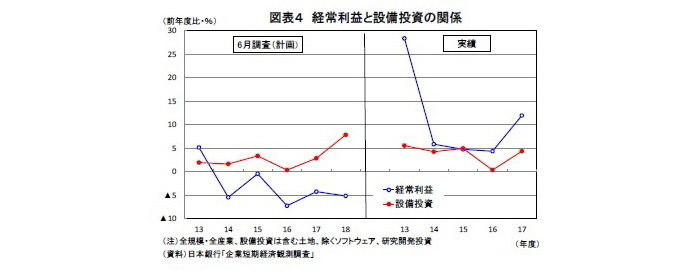

しかし、例年6月調査では経常利益計画が慎重なものとなるため、設備投資計画が相対的に強く見える傾向があることには注意が必要だ。当年度の経常利益計画が減益、設備投資計画が増加となるのは2014年度から5年連続である。経常利益、設備投資ともにその後上方修正される傾向があるが、近年は経常利益計画の上方修正幅が大きいため、実績ベースでは設備投資の伸びが経常利益の伸びを下回ることがほとんどだ。2013年度から2017年度までの5年間のうち、実績ベースで設備投資が経常利益の伸びを上回ったのは2015年度だけである(図表4)。

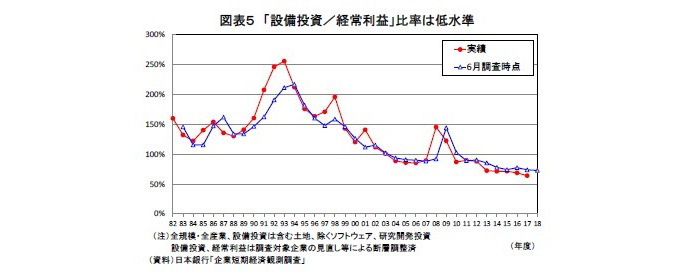

ここで、日銀短観を用いて「設備投資/経常利益」比率を計算すると、1980年代から2000年代初め頃までは100%を上回って推移しており、1990年代前半には200%を上回る水準まで上昇した。バブル崩壊後は過剰設備解消のために企業は長期にわたり設備投資の抑制を続けたため低下傾向が続き、2004年度に100%を下回った。その後、リーマンショックによる経常利益の急速な落ち込みによって、「設備投資/経常利益」比率は一時的に100%を上回ったが、2010年度以降は再び100%を下回って推移している。

近年は設備投資が堅調に推移しているが、経常利益に対する比率は低下傾向が続き、2017年度には64.0%と過去最低水準を更新した。6月調査時点の2018年度計画は強めに見えるが、これも2017年度の経常利益が前年度比12.0%の二桁増益となったことで、経常利益の水準が上がったことが大きく、6月調査ベースの「設備投資/経常利益」比率で比較すれば、2018年度は72.7%と2017年度の73.8%を下回り、過去最低水準を更新している(図表5)。

設備投資の回復は、あくまでも企業収益の大幅な増加に伴う潤沢なキャッシュフローを主因としたもので、企業の設備投資スタンスが必ずしも積極化している訳ではないと考えられる。

2018年度の経常利益は、原材料費や人件費などのコスト増によって、2017年度の二桁増益から伸びが大きく鈍化する公算が大きい。米中貿易戦争の激化による世界貿易の停滞が、輸出や企業収益の下振れにつながるリスクも高まっている。経常利益に対する設備投資の比率が変わらなければ、企業収益の低迷に連動する形で設備投資も減速するだろう。

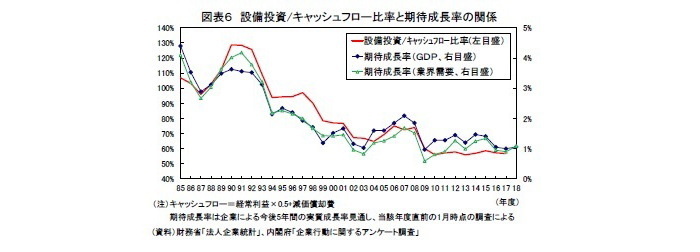

企業の投資スタンスが慎重であることは、法人企業統計からも読み取ることができる。法人企業統計の「設備投資/キャッシュフロー」比率は2010年度以降、50%台の低水準で推移しており、2017年度は56.8%と2016年度の57.3%から若干低下した。

「設備投資/キャッシュフロー」比率は企業の期待成長率との連動性が高い。内閣府の「企業行動に関するアンケート調査(2017年度)」によれば、今後5年間の実質経済成長率の見通し(いわゆる期待成長率)は1.1%と前年度の1.0%からは若干改善したものの、依然として低水準にある。また、業界需要の実質成長率見通し(今後5年間)も2017年度調査で1.1%と低い(図表6)。企業の期待成長率が高まらなければ、キャッシュフローに対する設備投資の水準を大きく引き上げることはないだろう。

●売上増は設備投資にプラス

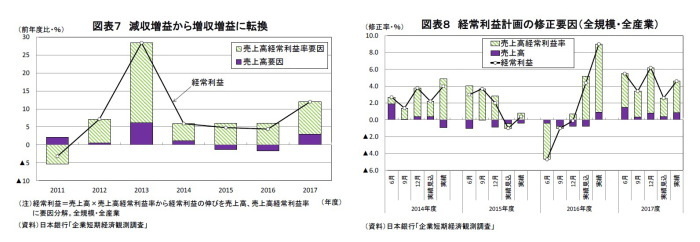

このように、現時点では企業収益(キャッシュフロー)対比で設備投資が積極化しているとは言えないが、企業収益増加の中身が変わってきている点は前向きに捉えることができる。日銀短観の経常利益は2015、2016年度と売上高が減少する中で売上高経常利益率の改善によって増益を確保する「減収増益」だったが、2017年度には売上高、経常利益がともに増加する「増収増益」に転じた(図表7)。また、経常利益計画の修正要因を売上高、売上高経常利益率に分けてみると、2016年度までは売上高経常利益率の上方修正が主因で、売上高は下方修正されることが多かったが、2017年度中は売上高、売上高経常利益率がともに上方修正されることが経常利益の上方修正につながった(図表8)。

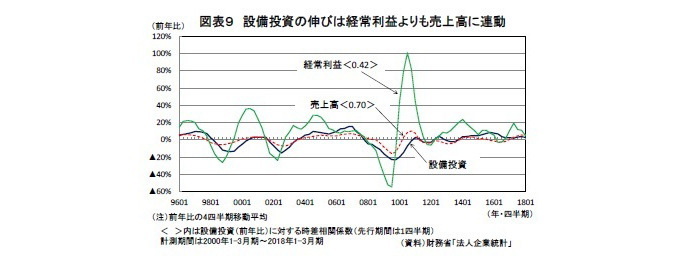

経常利益が利益率の改善よりも売上高の増加によってもたらされたほうが設備投資の拡大につながりやすい。法人企業統計で経常利益、売上高と設備投資の関係をみると、設備投資との連動性が高いのは経常利益よりも売上高のほうである(図表9)。

利益率の改善による収益の増加は為替、原油価格など外生的な要因によって短期間で消滅するリスクがあるため、設備投資の拡大に踏み切りにくい。これに対し、売上高の増加は稼働率や期待成長率の上昇につながりやすいため、企業は設備投資に対してより積極的になると考えられる。

設備投資の堅調が維持されるためには、企業収益の改善が続くことが前提となるが、それが売上高の増加によってもたらされるか、利益率の改善によってもたらされるかによって、拡大ペースが変わってくる可能性がある。

●資本ストック循環からみた設備投資の先行き

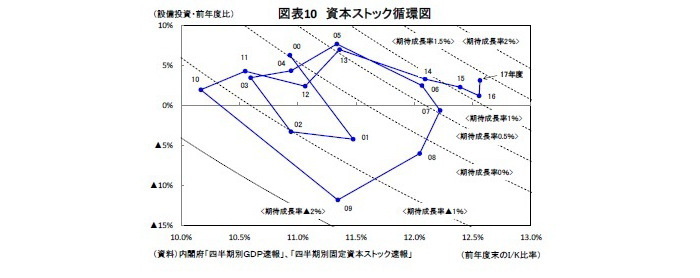

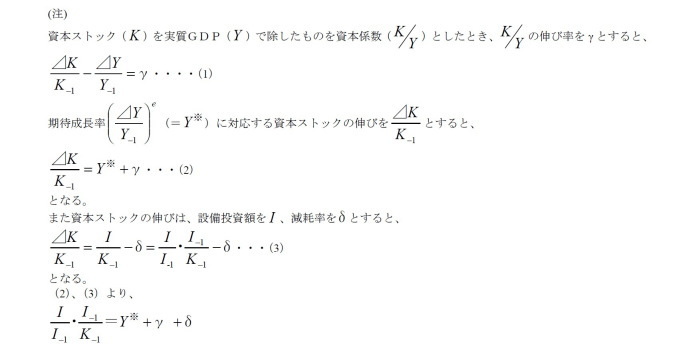

最後に、資本ストック循環の観点から設備投資の先行きを考える。 設備投資(I)、資本ストック(K)、期待成長率(Y*)、資本係数の上昇率(γ)、減耗率(δ)の間には以下のような関係が成り立つ。

これは、ある期待成長率のもとで、資本係数の上昇率と減耗率を一定と仮定した場合、前期末の設備投資/資本ストック比率(I/K比率)と設備投資の伸び率との間に双曲線で表される関係があることを示している。

GDP統計の設備投資と固定資本ストック速報を用いて資本ストック循環図を描くと図表10のようになる。これによると、2014年度から2016年度にかけて、設備投資の伸び率とI/K比率の組み合わせは概ね期待成長率1%に対応する双曲線上を移動したが、2017年度はI/K比率がほとんど変わらない中で設備投資の伸びが高まったため、期待成長率1.5%に対応する双曲線上に近づいた。

日本銀行、内閣府が推計する直近の潜在成長率はそれぞれ0.85%、1.0%であることを踏まえれば、2014~2016年度の設備投資の拡大ペースは期待成長率や潜在成長率と整合的なものだったが、2017年度の設備投資は適正水準をやや上回るペースで拡大したという見方が出来る。

2017年度末のI/K比率は12.8%であり、期待成長率1%の双曲線上にのるためには、2018年度の設備投資の伸びがゼロ%程度まで急減速する必要がある。もちろん、資本ストック循環は常に双曲線上を動くわけではなく、短期的な景気変動に対応する形で双曲線の周りを循環するため、当面期待成長率1%の双曲線の上方に位置することは十分にありうる。また、今後高い成長が続き企業の期待成長率がさらに高まることによって、設備投資の適正水準自体が高くなる(双曲線が右上方にシフト)可能性も否定できない。ただ、期待成長率が短期間で大きく高まることは考えにくく、足もとの期待成長率を前提とすれば、設備投資の伸びが今後さらに加速することは、資本ストックの過剰な積み上がりを招く可能性を高めるだろう。

日銀短観の設備投資計画は先行きの設備投資の拡大ペース加速を示唆するものとなっている。しかし、ここまで見てきたように、企業の投資スタンスが必ずしも積極化しているわけではないこと、資本ストックの調整圧力が高まりつつあること等を踏まえれば、設備投資の増加ペースは今後鈍化することが予想される。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斎藤太郎(さいとう たろう)

ニッセイ基礎研究所 経済研究部 経済調査室長・総合政策研究部兼任

【関連記事 ニッセイ基礎研究所より】

・日銀短観(6月調査)~大企業製造業の景況感は2期連続で悪化、貿易摩擦の影響はまだ限定的

・2018・2019年度経済見通し

・法人企業統計18年1-3月期-企業収益の増勢ペース鈍化も、設備投資は堅調を維持。1-3月期の成長率は上方修正へ

・設備投資の回復ペースは過去平均並み

・設備投資の反転時期