要旨

代表的なオセアニア通貨であるオーストラリアドルとニュージーランドドルは日本の投資家に根強い人気がある。今年に入ってからは利上げを続ける米国に追い抜かれたが、両国は先進国の中で相対的に高い金利水準を長年維持していることがその魅力になっている。そうした中で、「豪ドルとNZドルのどちらに投資するか」で悩む投資家も多いようだ。両国通貨はともに高金利・資源国通貨に位置付けられるなど共通点が多く、違いが分かりにくいためだ。そこで、両国通貨の構造的な関係性について改めて俯瞰し、「投資の魅力」という観点からそれぞれの優位性を考えてみる。

豪ドルとNZドルの関係性

●豪ドルとNZドルは際立って連動性が高い

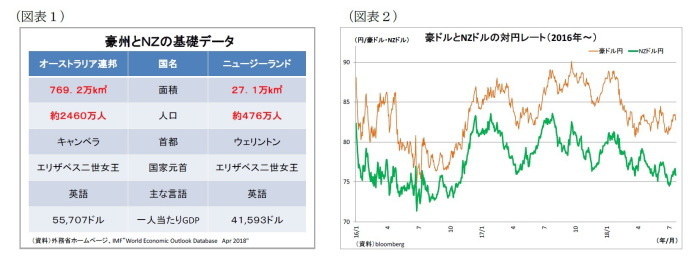

両国の通貨を論じるに先立って、オーストラリア(以下、「豪州」と記載)とニュージーランド(以下、「NZ」と記載)の概要を確認すると、両国の地理的関係は隣り合っており、距離は最短で約2000kmである。これは、ほぼ東京-台湾間に相当し、空路であれば約3時間(1)で往来が可能な距離である。国の規模としては、面積、人口において、それぞれ豪州がNZ(2)の約30倍、5倍と大きな差があるものの、両国共にもともと英国領であったという成り立ち(従って、今も国家元首は英国女王)や使用言語が主に英語である点など共通点は多い(図表1)。

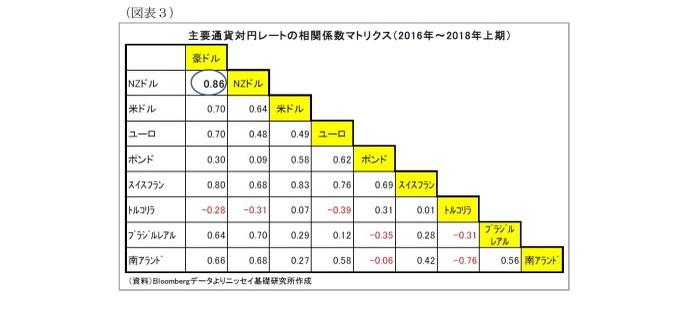

次に為替について、豪ドルとNZドルの対円レートの推移を見てみると(図表2)、高い連動性がうかがわれる。そこで、主要通貨の対円レートについて、2016年以降の相関係数を計算してみると(図表3)、豪ドル円とNZドル円の相関係数は0.86と極めて強い正の相関関係が確認できる。これは他の通貨ペアではなかなか見られない高い連動性だ。

従って、「卵は一つのカゴに盛るな」という分投資の格言に沿って、リスクを分散するという観点から豪ドルとNZドルに分散投資したとしても、分散効果は殆ど期待できない。

-----------------------------------

(1)シドニー(豪州)とオークランド(NZ)間の飛行時間

(2)NZの面積は日本の約7割、人口は約4%で、ほぼ福岡県の人口に相当。

●両国通貨の連動性の背景

1)経済の連動性

それでは、なぜ両国通貨には高い連動性があるのだろうか。結論から言えば、経済の連動性が高いためだ。

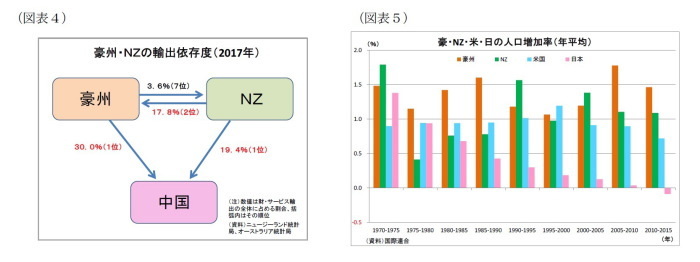

NZ経済は豪州経済との繋がりが強い。同国の財・サービス輸出に占める豪州の割合は全体の2割弱を占め、国別では第2位の輸出先となっている(一方、豪州の対NZ輸出割合は全体の4%弱に過ぎない)。また、豪州、NZともに中国が最大の輸出先である点も共通しており、両国ともに輸出を通じて中国経済の影響を受けやすい構造になっている(図表4)。つまり、「中国経済→豪州経済・NZ経済」、「豪州経済→NZ経済」という2つの太い貿易ルートによる影響が豪州とNZ経済の連動性を高めている。

さらに、経済の基礎であり、潜在成長率にも関わる人口動態が似ていることも両国経済の強い連動性の背景にある。豪州とNZの人口増加率は先進国としては高く、2000年代に入ってからも年間1%強のペースで増加している(図表5)。ともに移民国家であり、活発な移民の受け入れを続けてきたためだが、両国の人口増加率は同じ移民国家である米国をも上回る。

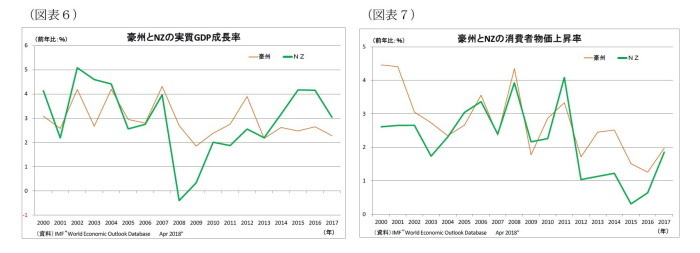

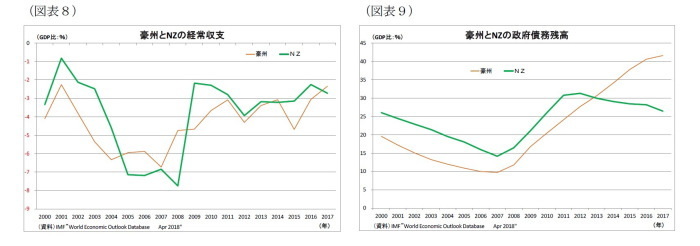

以上の結果、両国の実質GDP成長率、消費者物価上昇率、経常収支(GDP比)、政府債務残高(GDP比)といった経済指標は、その水準が近く、動きにも連動性がみられる(図表6~9)。

2)金融政策・市場金利の連動性

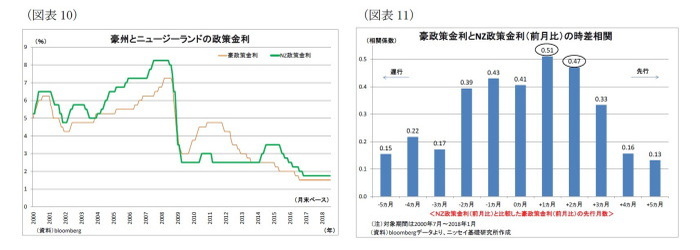

このように、両国は経済・物価の連動性が高いため、自ずと金融政策にも連動性が生まれる。豪州とNZの政策金利の推移を振り返ると(図表10)、完全に一致こそしないものの、ある程度の連動性が確認できる。

そこで、豪政策金利(前月差)とNZ政策金利(同)について時差相関を計算すると、NZ政策金利と比較した豪政策金利の先行月数が-2ヵ月~2ヵ月の場合に高い相関を示しており、なかでも豪政策金利をNZ政策金利に対して1~2ヵ月先行させた場合の相関係数が最も高くなっている(図表11)。つまり、両国の政策金利は概ね同じタイミングで動くことが多いが、NZ政策金利が豪政策金利にやや遅れて追随する傾向がみられるということだ。既述の通り、NZ経済には豪州経済の動向が波及しやすいことが、NZの金融政策運営に影響していると考えられる。

そして、金融政策の連動性が高いことは、市場金利の連動性の高さにも繋がっている。豪州とNZの国債利回りは、短期・長期を問わず、その水準や方向性が似通っている(図表12・13)。

このように、単に「資源国で高金利のオセアニア通貨」というイメージだけでなく、経済・物価・金融政策において連動性があることが豪ドルとNZドルの連動性の高さの背景にある。

●豪ドルとNZドルの相違点

以上のように、豪ドルとNZドルの値動きには高い連動性があるが、もちろん完全に連動しているわけではない。

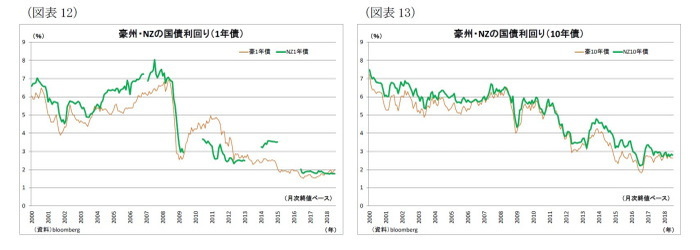

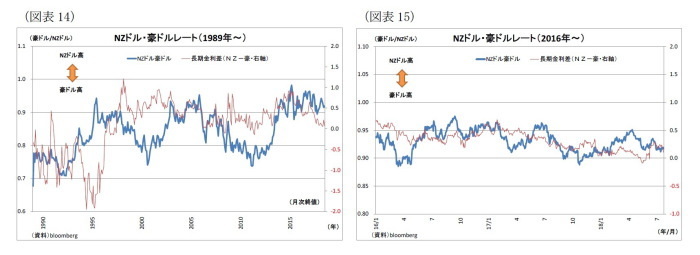

両通貨の強弱を示すNZドル・豪ドルレート(1NZドルは何豪ドルに相当するかという尺度)の推移を見ると、超長期(1989年~)では0.7豪ドル弱から1.0豪ドル弱、ここ数年(2016年~)で見ても0.9豪ドル弱から1.0豪ドル弱の範囲で変動しており(図表14・15)、豪ドル・NZドルの間で一定程度の為替変動が発生している。それは、同質性の高い両国通貨の間にもいくつかの違いがあるためだ。

1)為替変動を生む相違点

(1) 輸出品目の違い

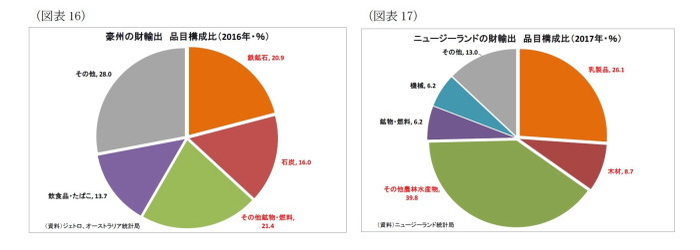

一つは、両国の輸出品目が大きく異なっていることだ。両国は同じ「資源国通貨」に位置付けられているが、豪州では鉄鉱石と石炭を中心とする鉱物資源・燃料が輸出の大半を占めるのに対して、NZでは乳製品を中心とする農林水産物が輸出の大半を占めており、内容は大きく異なる(図表16・17)。

これら産品の需要や価格の増減は各国経済への影響を通じて金融政策にも影響を与えるが、鉱物資源・燃料と農林水産物では国際的な需給や価格動向が異なるため、豪ドルNZドルレートの変動要因になりやすい。

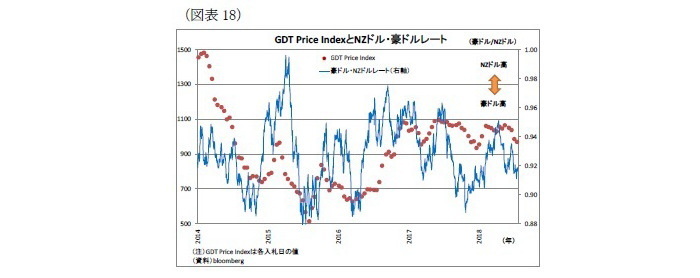

具体例として、NZについて見てみると、NZドルは最大の輸出品目である乳製品価格の影響を受けやすい。乳製品の国際価格を示す代表的な指標にGDT価格指数(NZ乳業大手フォンテラが月に2度の国際電子入札を実施して公表する価格指数)というものがあるが、このGDT価格指数の発表を受けて、NZドルの対豪ドルレートが変動することがよく見受けられる(図表18)。

ちなみに、農産物の生産量は天候の影響を受けやすい点には注意が必要だ。実際、昨年末には猛暑の影響で乳製品の生産が減少したことがNZ経済の抑制要因となった。NZは主力輸出産業に構造的な不安定さを抱えていると言える。

(2) 景気・金融政策の乖離

また、両国の景気・金融政策に一時的な乖離が発生することも為替変動要因となる。

例えば、リーマンショック後の2009年にRBA(オーストラリア準備銀行)は景気の底入れや交易条件の改善などを理由に利上げを開始し、2010年にかけて7回もの利上げを実施したが、この間のRBNZ(NZ準備銀行)による利上げは2010年の2回で留まった(前掲図表10)。また、NZでは、2010年9月と2011年2月にカンタベリー地方で大地震が発生し一時的に景気が減速したが、その後は復興需要もあって景気回復が加速(前掲図表6)、RBNZは2014年に4回の利上げを実施したが、この間、RBAは政策金利を据え置いた。

こうした動きの差を反映して、2009年から2011年前半にかけては豪ドル高・NZドル安基調となったが、2013年から2014年にかけてはNZドル高・豪ドル安が進行した。

ちなみに、長期的な景気の安定度では豪州に分がある。豪州は現時点において26年以上連続で景気後退(2四半期以上のマイナス成長)を経験していない。リーマンショックの発生した2008年や翌2009年にも明確なプラス成長を確保している。景気後退がなければ通貨が下落しないわけではないものの、景気後退に陥れば一般的に通貨下落も深くなることから、経済の安定感は豪ドルの下支え要因になる。

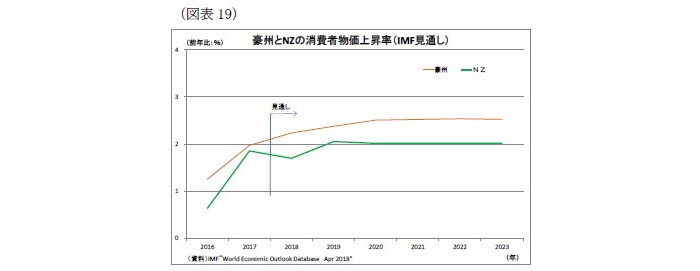

なお、現時点での両国の金融政策はスタンスにはあまり差が見受けられない。両国の物価上昇率は既に底入れしているものの上昇圧力はまだ鈍いため、中央銀行であるRBA、RBNZはともに政策金利を現行の過去最低水準にしばらく据え置く方針を示唆している。

トランプ政権の保護主義に端を発した貿易摩擦など世界経済の下振れリスクが最近高まっているものの、メインシナリオとしては、今後とも世界経済の回復が続くことで、資源価格・需要の持ち直し等を通じて次第に両国の物価上昇圧力は高まり、来年にも利上げに向かうと筆者は予想している。そうなれば、両国の国債利回りも上昇に向かい、投資妙味が向上することで通貨も上昇していくことになるだろう。

(3) 物価上昇率の違い

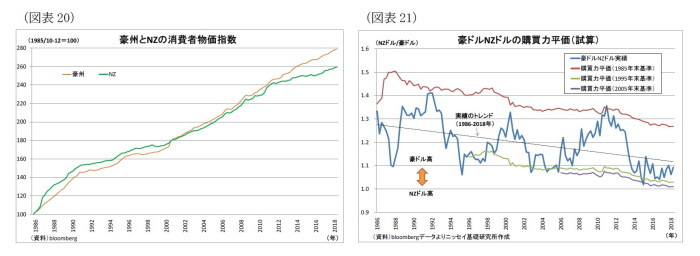

また、両国の間ではわずかながら物価上昇率に格差がある点も、長い目で為替変動要因になってきた可能性がある。具体的には、1990年代後半以降、豪州の物価上昇率がNZを上回ってきたことだ(図表20)。為替決定理論の一つである購買力平価の考え方では、物価上昇率が高い(低い)国の通貨は、低い(高い)国の通貨に対して長期的には下落しやすいとされる。物価の上昇(下落)は、その通貨の購買力を押し下げる(押し上げる)ことがその理由だ。

購買力平価には、「いつの時点を計算の起点にするかによって、結果が大きく異なる」という問題がある。そこで、異なる3つの時点を起点として豪ドルNZドルの購買力平価(消費者物価ベース)を算出した(図表21)。

その結果、どの起点をベースにしても、購買力平価はごく緩やかに豪ドル安・NZドル高方向に動いており、実際の豪ドル・NZドルレートの長期のトレンドと一致している。超長期では、購買力平価が成り立っている可能性が示唆されている。

豪州とNZの物価上昇率格差の背景には、各中央銀行が掲げる物価目標の水準の違いが影響を与えていると考えられる。RBAが掲げる物価目標が1993年央の導入以降、消費者物価上昇率(総合)で「2%~3%」とされてきたのに対し、RBNZの物価目標は、1990年3月から1996年12月までが「0%~2%」、以降2002年9月までが「0%~3%」、2002年9月以降が「1%~3%」と変更されてきたが(3)、いずれもRBAの目標レンジよりも下限が低く設定されている。

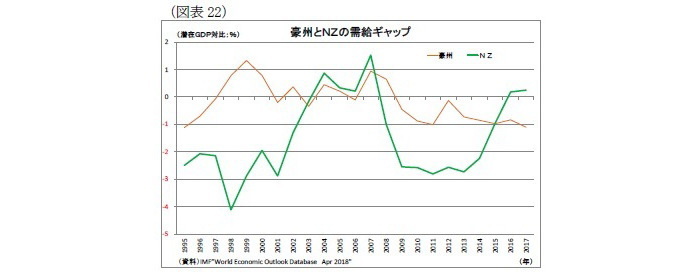

NZの需給ギャップは豪州と比べて大幅なマイナス(経済全体として供給過剰・需要不足になりやすい)になることが多く(図表22)、そのことが直接NZの物価抑制に働くとともに、中央銀行の金融政策運営の指針となる物価目標のレンジ差に繋がることを通じて、実際の物価上昇率の差として現れてきたと考えられる。

このように、超長期では物価差に沿ってごく緩やかな豪ドル安・NZドル高トレンドとなっており、今後も両国の経済・物価構造に大幅な変化が起こらなければ、緩やかなNZドル高圧力が続く可能性が高い。ただし、数年程度の期間では、大幅なNZドル安・豪ドル高が進んでいることも多く、購買力平価は当てはまりが悪い。短期から数年といった時間軸では、購買力平価よりも、景気や物価、資源価格といった要因の方が為替変動により強く影響するためだ。

-----------------------------------

(3)日本銀行企画室「諸外国におけるインフレ・ターゲティング」(2000年6月)、各種報道より

2)為替変動要因以外の相違点

(1) ボラティリティの違い

両通貨ではボラティリティ(価格変動幅)の大きさに違いがある点も重要である。

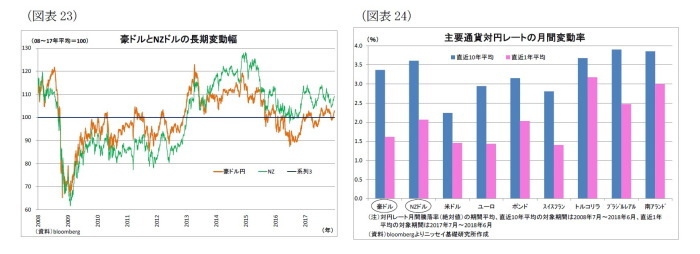

豪ドル円、NZドル円レートについて、2008年から2017年の平均を100とした場合の長期為替動向を見ると(図表23)、豪ドルの最高値/最低値倍率が1.88倍(最高値122.9/最低値65.2)であるのに対し、NZドルは2.07倍(最高値128.3/最低値61.5)と豪ドルを上回っており、水準の振れ幅が大きい。

また、NZドルは月々の振れ幅も大きい。主要通貨の対円レートについて、それぞれの月間騰落率(絶対値)の直近10年平均を計算すると、NZドルの変動率は3.6%に達する(図表24)。つまり、10年間の平均で見て、NZドルの対円レートは一月当たり3.6%変動するということだ。豪ドルも3.4%と先進国としては高い部類に入るが、NZドルはそれを上回り、主要先進国では最も変動率が高い。ブラジルレアル(3.9%)、南アフリカランド(同)、トルコリラ(3.7%)といった新興国通貨の変動率には及ばないものの、それに近い変動率だ。

なお、直近10年で計算すると、既述の2010・2011年に発生した大震災とその後の復興需要の影響が含まれることで変動率が高めに出るため、直近1年で計算してみても、NZドル(対円レート)は主要先進国通貨の中で最も高い変動率を示している。

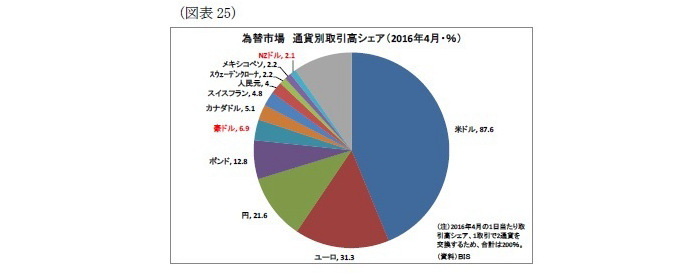

このようにNZドルの変動率が高いのは、NZドル市場の厚みが乏しいためだ。世界の為替市場での取引高シェアを見ると、NZの取引高は米ドルの約40分の1に過ぎず、豪ドルと比べても3分の1以下に留まる(図表25)。これは、発行体である国の規模が小さいことに起因している。メジャー通貨と比べて流動性が乏しいため、資金の流出入に際して需給に偏りが生じやすく、為替の変動が増幅される傾向が強いと考えられる。

(2) 取引コストの違い

また、両通貨では取引コストにも違いがある。銀行の為替手数料は両通貨ともに米ドルやユーロといったメジャー通貨に比べて高いが、大半の銀行ではNZドルの手数料が豪ドルよりも高く設定されている(4)。また、FX取引(外国為替証拠金取引)における取引コストであるスプレッドも、一般的にNZドルの方が豪ドルよりも高い。NZドルは取引量が少ないため、高い手数料を求められる傾向がある。

-----------------------------------

(4)1通貨当たりの為替手数料は同額であるケースも多いが、同額だとしても、NZドルの対円為替レートが豪ドルよりも低い(足元では1豪ドルが約83円、1NZドルが約76円)ため、円投資額が同じの場合(例えば、100万円当たりなど)、NZドルの手数料総額がより高くなる。

(3) 情報量の違い

そして、為替に直接は関係しないものの、情報量の違いも顕著だ。豪ドルに比べてNZドルに関わる日本語の情報量は少ない。豪州や豪ドルに関する情報も多くはないが、検索サイトでニュースを検索すると、NZやNZドルに関するものはその1/3程度に留まるうえ、新聞記事やレポートなども限られている。これは、NZドルに関する情報の需要が少ないため、供給も限られているためだ。

また、両国の主要産品に関する情報量にも差がある。豪州の主要産品である鉱物資源(鉄鉱石や石炭)・燃料価格のニュースや記事は日々見かけるが、NZの主要産品である乳製品のニュースはあまり見かけない。

つまり、NZドルに関する情報は少ないため、投資家が同通貨への投資環境を把握しようとする場合には、自ら積極的に情報を探す必要がある。NZドルは情報コスト(手間隙)が高い通貨と言える。

まとめ・・・豪ドルとNZドル、どちらを選ぶべきか

以上のとおり、豪ドルとNZドルには高い連動性があり、足元の金利水準はほぼ同じ、今後中期的にはともに利上げ局面に差し掛かるにつれて上昇が期待できる通貨だが、両者を比較した場合、それぞれ固有の強みと弱みがある。まとめると次のとおりとなる。

<豪ドル>

・購買力平価の観点では、超長期でみてNZドルに対して下落しやすい。

・経済の安定性が高いため、通貨安要因である景気後退に陥る可能性が低い。

・ボラティリティは先進国の中では高いものの、NZドルよりは低い。

・取引コストは一般的に高めではあるが、NZドルよりは低い。

・日本語の情報量はNZドルに比べると多い。

<NZドル>

・購買力平価の観点では、超長期でみて豪ドルに対して上昇しやすい。

・ボラティリティは先進国通貨の中で最高レベル。

・取引コストは一般的に豪ドルよりもさらに高い。

・日本語の情報量が少なく、情報コストが高い。

投資家はそれぞれ投資に当たって重視するポイントが異なるため、全ての投資家に向いている投資対象は存在せず、何を重視するかによって向き不向きが変わる。

オセアニア通貨への投資を検討する場合は、相対的な安定性や取引コストの低さ、情報取得の容易さを重視するのであれば豪ドル投資の方が向いており、超長期での値上がり期待や値動きの良さを重視するのであればNZドル投資の方が向いていると考えられる(ただし、対円レートの場合は、日本の物価上昇率がNZよりも低いため、購買力平価の観点からみると円高圧力がかかりやすいことになる)。

そもそもオセアニア通貨自体が米ドルなどのメジャー通貨に比べて情報が少なく、価格変動が大きいため、相対的にハイリスクの投資となるが、特にNZドル投資の場合はその傾向が強まるという点は留意しておいた方がよい。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・豪ドル投資の魅力とリスク~過去の運用成績と今後のポイント

・プラチナと金の価格逆転が長期化~“当たり前”に潜む危険性

・たまにしか注目されないけれど、侮れない“実質実効レート”

・ドル高圧力上昇、持続性はあるか?~マーケット・カルテ8月号

・強弱材料が交錯するドル円相場~マーケット・カルテ7月号