4-6月期のGDPが4%を超えたことからも米国経済の成長が高まっているのは明らかになりつつある。昨日まで開かれたFOMCも声明で、「労働市場は引き続き力強さを増し、経済活動は力強いペースで拡大していることが示唆された。雇用の伸びはこの数カ月、ならしてみると力強く、失業率は低い水準で推移している」と述べている。今回のFOMCは前回利上げを決めた直後であったため、注目度は高くなかったが、声明文も前回とほぼ同じである。FEDは9月に利上げすることはかなりの確度で、市場もそう織り込んでいる。この見方を変えるほどのサプライズは今回の雇用統計では示されないだろう。あり得るとすれば、「上振れ」だが、すでに市場は9月の利上げを確信しているので、大きな反応はないだろう。サプライズと言うより、「パズル」だが、これだけ強い雇用情勢でも賃金の伸びが加速してこない。先日発表された、変動の激しい食品とエネルギーを除いたPCEコアデフレータは前年同月比1.9%上昇と市場予想を下回った。4-6月期の米雇用コスト指数も前期比0.6%上昇に止まり市場予想を下回った。依然として賃金が牽引役となるインフレの兆候はない。われわれは雇用統計でこの点をまた確認することになるだろうが、これもまた市場に与える影響はほとんどないだろう。市場は、これは米国の経済にビルトインされた構造問題と捉え始めている節があるからだ。

7月の雇用統計は金利上昇・ドル高を指し示す

今月のDeepMacroによる民間NFP予測は、22.2万人増。市場コンセンサスの19.0万人増を上回っている(7月30日時点)。DeepMacro予測が市場予想の中央値を上回っているため、われわれの短期的なトレーディング戦略は、米金利(米債券)の売り、米ドルの買い、S&P500の売りを推奨する。この戦略は最適化されていないが、(月次の高いヒット率が示す通り)高い予測力がある。そのため、雇用統計に関わる方向性リスクを管理するのに有用だ。

強気な予測の根拠は以下の通り。

・DeepMacro成長ファクターは金融危機後の新高値となる1.29を記録(10年平均の標準偏差で測定)

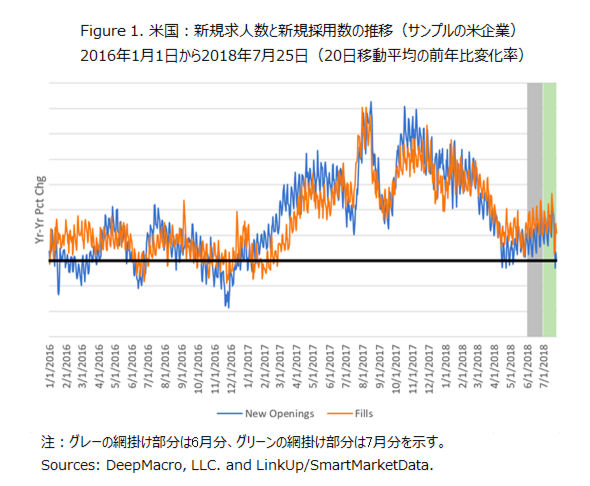

・新規求人は前月比3.5%増、前年比16.9%増。これは前年比3.2%減、前年比8.2%増だった6月よりも強い。

・新規採用はさらに強く、前月比6.9%増、前年比24%増(6月は前月比2.9%増、前年比14.3%増)

総合すると、これらのデータは、すでに堅調なトレンドからさらに雇用が上向きとなっていることを示唆している。DeepMacro予測の22.2万人増が正しかった場合、6月の20.2万人増という強い結果からは若干増という形となるが、直近3ヶ月平均(20.5万人増)よりも高く、6ヶ月平均(21.3万人増)に迫る数字である。失業率が4%に近い状況で、このペースはあとどれくらい維持可能なのだろうか。先月の労働参加率の増加は良い材料だったが、これはトレンドでは決してない。参加率は過去2年間ほぼ横ばいで推移している。労働参加率全般に持続可能な上昇トレンドが存在しなければ、賃金の上昇は最終的には雇用の低下をもたらすはずである。

雇用に関するわれわれの主要なデータソースは、3万社に及ぶ米国企業の人事ウェブサイトに掲載される求人情報である。企業が求人広告をウェブサイトに掲載した時点でわれわれはそれを新規の「求人」とカウントし、掲載が取り下げされた時点で求人が「埋まった」=「採用」された、と判断している。新たな求人は企業側の労働需要の増加を意味し、雇用の伸びの先行指標となる。また、これら新規求人データの総数は、DeepMacro「成長ファクター」によって計測される景気サイクルの全般的な強さなどの他の変数と合わせて分析することで、毎月のNFPに対する説明力を持つことがわかってきている。

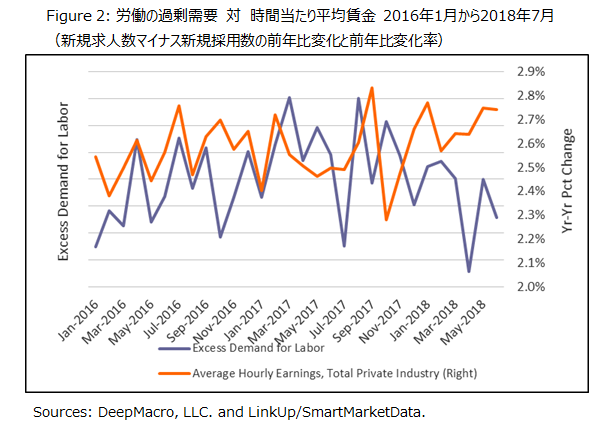

ビッグデータは依然として賃金の抑制を示唆

しかしながら、われわれはまだ賃金の上昇加速を目にしていない。事実、新規求人(企業の雇用意欲)と新規採用(実際の雇用)の差で定義される労働の過剰需要は、7月に弱まった。換言すれば、実際の雇用が、企業の望む以上の水準で増加したことになる。これは賃金の低下圧力を意味する。つまり、企業の労働需要が満たされているため、賃金上昇にはマイナスとなる。

これまで議論してきた通り、このような状況がいつまでも続くはずはない。しかし、先月と同様、企業が短期的により慎重となっている原因を多数挙げることはできる。関税の問題が大きい。いくつかの控えめな決算発表もその一つだ。

短期的なリスク管理:金利と米ドルに上昇バイアス

短期的には、今月のDeepMacro予測は、金利(債券)の売り、米ドルの買い、S&P500の売り、を推奨している。

過去のレポートでも述べてきたように、DeepMacro予測の目的は、NFP数を的中させるというよりも、市場の反応を予測することにある。仮に今月のNFPが予測と異なっていたとしても、われわれは引き続き、労働市場の状況を示す新たな情報(公共部門、賃金上昇、修正値)に対して市場がどのように反応するか、に注目していく。

われわれは、DeepMacroのモデルが推奨するシンプルな取引戦略を、リスク管理のための一つのツールと位置付けている。ビッグデータに基づくDeepMacro予測は、雇用統計の前後でFX-1ポートフォリオの米ドルのショート幅を軽くすることをすすめている。FX-1ポートフォリオでは、ほとんどの安全通貨(スイスフランおよび日本円)に対して米ドルをショートしている。スイスフランと日本円をロングとする根拠は、比較的強い成長である。米国の成長の加速は、少なくともこの2通貨の相対的な優位性をいくらか低下させることになるだろう。

金利に関しては、市場の動きがDeepMacroの金利モデルについてきており、現在は中立としている。DeepMacroのモデルがさらに早いペースでの金利上昇を予測するには、成長とインフレが加速しているという証拠を確認する必要があるだろう。非常に強いNFPは、そのカタリスト(きっかけ)となりうる有力な候補の一つである。この文脈から、雇用統計前に戦略的なポジションをとることは理にかなっている。

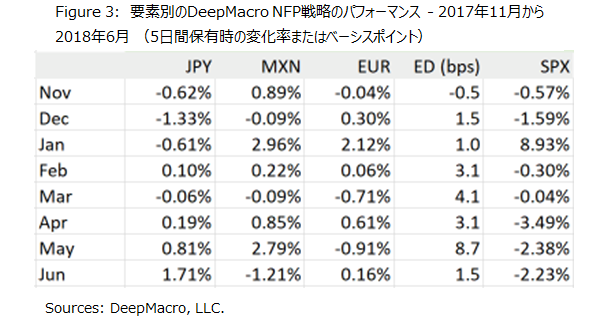

株取引の推奨に関しては、われわれはあまり確証が無い。この戦略の最近のパフォーマンス(Figure 3)から、その理由を説明する。

・金利が最もパフォーマンスが良く、8ヶ月中、7ヶ月でプラスのリターンとなった。

・通貨は、通貨の種類によって、8ヶ月中、4または5ヶ月でプラスのヒット率を記録し、トータルリターンもプラスとなった。

・株式は不調。DeepMacro予測が市場予想の中央値を上回った場合S&P500を売るという戦略のため、8ヶ月中7ヶ月で、マイナスのリターンとなった。

総合すると、この全体的に強気な戦略(金利の売り、米ドルの買い、S&P500の売りのポジションを5日間保有)は、金利部分への配分(ユーロドル金利先物を通じて)が実際の取引環境よりも少なかったにもかかわらず、プラスのリターンをもたらしている。

要素別の内訳をみることで、われわれは株式市場が何を重視してきたかを知ることができる。株式は成長と金利の両方に反応しなければならない。過去数ヶ月、株式市場は成長からの強気なシグナルをより重視し、金利上昇には比較的反応してこなかった。これはある程度、理にかなっている。力強い経済は金利上昇を上手く消化することができるからだ。

過去数カ月は市場金利が先物よりも早く上昇してきたため、この傾向が特に顕著だ。急激な金利上昇は株式のバリュエーションに影響を与えるはずだ。しかし、株式市場の回復力は強かった。当たり前のことを述べるようだが、市場は、メディアが喧伝する様々な「不確実性」や金利上昇を乗り切ることができる企業の能力に対して、自信を持っているように見える。

われわれがこの取引戦略を正式なトレーディングルールというよりもリスク管理のツールとして推奨している理由の一つは、戦略のシンプルさにある。中期的なモデルのポジションは、金利モデルは金利の買い、通貨モデルは米ドルの売りとなっているが、もしDeepMacroのNFP予測が正しい場合、短期的には、少なくとも一定程度、逆方向にポジションを傾けるといいだろう。

広木隆(ひろき・たかし)

マネックス証券 チーフ・ストラテジスト

【関連リンク マネックス証券より】

・解せないこと

・材料目白押しの今週 為替と決算次第で2万3000円の壁を試す展開も

・TOPIX500の企業の中では、第1四半期は約4割が減益決算で企業側は慎重な姿勢

・今後の相場展望

・日銀、金融政策を微調整:銀行に配慮を見せつつも、超低金利はまだ続く