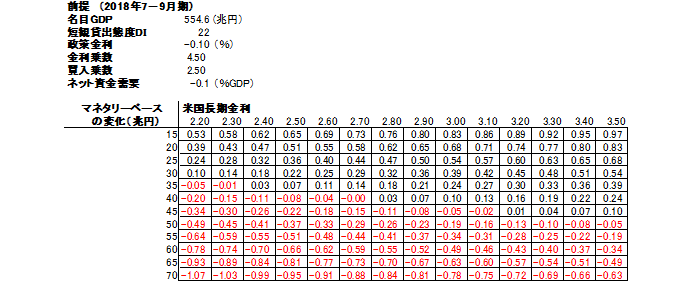

シンカー:米国の長期金利の水準と日銀の国債買い入れオペなどによる資金供給の額によって、日本の長期金利のマクロ・フェアバリューがどのように変化するのかを示すマトリクスを作ることができる。米国の長期金利が3.3%程度まで上昇しても、40兆円程度の資金供給を続ければ、日銀は日本の長期金利を許容変動幅(0%から20bp程度)に収めることができるとわかった。日銀の指値オペのマーケットに対する影響がこれまでと変わらず、指値オペ乗数が2.5倍で一定であることが前提である。頻繁な日銀のオペによる強制的な長期金利の抑制が、マーケットへの影響を減じてしまい、指値オペ乗数が1倍に戻ってしまうリスクもある。その場合、長期金利は0.8%程度まで跳ね上がってしまうため、許容変動幅に抑えるためには、80兆円程度の資金供給が必要となる。この感覚が、日銀が長期国債の「保有残高の増加額年間約 80 兆円をめどとしつつ、弾力的な買入れを実施する」と、80兆円程度の「めど」を維持している理由かもしれない。

長期金利のマクロのファンダメンタルズ要因としては、企業貯蓄率と財政収支の合計で貨幣経済の拡張を左右するネットの資金需要(GDP対比、マイナスが強い)と、失業率に先行する指標として知られ、信用サイクルとして内需の拡張を左右する日銀短観中小企業金融機関貸出態度DIの二つの柱がある。

長期金利の金融政策要因としては、イールドカーブのアンカーである日銀の短期政策金利と、日銀の資金供給(マネタイズ、国債買い入れオペなど)の力を示す日銀当座預金残高の変化(前年差、GDP対比)の二つの柱がある。

政策金利の1単位当たりの変化に対する長期金利の変化幅を示す乗数が、政策金利がマイナスの時にはプラスの時の1を上回ると仮定する。

更に、日銀の指値オペの提示が、実際の応札が小規模でも(0であっても)長期金利の抑制効果があるため、日銀の資金供給の1単位あたりの長期金利の変化幅を示す乗数も、1を上回ると仮定する。

そして、グローバルな金利水準の代理変数として、米国債10年金利の動きが重要となる。

これらの要因を使うと、日本の長期金利のマクロ・フェアバリューが推計できる(1988年からのデータ、4四半期移動平均、98%程度の動きを説明)。

長期金利=0.12+0.019中小企業貸出態度DI+0.72(政策金利Xマイナス金利政策乗数)+0.95 LN(米国長期金利)-0.065(ネットの資金需要+日銀当座預金残高変化X指値オペ乗数)、R2=0.98

これまでの長期金利の実績値と整合的なマイナス金利政策乗数と指値オペ乗数の前提をおかなければならない。

マイナス金利乗数は、5倍程度で安定してきていたが、7月に日銀がマイナス金利適用残高を減少させる方針を決定してたことにより、7-9月期には4.5倍まで低下すると考える。

指値オペ乗数は、日銀の積極的な活用が続き4-6月期には3倍まで上昇していたが、長期金利の誘導目標からの許容変動幅の拡大により、7-9月期には2.5倍まで低下すると考える。

以上の前提で、米国の長期金利の水準と日銀の国債買い入れオペなどによる資金供給の額によって、日本の長期金利のマクロ・フェアバリューがどのように変化するのかを示すマトリクスを作ることができる。

米国の長期金利が3.3%程度まで上昇しても、40兆円程度の資金供給を続ければ、日銀は日本の長期金利を許容変動幅(0%から20bp程度)に収めることができるとわかった。

一方、米国の長期金利が3%程度であると、50兆円程度の資金供給で許容変動幅の下限、35兆円程度で上限を突破してしまうとみられる。

日銀の指値オペのマーケットに対する影響がこれまでと変わらず、指値オペ乗数が2.5倍で一定であることが前提である。

頻繁な日銀のオペによる強制的な長期金利の抑制が、マーケットへの影響を減じてしまい、指値オペ乗数が1倍に戻ってしまうリスクもある。

その場合、長期金利は0.8%程度まで跳ね上がってしまうため、許容変動幅に抑えるためには、80兆円程度の資金供給が必要となる。

この感覚が、日銀が長期国債の「保有残高の増加額年間約 80 兆円をめどとしつつ、弾力的な買入れを実施する」と、80兆円程度の「めど」を維持している理由かもしれない。

図)日本国債10年金利の推計のマトリクス

ソシエテ・ジェネラル証券株式会社 調査部

チーフエコノミスト

会田卓司