要旨

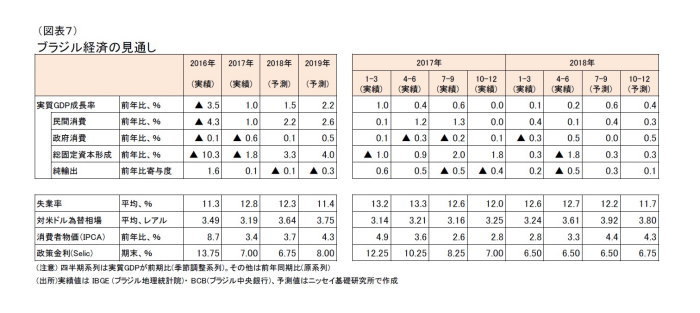

ブラジルの2018年4-6月期の実質GDP成長率は前期比0.2%増(季節調整値)と、前期の同0.1%から若干加速し、6四半期連続のプラス成長となった。しかし、その内容を見ると、需要項目別では内需・外需ともに寄与度はマイナスとなり、前期からさらに停滞感が見られる。

足元のファンダメンタルズは力強さを欠いているうえ、5月下旬に発生したトラック業界のストライキが景気を押下げたため、18年は低成長に留まるだろう。

トラック業界のストライキの影響は一段落したものの、先行きの懸念材料として足元で進行するレアル安が挙げられる。10月の大統領選挙に関して、市場が支持する改革推進派の候補者が劣勢であることがレアル安に拍車をかけている。大統領選挙の結果次第では、短期的にレアル安がさらに進行し、インフレ率が急騰することも考えられる。

経済概況・今後のポイント

◆(経済概況) 4-6月期の実質GDP成長率は6四半期連続のプラス成長も、停滞感が見られる

8月31日、ブラジル地理統計院(IBGE)は、2018年4-6月期のGDP統計を公表した。4-6月期の実質GDP成長率は前期比0.2%増(季節調整済系列)と、前期の同0.1%から若干加速し、6四半期連続のプラス成長となった。しかし、需要項目別では内需・外需ともに寄与度はマイナスとなり、前期からさらに停滞感が見られる内容となった。

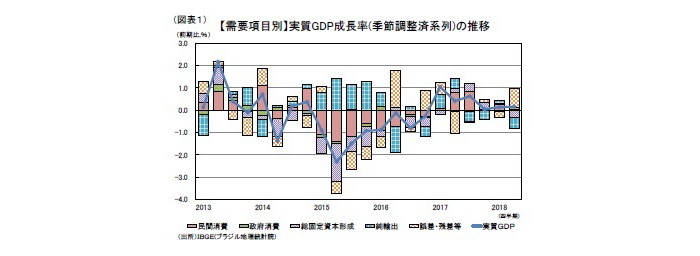

需要項目別に見ると、誤差・残差等の寄与度が高く、辛うじて前期比プラス成長となったが、内需・外需ともに寄与度はマイナスで、全体的に力強さを欠いている(図表1)。

GDPの約3分の2を占める民間消費は前期比0.1%増と6四半期連続のプラス成長となったが、前期の同0.4%増から減速した。

政府消費は同0.5%増と前期の同0.3%減からプラス成長に転じた。

総固定資本形成は同1.8%減と前期の同0.3%増からマイナス成長に転じた。

純輸出は輸出が同5.5%減、輸入が同2.1%減となった結果、成長率寄与度が▲0.5%ポイントと前期(同0.2%ポイント)から、大きく成長率を押し下げた。

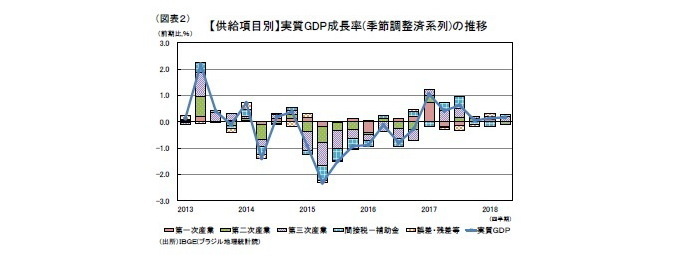

供給項目別に見ると、第二次産業はマイナス成長となった。第一次産業および第三次産業はプラス成長となったが、ともに力強さを欠いている(図表2)。

第一次産業は前期比0.0%増と前期の同1.3%増から減速した。

第二次産業は前期比0.6%減と前期の同0.1%増からマイナス成長に転じた。5月下旬に発生したトラック業界のストライキが、製造業と建設業に悪影響を与えた。

第三次産業は前期比0.3%増と前期の同0.1%増から若干加速した。前述のストが小売業や運輸業に悪影響を与えたが、不動産業や金融業が牽引役となり、プラス成長となった。

◆(今後のポイント) ストの影響は一段落。大統領選挙の結果次第では、さらなるレアル安の進行も

ブラジル経済は2015・16年と2年連続のマイナス成長に陥ったが、17年に3年ぶりのプラス成長に転じた。18年もプラス成長が続く見込みであるが、ファンダメンタルズが力強さを欠いているうえ、5月下旬に発生したトラック業界のストライキが景気を押下げたため、18年は低成長に留まるだろう。

ブラジルでは米国の利上げ観測の高まりとストの発生を受けて、18年年初からレアル安が進行している。さらに、10月の大統領選挙に関して、市場が支持する改革推進派の候補者が劣勢であることがレアル安に拍車をかけている。大統領選挙の結果次第では、短期的にレアル安がさらに進行し、インフレ率が急騰することも考えられる。また中長期的な観点からも、ブラジルが持続可能な成長を実現していくためには、財政健全化に向けた年金改革が不可欠となっており、大統領選挙の行方が注目される。

[トラック業界のストライキによる影響]

ブラジルでは、5月下旬から約10日間にわたって、トラック業界団体が燃料価格の引下げを求めて大規模なストライキを実施した結果、物流に大きな支障が生じ、幅広い業界の生産や販売がストップした。同団体は、国営石油会社のペトロブラスに対して燃料価格の引下げを、政府に対して燃料税の引下げを求めた。これに対して、政府は燃料税の軽減と補助金の投入による燃料価格の引下げ、さらにトラック運転手に対する最低運賃の導入を発表し、ストを収束させたが、市場では税収減や歳出増に伴う財政悪化や経済への影響に対する懸念が高まり、レアル安がさらに進行した。

ストによる悪影響は、5月の鉱工業生産、輸出、小売売上高の落ち込み、6月のインフレ率の上昇など多くの指標で見られたが、いずれも翌月には持ち直しており、影響は一時的なものとなりそうである。

[レアル安の進行と大統領選挙の行方]

18年に入ると、米国の利上げ観測の高まりによって、一部の新興国において資金流出が加速し、大幅な通貨安が進行している。特に、アルゼンチンとトルコでは、過度な通貨安がインフレ率の急騰を招くなど、実体経済にも悪影響を与えている(1)。ブラジルでも年初から大幅なレアル安が進行しており、同様の懸念が高まっている。しかし、足元の通貨安の要因は、アルゼンチンやトルコのようなファンダメンタルズではなく、大統領選挙の結果によって改革が停滞する懸念の高まりが大きく影響していると考えられる。

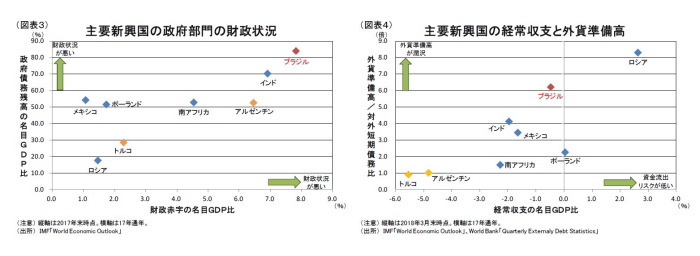

主要新興国のファンダメンタルズを比較すると、ブラジルの政府部門は、フロー面(財政収支)、ストック面(政府債務残高)ともに最悪の水準となっているが、経常収支は、赤字であるものの、その水準は相対的に小さい(図表3・4)。これは、ブラジルの政府部門の財政状況は悪いが、政府部門の資金不足を民間部門の資金余剰で一定程度賄えており、海外への資金依存度が相対的に低いことを表している。したがって、資金流出リスクは相対的に高くないと言えるだろう。また、ブラジルの外貨準備高は潤沢であり、通貨下落時にも為替介入によって買い支えが可能となる。さらに、金融政策の観点からも、足元のブラジルの政策金利が過去最低の水準にあり、利上げの余地が十分に残されていることを踏まえると、ファンダメンタルズ上は過度なレアル安進行の懸念は小さいだろう(2)。前述の2ヵ国は、経常収支及び外貨準備高が新興国の中でも特に悪いことが、不安視されて資金が流出したと考えられる(3)。

ブラジルの政府部門の財政状況は、前述の通り、主要新興国の中でも最悪の水準となっており、早急な財政健全化が望まれている。ブラジルの一般政府の基礎的財政収支は、2014年以降赤字が続いているが、その主因は社会保障院(4)部門の赤字であり、その規模は年々拡大している(図表5)。このように、財政健全化に向けては、年金改革が不可欠であるが、現テメル政権における改革は棚上げされたため(5)、次期政権が改革路線を継承することが必要となる。しかし、大統領選挙の候補者の中には改革路線に消極的もしくは反対の候補者もおり、有力候補が見当たらないまま、選挙の行方は依然として混迷を極めている。

大統領選挙は10月7日に第1回投票が行われ、過半数の得票者がいない場合は、10月28日に上位2名による決選投票が行われる。足元の世論調査を踏まえると、過半数を獲得するような有力候補は見当たらず、決選投票までもつれる公算が大きい。候補者は13名であるが、主な候補者は図表6の通りである。

市場が支持しているのはPSDBのアルキミン候補である。同氏は、改革推進派であるが、政策の内容が「痛みを伴う改革」であるため、世論調査の支持率は低水準で推移している。一方で、最も支持率が高いのはPTのルーラ元大統領であったが、同氏は現在汚職容疑で収監中であり、8月31日にブラジル高等選挙裁判所が、同氏の出馬を認めない判決を下したため、PTはハダジ氏が候補となる見込みである。ルーラ氏は大統領在任時に実施した大衆迎合的な政策によって、未だに国民の人気が高いが、改革を逆行させることが懸念されていたため、今回の判決は市場にとっては朗報である。しかし、次に支持率が高いPSLのボルソナロ候補は「ブラジルのトランプ」の異名を持っており、市場にとっては望ましくない候補者として捉えられている。

今後のスケジュールは、8月31日に開始されたテレビ/ラジオでの政見放送が、10月4日まで続く。アルキミン候補は、今後のテレビ/ラジオ放送の持ち時間が他の候補者に比べて圧倒的に長いため、露出の増加に伴い、支持率が上昇していくことも期待される。しかし、世論調査ではルーラ元大統領が出馬しない場合、「白紙で投票する」もしくは「わからない」と回答した割合が28%にも及んでいるため、やはり過半数に至る候補者は現れず、決選投票までもつれる公算が大きいだろう。

-------------------------------------

(1)アルゼンチンにおいては、中央銀行が政策金利を60%まで引上げており、消費や投資が抑制されると見られる。

(2)ブラジルの外貨準備高は、18年3月時点で対外短期債務比6.2倍と依然潤沢な水準であるが、17年末時点の同7.4倍から大きく低下している。足元ではレアル安の進行に伴い、中央銀行が継続的に為替介入を行っていることから、同倍率はさらに低下していると考えられる。

(3)トルコについては米国との関係悪化や中央銀行の独立性に対する懸念の高まりなど固有の要因がリラ安に拍車をかけたと見られる。

(4)社会保障院とは、年金基金の一種で、公的年金や私的年金を管理している。

(5)18年2月にリオデジャネイロ州の治安悪化を受けて、連邦政府は12月末まで同州の治安部門を軍の指揮下に置くこととした。憲法の規定上、この間は年金制度改革に必要な憲法の改正ができないため、18年12月に任期が切れるテメル政権での採決は実質的に不可能となった。

需要項目別の動向

◆(民間消費) ストの影響は一時的。労働市場の改善によって緩やかなプラス成長が継続する見通し

4-6月期の民間消費は前期比0.1%増となった。5月下旬に発生したトラック業界のストが、消費に水を差したが、辛うじてプラス成長となった。ストの影響で押下げられた指標は、既に持ち直しの動きが見られることから、影響は一時的なものと見られる。足元では労働市場の改善の兆しも見られるため、今後は引き続き緩やかながらプラス成長が継続すると予想する。

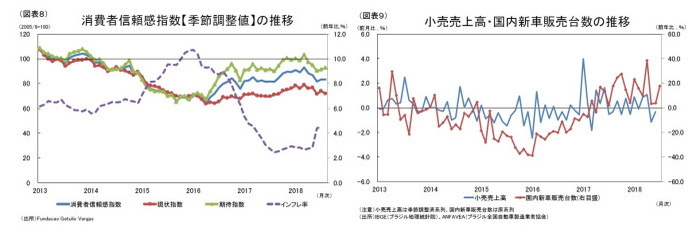

消費者信頼感指数(季節調整済系列)は、ストの影響を受けて、5・6月と2月連続で低下したが、7月にはやや持ち直している(図表8)。また、小売売上高(季節調整済系列)は、5・6月と2月連続で前月比減少が続いたが、6月には減少幅は縮小している(図表9)。同様に、国内自動車販売台数(原系列)についても、5・6月は前年比の伸び率が鈍化したが、7月には持ち直している。

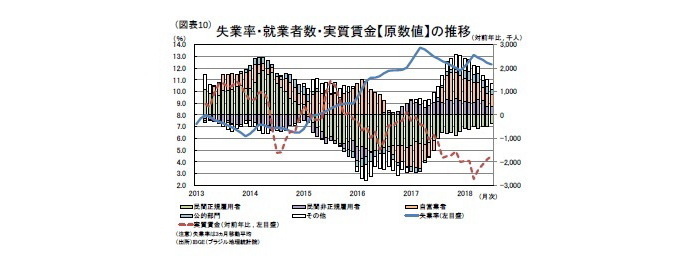

労働市場では、18年以降、就業者数の伸び(前年比)が鈍化し、失業率が上昇していたが、4月以降は失業率が低下している (図表10)。就業者数の伸びは依然として鈍化傾向が続いているが、民間正規雇用者の減少幅と非正規雇用者の増加幅はともに縮小している。また、実質賃金の伸び(前年比)についても3月に底打ちし、上昇傾向が続くなど、労働市場には改善の兆しが見られる。

今後の民間消費は、ストの影響が一段落し、労働市場の改善を背景に、緩やかながらもプラス成長は継続すると予想する。

◆(政府消費)財政健全化の棚上げがうかがえる結果。大幅な歳出削減には至らず、横ばいで推移する見通し

4-6月期の政府消費は前期比0.5%増となった。年金改革が先送りされたことによって、政府はさらなる歳出削減を余儀なくされると見込まれたが、わずかながら前期から歳出が増加するという結果になった。大統領選挙を控え、財政健全化が棚上げされているということも考えられ、18年中は、政府消費はほぼ横ばいで推移すると見られる。

政府は財政悪化に伴い、14年以降、緊縮的な財政政策によって歳出を抑制してきたが、18年中の年金改革を先送りしたため、18年の財政赤字目標を達成するためには、さらなる歳出削減を余儀なくされることになった。しかし、年金改革の先送りに加えて、ストへの対応(燃料税の軽減と補助金の投入)や4-6月期の政府消費がわずかながら増加していることを踏まえると、大統領選挙を控え、財政健全化を棚上げしようとする姿勢がうかがえる。また、中央政府(連邦政府+中央銀行+社会保障院)部門の18年1-7月の歳入が、税収の増加等によって前年同月比で10%以上増加していることも、歳出を拡大している要因と考えられる。したがって、18年中は、大幅な歳出削減には至らず、政府消費はほぼ横ばいで推移するだろう。

◆(総固定資本形成)インフラ投資プログラムの効果が徐々に顕在化する見通し

4-6月期の総固定資本形成(6)は前期比1.8%減と大きく減速した。しかし、これはストによる影響と、17年第2四半期から比較的高い伸び率が続いたことによる反動によるものであり、前年比では高い伸びが続いているため、依然として回復基調は継続していると考えられる。今後は、企業の設備投資や政府部門の投資はあまり期待できないが、コンセッション方式のインフラ投資プログラムの効果が徐々に顕在化すると考えられ、総固定資本形成全体としては堅調に推移するだろう。

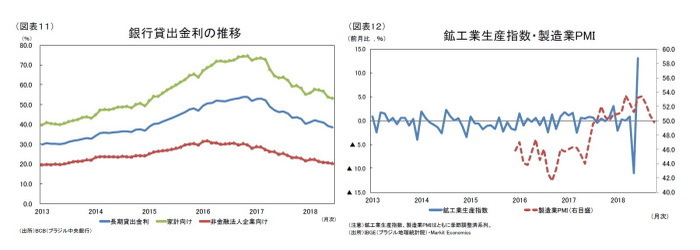

中央銀行が政策金利の引下げを継続してきた結果、銀行の貸出金利は17年初から低下傾向が続いており、その傾向は中央銀行が政策金利を据え置いている5月以降も継続している(図表11)。しかし、今後は政策金利の据え置きの継続もしくは利上げへの転換によって、貸出金利が下げ止まると予想される。貸出金利の下げ止まりは、民間住宅投資や企業の設備投資に水を差すだろう。

足元の住宅市場は、景気後退による住宅価格の下落と貸出金利の低下によって、住宅需要が依然として堅調に推移している。一方で、企業の設備投資については、6月の製造業PMI景気判断の目安である50を下回るなど、足元の企業経営者の景況感は大きく悪化した(図表12)。鉱工業生産指数は、ストの影響で5月に前月比で大幅に落ち込んだ後、翌6月には持ち直したが、景況感については、ストの影響に加えて、不透明な大統領選挙の行方や世界的な保護主義の台頭などの要因によって悪化したと見られる。したがって、当面の間、企業の設備投資による総固定資本形成の押上げは難しいだろう。政府の投資についても財政難が重石となって、あまり期待できないだろう。

一方で、牽引役として期待されるのが、コンセッション方式のインフラ投資プログラムである。テメル政権は、国内外の民間資金を活用したインフラ投資の拡大を目指しており、16年9月にインフラ民営化に関する政策を発表した。同政策によって、17年から18年末にかけて、空港、港湾、電力分野などを対象に入札が行われる予定となっている。

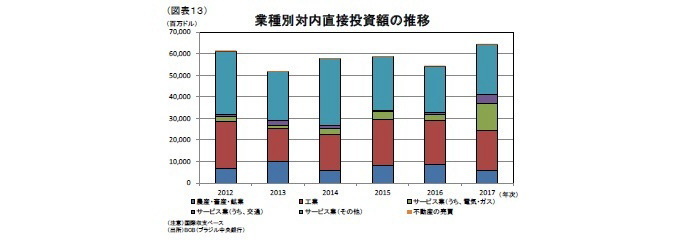

対内直接投資額を業種別に見ると、2017年はサービス業向け投資を除いて前年から減少したものの、サービス業向け投資が牽引役となって、前年比12.3%増となった(図表13)。さらに、サービス業向け投資の内訳を見ると、電気・ガス(発電所等)や交通(空港等)向けが顕著に増加しており、これらの分野を対象とした海外企業による入札が実施されたと見られる。今後は、これらの企業によるインフラ整備が顕在化し、総固定資本形成を押上げるだろう。

◆(純輸出) 寄与度はマイナスも貿易黒字は高水準。中国向け大豆の輸出増加によって、改善する見通し

4-6月期の純輸出の寄与度は前期比▲0.5%ポイントと成長率を大きく押下げた。今後は、トランプ政権による保護主義的な貿易政策が懸念材料となるが、7月以降の中国向け大豆の輸出増加がプラス要因となり、純輸出の寄与度は改善していくだろう。

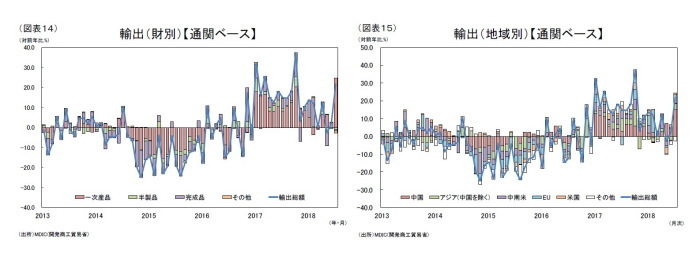

通関ベースで見ると、18年1-7月の輸出総額は一次産品と完成品を中心に前年を上回った(図表14)。特に、7月の大豆の輸出額は米中貿易戦争の影響で前年から大きく増加した。中国の大豆輸入はブラジルと米国からの割合が高く(7)、中国が大豆を含む対米追加関税の第一弾を7月上旬に発動した結果、米国産に代わってブラジル産大豆への需要が高まったと見られる。当面の間は、大豆の中国向け輸出の増加が輸出総額を押上げるだろう。地域別では特に中国向けが好調であった(図表15)。

また、1-7月の輸入総額も、資本財を中心に前年を大きく上回った。その結果、貿易収支は、統計開始以来最大の黒字水準に達した2017年の同時期を下回ったものの、黒字幅は依然として大きい。

一方で、米国が5月末に発動した鉄鋼・アルミニウムへの追加関税が下押し材料となるが、その影響は7月までの貿易統計では見られない。鉄鋼業界においては、17年のブラジルの鉄鋼の輸出相手国(重量ベース)で米国は1位、全体に占める割合も3分の1に及んでいるため、影響度合いは大きいと予想されるが、輸出総額における鉄鋼の輸出金額の割合は小さいため、純輸出への寄与度は限定的と見られる。したがって、今後は中国向け大豆の輸出増加によって純輸出は改善していくだろう。ただし、来年は中国における大豆の作付面積増加に伴い、大豆の需要が減少すると見込まれるため、輸出の反動減につながるだろう。

-------------------------------------

(6)総固定資本形成の内訳は公表されていない。

(7)中国の大豆の輸入元はブラジルが第1位(56%)で米国が第2位(33%)となっており、両国からの輸入が全体の約9割となっている。

物価・金融政策等の動向

◆(為替)中央銀行は為替介入を行うも大幅なレアル安が進行。今後は為替介入の規模を拡大か。

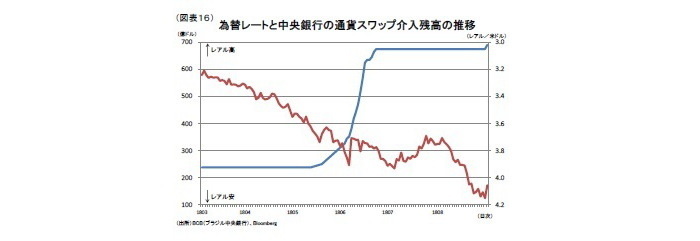

為替は、米国の利上げ観測の高まりによって、18年4月頃からレアル安が急速に進行した。これを受けて、中央銀行は5月中旬から1ヵ月強の間に通貨スワップによる為替介入の規模を拡大してきた(図表16)。しかし、ストへの対応による財政悪化懸念や大統領選挙における不透明性の高まり等の要因によって、レアル安に歯止めはかからず、中央銀行は6月末に為替介入を停止した。その後、為替は一時レアル高に反転したが、再度レアル安に反転し、8月下旬には4.0レアル/ドルを割り込んだ。中央銀行は、8月末に為替介入を再開しており、為替の状況次第では、さらに規模を拡大すると予想される。

◆(物価・金融政策)インフレ率の上昇は一段落も、レアル安の進行次第では利上げへ転換も

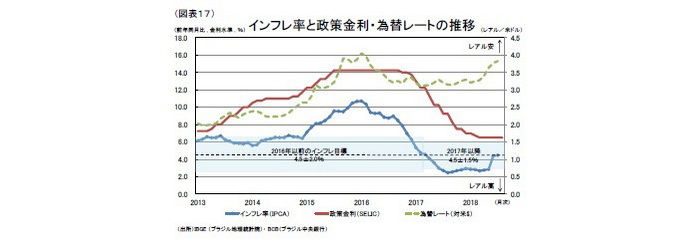

ンフレ率(IPCA)は、16年以降に大きく鈍化し、特に17年7月から18年5月にかけてはインフレ目標の下限である3.0%を下回っていたが、6月には4.4%とインフレ目標の中央値付近まで上昇した(図表17)。これは、前述のストによって物流が停滞し、食料品や燃料等の価格が大きく上昇した他、レアル安の進行によって輸入物価が上昇したためである。しかし、7月のインフレ率が4.5%に留まったことや、前月比上昇率でみても6月から大きく鈍化したことを踏まえると、トラック業界のストライキによる影響は早くも落ち着いたと見られる。今後のインフレ率は、当面の間4%台で推移するだろう。

中央銀行は、インフレ率の鈍化を背景に16年10月から18年3月にかけて12会合連続の利下げを行い、政策金利(Selic)は過去最低の6.5%となったが、5月以降は3会合連続で据え置いている。これは、前述のレアル安の進行を警戒しての判断と見られるが、当時からさらにレアル安が進行している足元の状況を踏まえると、今後、利上げに転換していくことも考えられる。一方で、足元では景気が減速していることや、インフレ率がインフレ目標圏内であることから、大幅な利上げは困難だろう。18年末の政策金利は6.75%と1段階の利上げを予想する。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

神戸雄堂(かんべ ゆうどう)

ニッセイ基礎研究所 経済研究部 研究員

【関連記事 ニッセイ基礎研究所より】

・ブラジル経済の見通し-1-3月期GDPは前期比プラス成長も、停滞感が見られる内容

・ロシア経済の見通し-1-3月期GDPは前年比1.3%増。当面は1%台の低成長が継続と予想

・オーストラリア経済の見通し-1-3月期GDPは前期比1.0%増。18年以降は成長が加速

・インド経済見通し~経済改革に伴う混乱を終え、巡航速度の成長ペースへ

・2018・2019年度経済見通し