要旨

●日本の家計金融資産の多くは高齢者が保有している。今後、団塊世代の後期高齢者入りをはじめ、高齢者の更なる高齢化が進んでいく。認知症の有病率は年齢を重ねるにつれて顕著に高まる。このため将来的に、認知症患者の保有する金融資産が膨らんでいくことが予想される。

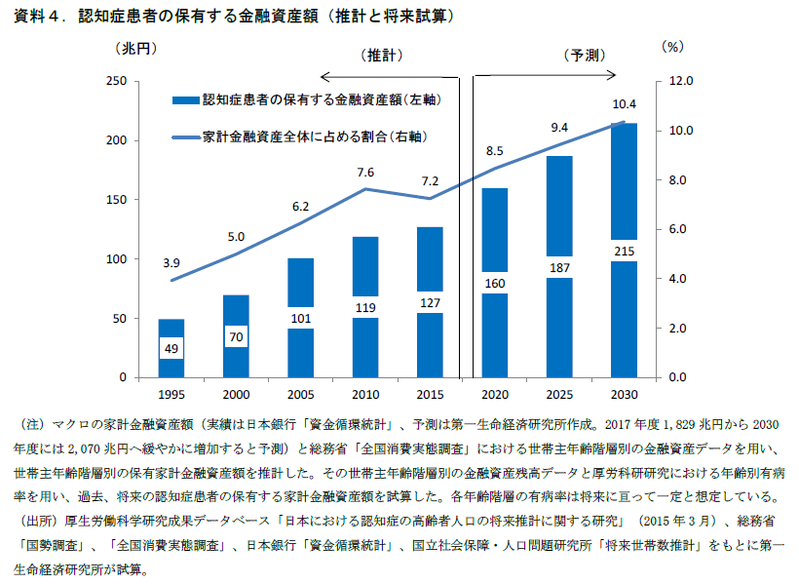

●関連データをもとに、認知症患者の保有する金融資産額を試算した。その額は、1995年度末時点の49兆円から、2005年度末時点には101兆円、2017年度末時点には143兆円と試算される。また、将来2030年度時点では215兆円に達するとの結果になった。家計金融資産全体に占める割合は上昇が見込まれ、2030年度には10.4%と1割に達する見込みだ。

●認知症患者の金融資産増加によって、高齢者消費の停滞、リスクマネーの供給減、特殊詐欺など関連犯罪の増加などが懸念される。成年後見制度の利便性、信頼性向上のほか、生前贈与を促進する税体系の整備などを通じて、若年層へ金融資産をシフトさせていく取組が求められよう。

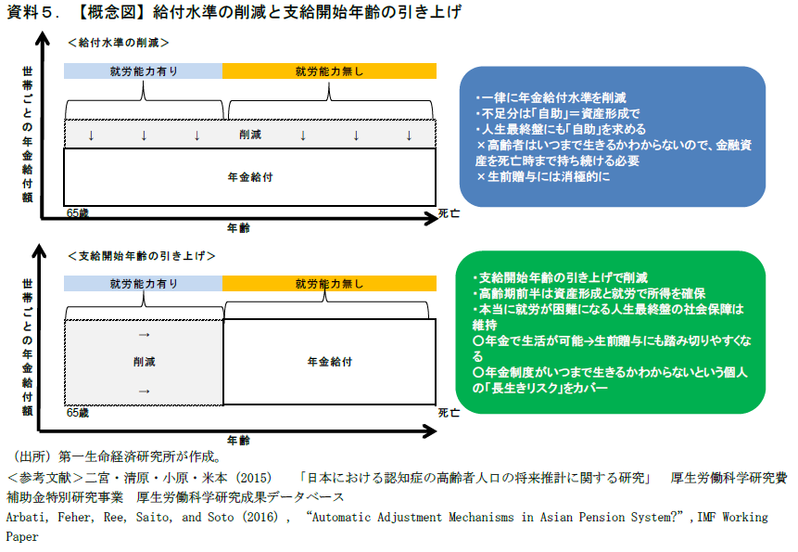

●高齢期の「自助」(老後の金融資産形成)が必要な期間を高齢期前半に集中させることで、高齢者自身が生前贈与に踏み切りやすくするという方向性もありうる。そうした意味で、高齢期全ての年金水準を一律に削減する現状のマクロ経済スライドには再考の余地があるのではないか。調整対象を年金水準から支給開始年齢に変更するといった仕組みも検討すべきテーマだと考える。

認知症患者の増加と保有金融資産の増加が予想される

政府は高齢化の進展にマッチした金融制度を模索している。金融庁が7月に公表した「高齢社会における金融サービスのあり方(中間的なとりまとめ)」では様々な検討課題が挙げられており、その中で高齢者への金融資産の偏在、多くの金融資産を保有する高齢者の認知能力の低下が挙げられている。

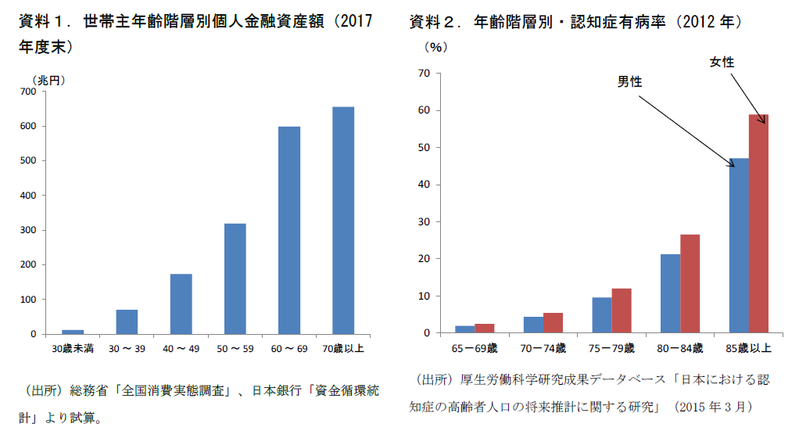

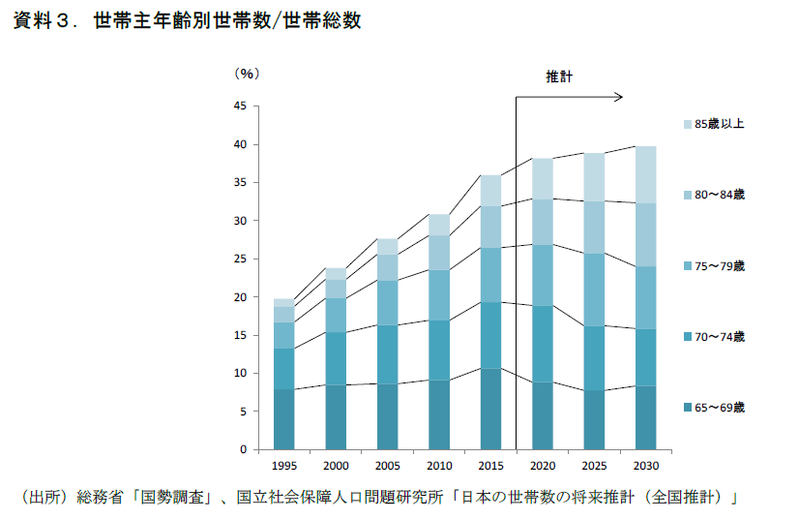

総務省の「全国消費実態調査」を基にすると、家計金融資産の6割以上を60歳以上世帯が保有している状況にあり、高齢者への資産偏在が顕著になっている(資料1)。認知症の有病率は、70代、80代と年を重ねるにつれて大きく高まっていく。そして、今後見込まれているのが高齢化率(65歳以上人口割合)の上昇のみではない。2022年以降、団塊世代が75歳以上の後期高齢者に達し始めるなど、将来的に一層「高齢者の更なる高齢化」が進んでいく見込みだ(資料3)。高齢者の資産偏在の中で、認知症有病率の高い年齢階層の増加が進むことで、認知症患者の保有する金融資産額は増加していくことが予想される。

2030 年度には215 兆円、個人金融資産の1割に達すると試算

これらのデータを組み合わせることで、認知症患者の保有する金融資産額について、実績値と将来値の試算を行ったものが資料4である。1995 年度時点の49 兆円から、2005 年度時点には101 兆円、2015 年時点では127 兆円、2030 年度時点では215 兆円に達すると試算される(なお、2017 年度末時点では143 兆円)。家計金融資産全体に占める割合は将来的にも上昇が見込まれ、2030 年度には10.4%と1割に達する見込みだ(2017 年度は7.8%)。

生前贈与を促す税制を、問われる人生最終盤の「公助」と「自助」のあり方

認知症患者の金融資産額の増加によって、懸念されるのは金融資産が様々な意味で「動かなく」なり、生きた経済活動に回らなくなることである。金融資産が高齢者自身の個人消費に回りにくくなると考えられるほか、有価証券に投資されている金融資産は“塩漬け”になる懸念がある。なお、成年後見制度を利用した場合でも、現状では、被後見人が金融資産をリスク性資産に投資することは基本的に認められておらず、リスクマネーの供給が滞る要因となりうる。また、近年高齢者を対象とした特殊詐欺事件が増加している(警視庁によれば、2017年の特殊詐欺認知件数は18,212件。(前年比+28.7%))が、こうした傾向が一層強まることも懸念される。

第一に考えられる対策は、利用率が低位にとどまっている成年後見制度(2017年末時点の成年後見制度利用者数は21万290人(最高裁判所事務総局家庭局)。一方、2015年時点の認知症患者数は500万人以上と推定されている(二宮ほか(2015))の利便性、信頼性を高めることであろう。より抜本的な解決策は、高齢者の金融資産を積極的に若年層に回していくことである。そのため、生前贈与をより促進する税体系を構築すべきだと考える。現行の税制度のもとでは、(住宅資金や教育資金など一部を除いて)控除額の違いなどから贈与税は相続税よりも基本的に高くなりやすい制度設計になっており、死亡時まで金融資産を保有し続けるインセンティブが存在している。

また、筆者は生前贈与をより促進するためには、人生最終盤の社会保障のあり方にも再考の余地があると考える。具体的には、年金財政安定化措置であるマクロ経済スライドの在り方だ。これは全ての世代の年金給付額を一律に削減する仕組みとなっている。政府は年金財政の悪化のもとで年金給付の抑制を進める中、「公助から自助へのシフト」を銘打ち、老後の資産形成を促している。公助の年金給付が減るので、資産形成による「自助」を促す、という方向性だ(資料5)。

ただ、この枠組みでは死亡時まで「自助」、つまり資産が必要になる。いつまで生きるかわからない「長生きリスク」を常に抱える中、高齢者は自身の生活のために生前贈与には二の足を踏まざるを得ないのではないか。こうした意味で筆者は、マクロ経済スライドの対象を給付水準から支給開始年齢に移行することも本格的に検討すべきテーマだと考えている(実際にカナダやドイツなどでは、年金財政安定のための給付の自動調整が受給年齢の調整によって行われている(IMF(2016))。「自助」が必要な範囲を高齢期前半に集中させることで、就労することが真に難しくなる人生最終盤の社会保障は維持、「自助」の範囲を小さくする。自助が必要な範囲が小さくなれば(年金のみで人生最終盤の生活が賄えるとなれば)、生前贈与にも踏み切りやすくなるだろう。もちろん、年金受給開始年齢の引き上げに合わせて、高齢者の就労環境整備を一体的に進めることが不可欠である。 今後、高齢化が深まるもとで、高齢者の認知能力の低下と資産偏在の問題は一層深刻になることが予想される。成年後見制度のほか、金融制度や社会保障制度、企業の雇用慣行や税制など、包括的な視座での改革が求められるテーマと言えるだろう。(提供:第一生命経済研究所)

第一生命経済研究所 調査研究本部 経済調査部 副主任エコノミスト 星野 卓也