マクロの需給バランスは改善しても、物価上昇は鈍い。これに対して、潜在的な供給圧力が大きいという議論がある。日本の中立金利は低く、そこにリスク・プレミアムが横たわっていて、企業が新しい投資に慎重という見方もある。では、どうすればこのリスク・プレミアムが解消・改善するのかという点は、金融政策の有効性を考える上で重要である。

高圧経済が疑問視されている

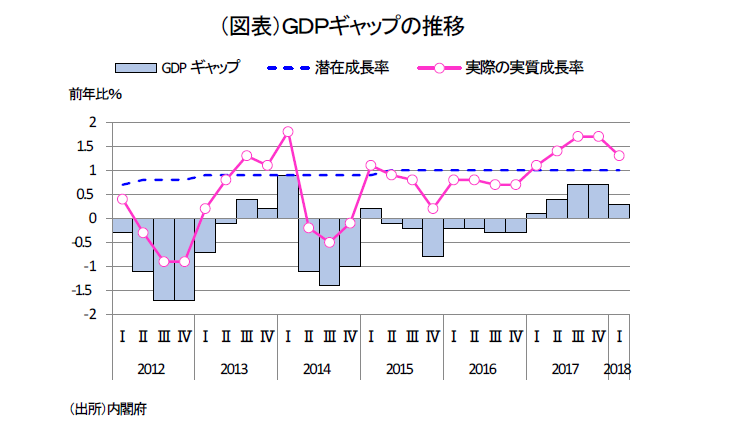

潜在成長率を上回る高い成長率を続けていると、長い期間に亘って需給ギャップが需要超過になる。不足経済の常態化と言い換えられる。日本も2017 年1-3 月から5四半期連続での需要超過になっている(図表)。

高圧経済では、不足の長期化によって物価が上昇しやすくなると考えられている。物価上昇により、中央銀行は低金利から利上げに転じることができるようになる。別の見方をすれば、なるべく長く低金利を続けることで高圧経済の状態を経て、物価のトレンドを安定的に上向かせることが可能になるという考え方である。リーマンショックによって、物価トレンドが下方シフトしたので、先進国の中央銀行は、どこも低金利状態を長期化させて高圧経済をつくり出している。

ところが、最近になって問題視されているのは、高圧経済を長く続けても低インフレがなかなか解消されないことだ。以前よりも物価が上がりにくい状況は、日米欧でほぼ共通した傾向として起こっている。

特に、累次の利上げによって、先行する米国では緩和的ではない中立状態へと移行しつつあり、利上げの終了も見えてきている。そこでは、失業率が歴史的な低水準なのに、物価上昇ペースは高まってこない状況がある。利上げの停止は、FRBが念頭に置いている水準よりも低くなる可能性があると見ている人は少なくない。

米国では、中立金利(実質ベース)が低く、そこに物価上昇ペースを加えた名目中立金利は2.5%~3%前後とみられる。現在のFFレートが1.75-2.00%であることを考えると、実際のFFレートの上限は2019 年中に到来する公算が高いということになる。

つまり、物価の上がりにくさが正常化後の政策金利の水準を低くイメージさせる。このことは、米長期金利の上がりにくさにもつながっている。日本にとっては、米国との長短金利差が広がりにくくなり、円安によって物価上昇を演出する力量が低下するという効果がある。黒田総裁にとっては、イールドカーブ・コントロールの効果が弱まるという不都合な状態とも言える。

不足が価格上昇につながりにくい理由

需給ギャップが不足方向に広がっても、それが物価上昇に反映しにくい原因はどこにあるのか。ひとつは、供給過剰が見えない力として強く働くことであろう。言葉の定義の上では、需要超過であるとすれば、供給過剰ではない。しかし、物価が需要超過によって+1%上がったとすると、採算の改善によって隠れていた不稼動資産が稼動を始める可能性はある(供給曲線がフラットに近い状態)。だから、物価は再び上がらなくなる。多くの人がこの状態を「スラック」がまだ多く、緩みが生じやすいと言っている。この表現はあまり厳密ではなく、むしろ、ストック面で巨大な不稼動資産を抱えていることが、潜在的な物価下落圧力となっていると考える方がよい。

同じような理屈として、輸入圧力もある。国内製品が不足気味になると、その供給が輸入拡大を通じてまかなわれる。すると、物価上昇は起こりにくい。教科書的には、輸入増加は、通貨下落を誘発して、輸入物価を上昇に導く。それが輸入圧力を減殺する。

ところが、米国に関しては、名目金利の上昇が新興国通貨安、ドル高を生んで輸入圧力を高める方向に作用している。これですべて説明できる訳ではないが、通貨調整が教科書通りにならないことは物価を上がりにくくさせている。本来は減殺される輸入圧力が、供給量を増やし、価格上昇を起こりにくくさせる。

また、需要超過は、労働市場における人手不足と言い換えられる。人手不足なのに、賃金が上がりにくい。それが、物価の上がりにくさと連動している。背景には、日米欧で共通している点として、省力化投資が挙げられる。人件費が上昇すると、企業は製品価格上昇につながりやすいので、省力化で価格上昇を抑えようとする。低金利下で、資金調達が容易になることを通じて設備拡大が促される。これが、賃金の上がりにくさへとつながる。

本当は物価は上がっている説

もうひとつ、需給ギャップが価格上昇に直結しにくい理由として語られるのは物価指標である。物価指標が、耐久消費財、通信関連財の下落によって下押しされて全体として需給変化が反映されにくくなっている。企業物価は、2018 年5 月の前年比が2.7%上昇。企業サービス物価が2018 年5 月の前年比1.0%である。これらは消費者物価コアの伸びよりも高い(2018 年5 月前年比0.7%)。

消費者物価は、デジタル関連財の下押しが強く表われやすい。そうした構造変化が、本当は物価は上がっているのに、統計指標としての物価の上がりにくさをつくり出している。「本当は物価は上がっている」と主張する人は結構多い。

日本の消費者物価は、パソコンなどの性能向上を同一製品の値下げとカウントして一時は大きな下落要因となっていた。これは明らかに需給とは無関係である。

品質向上は、消費者余剰を高めるので、確かに同一価格を支払う消費者にとっては、より多くの購入数量を得るのと同じことになる。しかし、消費者が使いこなせないデジタル家電の能力向上や、パソコンのCPUの計算速度向上まで物価下落に算入するのはやり過ぎである。

もっとも、筆者は、日本の物価の上がりにくさは、こうした技術的要因では説明しにくい面があると考えてきた。それは、消費者物価だけでなく、名目賃金の上昇率も0~1%の小幅な伸び率に止まっているからだ。物価の鈍さが賃金の伸びを低くさせる可能性はあるが、春闘などの弱さは別の要因が大きいことを示唆している。

需給はタイトになり、企業収益は絶好調なのに、家計への分配がその恩恵を受けにくく、消費拡大も鈍くなっている。そのことの底流には、企業マインドに何らかの特有の弱さが加わっているのだろう。すなわち賃上げ抑制バイアスがあるとみた方がよい。

日本における中立金利の考え方

賃上げ抑制バイアスは、ひとつは前述のように、省力化投資による労働から資本へのシフトが挙げられる。ほかには、企業が極端に固定費負担の増加を嫌っていることもあろう。一旦、固定費が増えると、採算を示す損益分岐点が上がって収益を増やしにくくなる。

この原理は、今の販売数量が増えていても、近い将来に販売数量が急減するといけないので、損益分岐点を低く据え置いておきたいという企業の心理を表わしている。企業は省力化の設備投資は行ったとしても、総じて設備投資には慎重ということになる。この説明は、企業の金あまりを説明するのにも都合がよい。

では、企業が近い将来に販売数量がにわかに急減することを警戒するのはなぜなのだろうか。大きいのは、2008 年から起こったリーマンショックのトラウマが根強くあることだろう。不確実性が強く意識されて、財務面で慎重さが残る。

日本において、先々の経済で成長持続の予想を立てにくくなっていることは、まさに中立金利の低さを象徴している。中立金利とは、金融政策が経済成長を後押しも、引き締めもしないニュートラルな状態にする金利水準である。名目中立金利が、実質の中立金利と物価上昇率の予想の合計で示されるとすると、日本は中立金利も低く、物価上昇率の予想も低い。

一般的に中立金利は、潜在成長率に一致すると言われる。内閣府の試算では、直近の潜在成長率は1.0%とされている。物価上昇率の予想、期待インフレ率が1.0%とすると、名目中立金利は2.0%程度となる。政策金利を△0.1%から2.0%に引き上げても金利が経済成長を脅かさない、と言うと直感的に名目中立金利は高すぎると感じられる。おそらく、内閣府の示す潜在成長率1.0%は、中立金利よりもずっと高いと考えられる。

では、中立金利≠潜在成長率(内閣府の計算する1.0%)だとすると、この中立金利とは何なのだろうか。その点を考えると、この中立金利とは、実物資産の予想収益率を示していて、不確実性が強いときはその収益率からリスク・プレミアムが割引かれる。観察された実物資産の収益率がプラスであっても、それ以上にリスク・プレミアムが大きいと、中立金利はマイナスとなることもある。固定費負担の増加を過度に警戒する企業の姿は、リスク・プレミアムがかなり大きいことを暗示している。

リスク・プレミアムを加味して中立金利が低いとなると、企業は実物投資を極端に抑制して、キャッシュをそのままバランスシート上に置いておこうとする。金あまりの行動がかなり説得力をもって説明できる。

隠れた供給過剰に対して

企業の投資活動が先行きの不確実性などを理由に抑制されている、という説明は通りがよい。しかし、「では、何をすればよいのか?」と自問自答するとあまり生産的な答えが見つからない。そこが、悩ましいところである。

少し議論を広げると、中立金利=潜在成長率という理解は大雑把過ぎる。計測された潜在成長率は、あくまで過去の数字であり、企業が先行きの投資行動を考える時の「期待成長率」とは違ってくる。つまり、未来を考えるときは、人口減少・財政不安または国際情勢の不安定さなどのリスク・ファクターが加味されて、予想される成長率からリスク・プレミアムとして割り引かれる。過去の成長トレンドをそのまま未来の期待成長率として使うことには要注意である。

また、リスク・プレミアムとして考えるとき、人口減少などの構造要因がイメージされることは多い。だから、「少子化対策など人口増加のための政策が必要だ」という提言もできる。ただし、そうした構造的対策には即効性がなく、人々の意識を変える政策を待つという話では少しインパクトに欠ける。財政不安や新興国の台頭が、日本経済の先行きを不確実にするという見方は広く支持されたとしても、「では、どう対処するか」という展望には、コンセンサスがない。

限られた条件の中で、このリスク・プレミアムを縮小させる方法はないものだろうか。政策ツールを動因して、総需要政策とは違う発想で、先行きのリスク・プレミアムを縮小させることはできないのだろうか。

ひとつのアイデアは資産取引のチャンスをつくることだろう。現在の投資収益率が高くても、先行きの投資収益率を慎重にみる心理バイアスがあったとしよう。このバイアスは、今の投資収益率は高くても、何か新しい投資を始めると途端に収益率が落ちると警戒するバイアスである。そのバイアスが設備投資を慎重化させていて、マクロの資本投入量を過小にしている。引いては、潜在成長率を引き下げる可能性もある。

ならば、追加的供給能力を生み出さない、M&Aのメリットは大きいのではないかと推論することはできる。新しい投資先を探している企業は、自社で設備投資をするよりも、M&Aで新たな収益を得ようとするはずである。

調査会社レコフの集計によればM&A件数は、2017 年は6年連続の増加で過去最高だという。M&Aの専門誌MRRでも、2017 年でも件数は過去最高となる。この数字は、海外からの投資、国内からの投資も含んでいるが、国内同士のデータもあり、そちらも過去最高という。このことは、自前で設備投資をするよりも、すでにある設備能力から収益を得たいという企業が増えていることの反映であろう。

先に潜在的な過剰生産能力が存在することが物価が上がりにくい状況をつくっていると指摘した。そうした過剰生産能力を抱える企業は、ある程度の利益が得られれば資産売却をしたり、償却をしたいと考えているだろう。通常、そうした資産は不良資産とみられてM&Aの対象案件ではないが、資産取引が活発化すると企業にとっては、売却・損切りの機会が高まったと理解するだろう。既存の事業価値の評価が高くなれば、そこへ参加してこなかった企業にとっても、既存の事業資産を売却するチャンスが生じる。自社が保有する事業資産を流動化するときの価格がより高く見積もられるからである。事業資産を高値で流動化することがチャンスということである。過剰生産能力を抱える側からみれば、不良債権処理ができる。

このことは、マクロ的に考えると、稼動していなかった過剰生産能力を一旦稼動させる点で供給増加圧力にはなるが、今後の供給過剰圧力ではなくなる。つまり、先行きの物価を押し下げる作用はなくなっていく。将来、設備投資をしたときの供給過剰の不安も相対的に低下していくはずである。

現在、日銀はETFの購入を続けていて、その根拠をリスク・プレミアムの解消としている。ETFの購入という手段が、リスク・プレミアムの解消に直結する最善策かどうかは議論の余地があるが、資産取引を活発化させることで過剰生産力を処理しやすくするという考え方は確かに筋が通っている。

企業にとっては、先行きの経済展望が明るくなって不確実性が解消されることには直結しないとしても、見えなかった不稼動資産が洗い出されるという点でリスク・プレミアムの低減にはつながっていく。また、新規で設備投資を実行して、仮に投資収益が予想したほど上がらなかった場合でも、資産価格が高くなり、売却しやすくなれば、投資の失敗リスクも小さくて済むだろう。

このように、事業資産を流動化しやすい環境をつくれば、物価が上がりにくい環境も少しずつ解消が出来てくるだろう。過剰資産を取引して、そこで資産価格の洗い替えをすると同時に資産の稼動を効率化すれば、潜在的な供給過剰は改善していくことになる。

先進国に共通した傾向として、ROEなど資本の収益性が趨勢的に低下していることがある。これは、各国での中立金利が低下している現象と言える。そうした中で、限界的な投資機会を掘り起こしやすくするために、M&Aや不良債権処理などを通じて、事業資産のセカンダリー市場を整備していくことは有益であろう。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部 担当 熊野英生