日銀の新体制が決まり、4 月末には新メンバーで展望レポートを見直す。そのときの景気判断に大きな影響を与えるのが、3 月短観である。大企業・製造業のDIは前回比▲1ポイントと若干の悪化となる見通しである。1・2 月の株価乱高下や円高を受けて、企業マインドはどの程度変化するのか。黒田総裁は人一倍その結果を見たいと思っているだろう。

株価乱高下の1・2 月を受けて

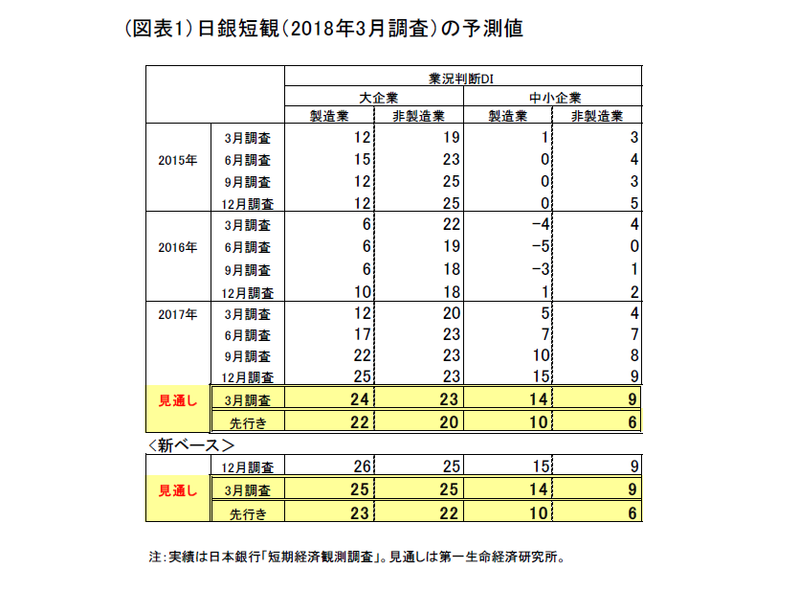

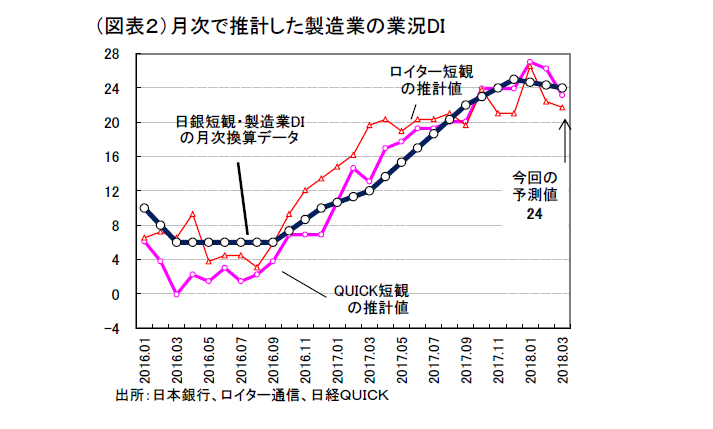

4 月2 日に発表される予定の日銀短観2018 年3 月調査では、大企業・製造業の業況判断DIが24 と前回(12月調査25)に比べて▲1ポイント悪化する見通しである(図表1,2)(なお、短観は調査対象を見直し、3月調査から新ベースとなる)。

▲1ポイント悪化の理由は、(1)想定レートよりも円高が進行していること、(2)前年末から1 月にかけて原油価格が上昇したこと、が影響していると考えられる。1 月は年初から株価上昇が進んだことが特徴だった。その後、2 月に入ると株価は米国株に連動して下落に転じた。

また、トランプ大統領は、鉄鋼・アルミニウムの輸入に関税をかけようとしている。中国やEUはそれに報復関税をかけることを検討している。世界的な不透明感の高まりは、微妙に企業マインドを悪化させている可能性がある。

月次アンケート調査では、ロイター短観、QUICK短観ともに2018 年1 月をピークにして企業の景況感は3 月にかけて下落している。日銀短観でも同様の動きとなるとみている。

非製造業は、横ばいを続ける見通しである。旧ベースでは、2017 年3 月から3 期連続で非製造業のDIは23で横ばいに推移している。3 月も同様に横ばいが続くと予想される。消費マインドについては、景気ウォッチャー調査などで弱い動きがみられている。これは生鮮食品の値上がりが年末年始にかけて進んだことを受けている。こうしたネガティブな変化が短観の非製造業DIにも表れるかどうかが注目される。

短観の注目点

黒田総裁は、短観の結果に人一倍注目しているはずである。2月の株価急落が企業マインドに悪影響を与えていないことを確認したいからである。

株価が急落したときは、人々は「ファンダメンタルズは強い」と繰り返して言った。だが、そのときのデータは過去のものであり、先々には弱含む可能性があった。その点、短観は他の指標に比べて速報性がある。短観が思いのほか弱ければ、ファンダメンタルズは強いという根拠は揺らぐ。為替が円高に振れる局面も少し長びいている。

こうした一連の変化は、日銀が出口を考えるときにも逆風になる。筆者を含めて出口戦略が重要だと考えている人であっても、景気の基盤が不安定なときに出口に向かって日銀が舵を切ることは慎重に臨んだ方がよいと思うだろう。

短観では、業況DIのほか、需給判断DI、収益計画、想定為替レートが注目される指標となる。それらをもって、企業の見方が景気に自信をもっているかどうかを日銀は判断するだろう。

設備投資計画の強さ

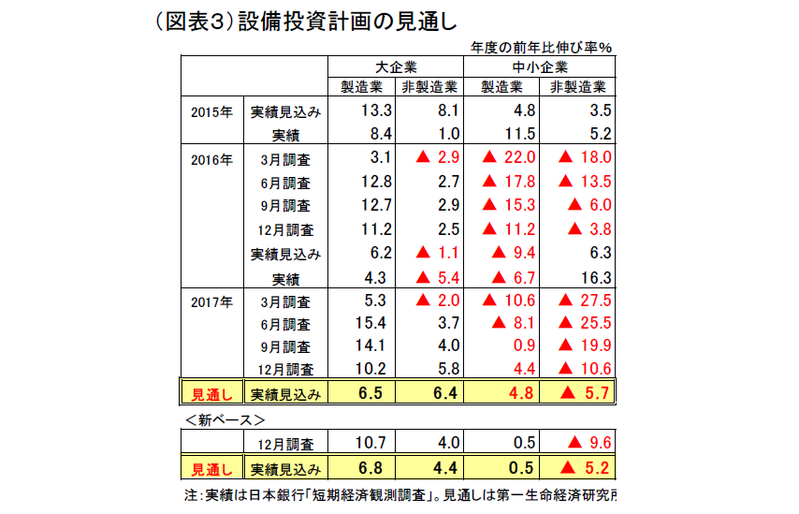

中長期の景気トレンドは設備投資の強さによって決まる。近年はGDP統計などでも設備投資が底堅い。この短観でも、3月調査は2017年度計画の実績見込みが示される調査回となる。大企業は、製造・非製造ともに前年比6%程度の伸びが見込まれる(図表3)。

中小企業・非製造業については2017年度マイナス計画である。それでも、毎回ごとに上方修正されているので、6月調査の実績ではプラスで着地する可能性もある。

設備投資が強い数字となれば、少し長いタームでみて景気の腰が強いということが確認できる。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部 担当 熊野英生