要旨

●公的年金の繰り下げを選択した場合、繰り下げ後の年金が増額する結果、税・社会保障の負担率が上昇する。5年の年金繰り下げで毎年の年金受給額は42%増えるが、税・社会保障負担が増加する点を勘案すると、手取りベースでの増額率は小さくなる。

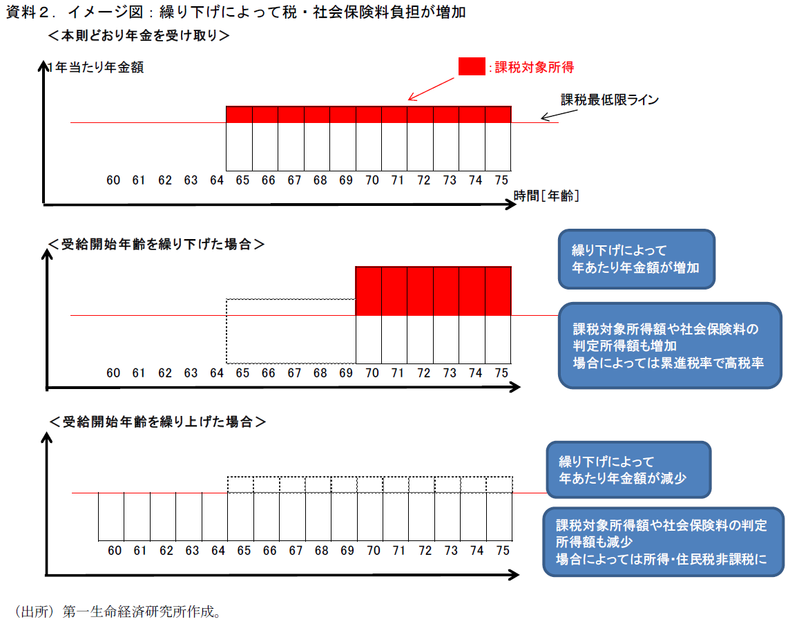

●繰り下げによって1年あたりの年金給付が増えれば、税や社会保険料の算定時に「所得が高い」と判定され、繰り上げで減れば「所得が低い」と判定される。一連の制度設計が所得に累進的なものになっている点は繰り下げ受給を選択する際のハードルになっていると考えられる。

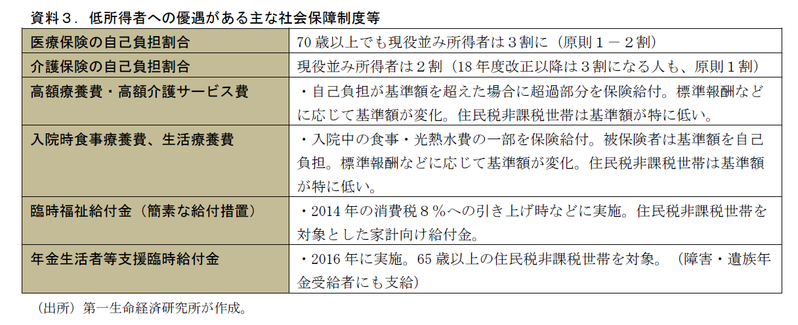

●低所得者の優遇措置は給付面にも多い。特に、多くの制度において「住民税非課税世帯」であるか否かは低所得者ラインとして頻繁に用いられている。消費税8%への引き上げ時や2016年に措置された低所得者向け給付で用いられたのもこの線引きだ。

●高齢化の続く中で、余裕のある高齢者に負担を求める方向性についてはやむを得ない部分もあろう。しかし、年金受給を繰り下げると負担増や給付減につながりうる現状は問題含みだと考える。今後も所得のある高齢者に負担を求める改正が続けられることが見込まれる中、年金の繰り下げによる増額分については「特別扱い」をし、高・低所得者の判定に用いられないようにすることも検討すべきではないか。高齢社会対策大綱では70歳超への繰り下げオプション検討が示されたが、この点を放置したままではその利用は広がりにくいだろう。

繰り下げ受給を妨げるもう一つの壁

弊著Economic Trends「年金繰り下げ受給にも壁~人生100年を謳うなら、「働かない方がお得」にならない制度設計を~」(2018年1月29日)では、年金の繰り下げ受給者が受給権者の1%強にとどまっている実態の背景を考えるため、高齢者が年金受給開始年齢の繰り下げを行うこと、さらにより長い期間働いて労働収入を得ることに対する制度面でのハードルを1つ指摘した。それは、繰り下げ期間に一定以上の勤労所得を得ることで、退職後の年金増額分が削減され、繰り下げのメリットが減殺するというものであった。

現行の年金制度には年金受給者に受給開始年齢の繰り上げ、繰り下げのオプションがある。受給開始年齢を繰り上げた場合には1年ごとの年金額は増額され、その影響は生涯に亘る。繰り下げ可能期間は最大5年であり、5年繰り下げた場合には年金額は最大42%増える(1月あたり+0.7%の増額×60ヶ月)。年あたりの年金が増加するので、より長生きをすることで生涯の年金額は繰り下げをした場合の方が増えることになる。その損益分岐年齢を計算すると、5年間の年金空白期間が生じた場合でも、82歳まで生きれば、生涯の年金受給総額は繰り下げをした方が多くなる計算で、65歳男性の平均余命が約20年である点を踏まえれば十分割りに合う選択といえそうだ。しかしながら、先のレポートにおけるシミュレーションでは、例えば65歳の年金受給を70歳まで先送りし、65~70歳の間に働いて年収600万円を得た場合、先に述べた増額幅の縮小が行われ、年金増額率は20%台に留まるとの結果を得た。この場合、生涯の年金額が繰り下げしない場合を上回るためには、91歳まで生きる必要がある。繰り下げ期間に高い収入を得ることで、年金が削減される仕組みになっており、これは高齢者の就労促進を掲げる政策方針と相容れないのではないか、というのが前回レポートのエッセンスだ。

本稿ではさらに別の視点から、繰り下げ受給の「壁」について考えたい。それは受給開始年齢の繰り下げに伴う税・社会保険料などの負担増だ。先に述べた「70歳まで繰り下げすれば、42%年金が増加し、82歳まで生きれば元が取れる計算」という理屈は、年金の額面収入を基にした話である。実際には、老齢年金には税、および社会保険料がかかることになる。手取り収入をベースにすれば話が変わってくるはずだ。

手取りベースで考えてみると、5年繰り下げで42%も増えない

本題に入る前に、現状の制度を整理していこう。年金生活者に係る負担を挙げていくと、年金所得に係る所得税・住民税のほか、健康保険料、介護保険料の支払が必要になる。これらの負担は、所得税をはじめ、概ね累進的な制度体系となっている。所得税・住民税は公的年金等控除・基礎控除の範囲を超えた部分が課税対象となるので、その範囲内までに年金所得が収まれば課税対象所得はゼロ、非課税となる。ここを超えてくると超えた部分に所得税・住民税が課せられることになり、実効税率(負担額/額面収入)は上昇していく。国民健康保険料や介護保険料、および75歳到達以降に加入する後期高齢者医療制度における保険料額は、それぞれ運営主体(主に地方自治体)によって異なる。しかし、多くの自治体で共通しているのは、一定所得までは高所得者により高い負担率を求める体系になっている点だ。

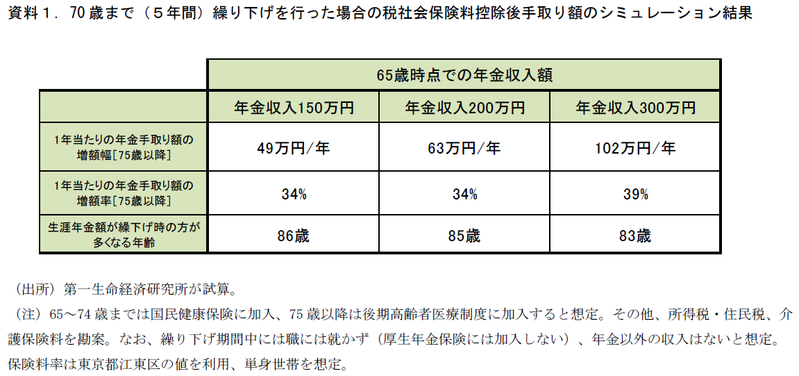

資料1では、一定の前提を置いたうえで年金受給開始年齢を5年間先延ばしした場合に、これらの負担を踏まえた手取り額ベースで①年あたりの手取り額がいくら増えるのか、②年あたりの手取り額が何%増えるのか、③何歳まで生きて年金を受け取れば、繰り下げ期間に受け取らなかった年金額分を取り戻す計算になるのか、を記載している。

額面ベースでは、「5年繰り下げで、年金42%増、82歳まで生きれば繰り下げた方が得」という結果であったが、資料1の結果をみると手取りベースにすると増額率は低くなり、繰り下げによる損益分岐年齢は後倒しされることがわかる。これは、年金が増えることによって税・社会保険料の実効負担率が高くなるためだ。シミュレーションでは年金150万円、200万円、300万円の3通りの年収区分を想定しているが、このうち年金150万円の場合に繰り下げによる増額率が最も低くなっている。これは、年金収入が150万円から繰り下げを行い、年金収入213万円(150万円×142%)になる際の実効負担率の変化が大きいためだ。年金収入が150万円の単身世帯であれば、公的年金等控除と基礎控除によって課税対象所得はゼロ、すなわち所得税・住民税は非課税になる。また、住民税非課税世帯は多くの自治体で社会保険料も比較的大きめの優遇がなされている。住民税非課税世帯から課税世帯となることで、税・社会保険料の負担率が高まる。

受け取り方を変えただけなのに・・・

税・社会保障の制度設計は、低所得者には低い負担率、高所得者には高い負担率を求める累進的な体系となっている。その低所得・高所得の判定が毎年のフロー額に基づいて行われており、年金もその対象となっている。そのため、繰り下げによって年あたりの年金受給額が増えることによって、「所得が高い」と判定され、税・社会保障の負担率も高まる。

ただ、年金受給者からすれば、年金の受け取り方を変えただけである。年金受給権を個人の資産と考えるならば、個人の保有する金融資産を「毎年少しずつ引き出す」よりも、「一度に多額を引き出す」方が負担率が大きくなる状態になっているということだ。これは、繰り下げ受給をためらう要因、ひいては年金受給を繰り上げることで、一年あたりの年金額を減らすことへのインセンティブにもなっていると考えられる(資料2)。

「住民税非課税世帯」は給付面でも優遇が多い

さらに、負担面のみでなく給付面でも低所得者は優遇される。資料3に主なものを挙げた。特に、多くの社会保障給付における低所得者の判定に用いられているラインに「住民税非課税世帯」であるか否か、がある。消費税増税時の低所得者給付のほか、2016年に実施された年金生活者等臨時福祉給付金の支給基準は「住民税非課税世帯」であることであった。高齢者世帯以外にも広げれば、保育料の算定基準にも利用されているほか、今後策定される教育無償化の低所得者判定ラインとして有力視されているのもこの線引きだ。

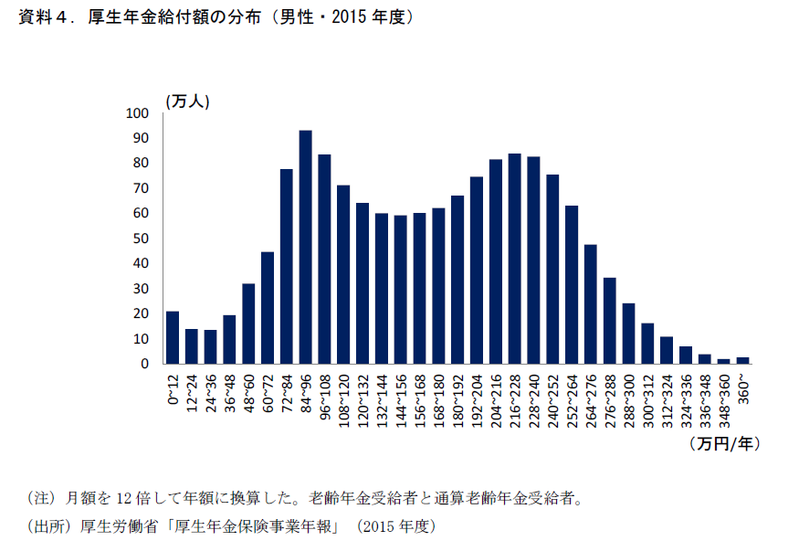

年金受給世帯の住民税非課税の基準は自治体によっても異なってくるが、単身世帯の場合は年収150万円程度、夫婦世帯の場合は年収210万円程度に設定されている自治体が多いようだ。厚生年金の事業年報(2015年度)で主収入を担っていることが多いと考えられる男性の年金収入の分布を確認すると、この近辺に位置する世帯は相応に存在する。また、厚労省の推計などに基づけば、65歳以上世帯の住民税非課税世帯に属する人数は約1,100万人程度とされている(年金生活者等支援臨時給付金に関する資料より)。65歳以上人口が3,500万人程度(2017年、総務省人口推計)と、3割程度が住民税非課税世帯に属しており、決して珍しいケースではない。これらの世帯は繰り下げを行って年金額が増えれば、税・社保負担が増える、給付金の対象から外れることになる可能性が生じてくる。

繰り下げが負担増に繋がらない制度設計を

税・社会保障制度は高所得者に負担を多く求め、低所得者には少ない負担を求める体系になっており、昨今の改正もその方向で進められている。高齢化の続く中で、高齢者でも生活に余裕のある人に負担を求めるという理念は理解できるが、その判定基準が年金の繰り上げ・下げの選択によっても左右されるという点は問題含みだと考える。先にも述べたように、あくまで年金受給者は保有する年金受給権(資産)の行使方法(引き出し方)を変えただけである。何より、高齢者がより長く働く社会を構築することを目指す方針との食い違いが生じるのではないか。

先般公表された高齢社会対策大綱では、70歳超への繰り下げオプションが検討されることが示されている。仮に引き上げによる増額率が同率であった場合、額面ベースでは84%の年あたり年金増になる。現在1月あたり0.7%の年金増額率の引き上げも議論される公算が大きい。しかし、年あたりの年金額が増えれば負担増や給付減が想定される中、高齢者はなかなかここまでの繰り下げ受給実施には踏み切りづらいだろう。「所得が多い」と判定されれば負担増・給付減が伴うような制度設計が今後も続くと見込まれる中、年金繰り下げ受給に対するハードルは一層上がっていくことになると考えられる。

実現性を外に置けば、シンプルな解決方法は障害年金や遺族年金と同様に、老齢年金も完全非課税とし、社会保険料やその他の給付についても年金収入をベースとした所得の判定を行わない、というものだ。ただ、現行の公的年金制度は「入口非課税・出口課税」(社会保険料支払は非課税扱いとし、年金給付時に課税)の体系をとっており、ハードルは高そうではある。いずれにせよ、年金の繰り上げ・下げによる収入の増減については何らかの形で「特別扱い」をし、高・低所得者の判定には影響しないような制度設計を検討すべきではないか。そこを放置したままでは、繰り下げオプションを充実させてもその利用は広がりにくいだろう。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部 担当 副主任エコノミスト 星野 卓也