要旨

● 円建てドバイ原油価格は、昨年後半だけで+4割以上上昇。これは半年のタイムラグを伴い、消費者物価を通じて家計負担を月1,453円、年1.7万円以上増加させる計算になる。

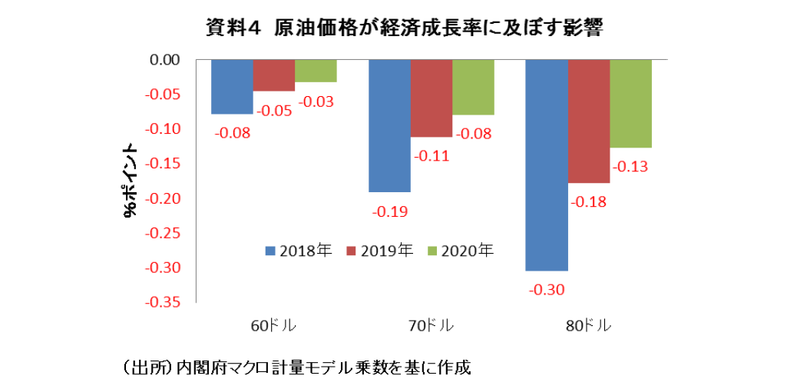

● 今後の原油先物価格が60ドル/バレル程度で推移すると仮定すれば、今年の経済成長率を▲0.08%pt程度押し下げるにとどまる。しかし、今後の原油価格が平均70もしくは80ドル程度で推移すると、今年の経済成長率をそれぞれ▲0.19%ポイント、▲0.30%ポイントも押し下げることになる。足元の原油高が持続すれば、マクロ経済的に見ても甚大な悪影響を及ぼす。

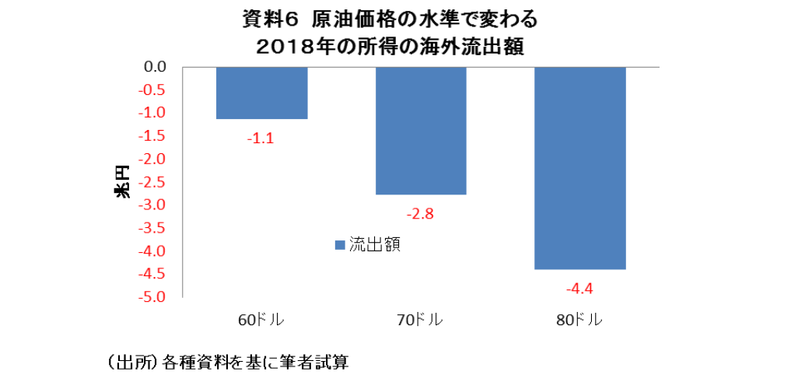

● 足元の原油価格と過去の交易利得(損失)との関係から、今後の原油先物価格が60ドル/バレル程度で推移すると仮定すれば、今年の所得の海外流出は▲1.1兆円程度にとどまる。しかし、今後の原油価格が平均70もしくは80ドル程度で推移すると、今年はそれぞれ▲2.8兆円、▲4.4兆円も所得の海外流出が生じることになる。これは、日本のように原油をはじめとした資源の多くを海外に依存する国々とって、原油価格の上昇は所得が資源国へ流出し続ける環境になることを意味する。

● 世界中で資源価格の上昇が続く限り、資源の海外依存度が高い日本経済が資源価格上昇の悪影響を相対的に受けやすく、日本経済は構造的に苦境に立たされやすい環境にある。

はじめに

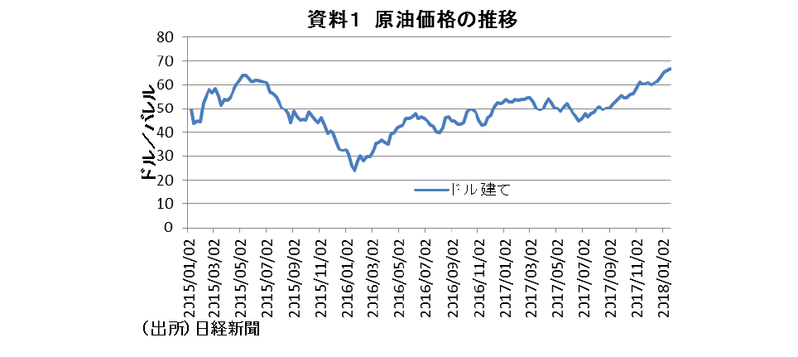

原油価格が上昇している。ドバイ原油は昨年11月から1バレル=60ドル台で推移しており、経済活動に及ぼす影響が懸念される(資料1)。原油価格が上昇すれば企業の投入コストが上昇し、その一部が産出価格に転嫁されるため、変動費の増分が売上高の増分に対して大きいほど利益に対する悪影響が大きくなる。また、価格上昇が最終製品やサービスまで転嫁されれば、家計にとっても消費者物価の上昇を通じて実質購買力の低下をもたらす。そうすると、企業収益の売り上げ面へも悪影響が及び、個人消費や設備投資を通じて経済成長率にも悪影響を及ぼす可能性がある。

家計の負担増は+1,453円/月

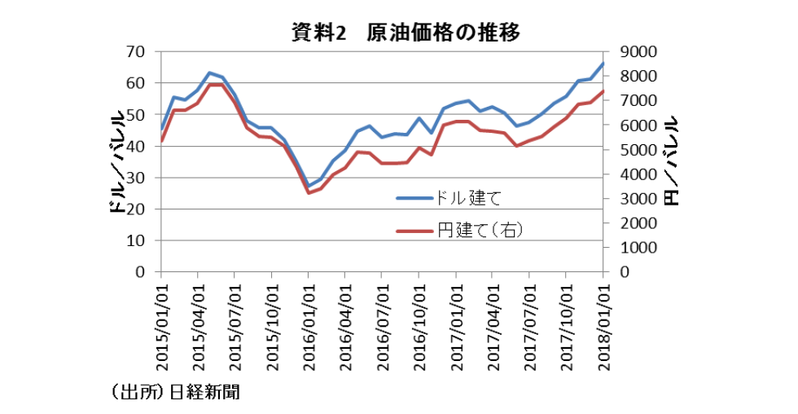

ドル建ての原油先物価格をみると、月平均のドバイ原油は昨年7月から上昇に転じ、今年1月までに+42.8%上昇している。一方、円も対ドルで昨年7月から今年1月までに▲0.7%減価(円安)しており、交差項の影響も含めれば、円建てドバイ原油価格はこの半年強で+43.8%程度上昇したことになる。

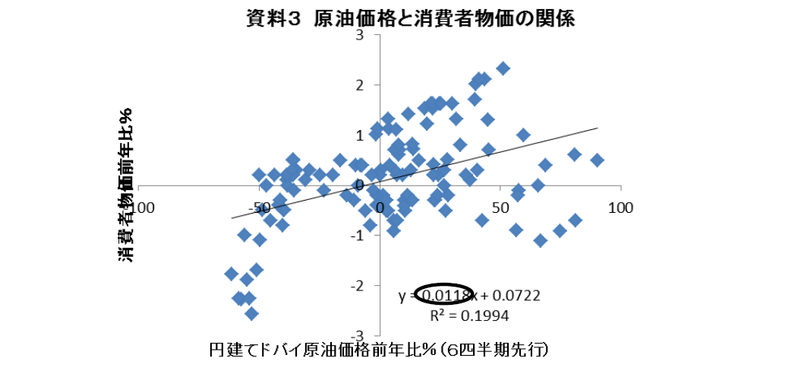

そこで、家計への影響を見ると、タイムラグを伴って消費者物価へ押し上げ圧力が強まるようだ。事実、2006 年1月以降の原油価格と消費者物価の相関関係を調べると、円建てドバイ原油価格の+1%上昇は6か月後の消費者物価を約0.012%押し上げる関係があることが分かる(資料3)。

従って、円建てドバイ原油価格+43.8%上昇の影響としては、消費者物価を6か月後に43.8%×0.012%≒0.52%pt 程度押し上げる圧力となり、家計に負担が及ぶことになる。

具体的な家計への負担額として、2016年度における二人以上世帯の月平均支出額約28.1万円(総務省「家計調査」)を基にすれば、0.52%pt の消費者物価の上昇は6ヵ月後の家計負担を28.1万円×0.52%≒1,453 円/月程度、年額に換算すると1.7万円以上増加させる計算になる。

経済成長率を押し下げる原油高

より現実的な経済全体への影響について、内閣府「短期日本経済マクロ計量モデル(2015 年版)」の乗数を用いて試算すれば、今後の原油先物価格が60ドル/バレル程度で推移した場合には、今後三年間の経済成長率をそれぞれ▲0.08%pt、▲0.05%pt、▲0.03%pt程度の押し下げにとどまる。しかし、今後の原油先物価格が70ドル/バレルもしくは80ドル/バレル程度で推移したとすれば、今後三年間の経済成長率をそれぞれ▲0.19、▲0.11、▲0.08%ポイント、▲0.30、▲0.18、▲0.13%ポイント程度も押し下げることになる。このように、原油価格の上昇はマクロ経済的に見ても、甚大な悪影響を及ぼす可能性がある(資料4)。

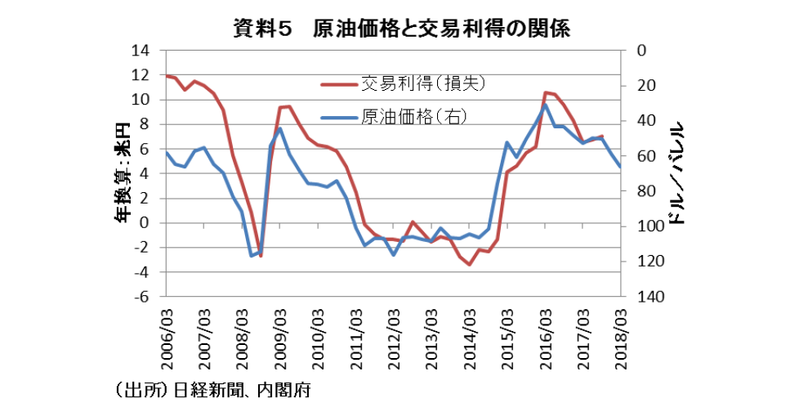

また、原油価格と我が国の交易利得(損失)には強い相関がある(資料5)。交易利得(損失)とは、一国の財貨と他国の財貨との数量的交換比率である交易条件が変化することによって生じる貿易の利得もしくは損失のことであり、輸出入価格の変化によって生じる国内と海外における所得の流出入の損失を示す。

そしてこの関係に基づけば、原油先物価格が10ドル/バレル上がると年換算で1.6兆円の所得の国外流出が生じることになる。一方、2017年10-12月期の原油先物価格は2017年7-9月期の平均より約8.8ドル/バレル上昇しているため、2017年10-12月期の交易損失は年換算で▲1.4兆円程度悪化する可能性がある。これは、原油先物価格の上昇により、2017年10-12月期の3か月間で約4784億円の所得が海外流出したことを意味する。

また、この関係から、今後の原油先物価格が60ドル/バレル程度で推移すると仮定すれば、今年の所得の海外流出は▲1.1兆円程度にとどまる。しかし、今後の原油価格が平均70もしくは80ドル程度で推移すると、今年はそれぞれ▲2.8兆円、▲4.4兆円も所得の海外流出が生じることになる(資料6)。

近年は経済のグローバル化や市場の寡占化が進展しており、物価がこれまでと比較して世界の需給条件を反映した水準で決まりやすくなっている。特に新興諸国が経済成長率を高めた2003年頃から、経済のグローバル化が実体・金融両面を通じて商品市況の大きな変動要因として作用している。このため、今後も世界経済の高成長が持続すれば、世界の商品市況は下がりにくい環境が続くことになろう。特に今後は、米国の減税効果が顕在化することが予想され、世界の原油需要は更に拡大する可能性もある。従って、今後もしばらくは原油先物価格が高水準で推移し、中長期的に見ても原油価格が高止まる可能性が高い。

これは、日本のように原油をはじめとした資源の多くを海外に依存する国々とって所得が資源国へ流出しやすい環境にあることを意味する。特に人口減少等により国内市場の拡大が望みにくい我が国では、内需主導の景気回復は困難であり、所得の大幅な拡大も困難な状況が続く可能性が高い。従って、世界中で商品市況のマネーゲームが繰り広げられる限り、資源の海外依存度が高い日本経済が資源価格上昇の悪影響を相対的に受けやすく、日本経済は構造的に苦境に立たされやすい環境にあるといえよう。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部 首席エコノミスト 永濱 利廣