要旨

●2018年度の当初予算案は歳出目標を達成しつつ税収増によって新規国債発行を減じている。17年度補正予算規模の縮小も相俟って、財政規律に配慮した予算編成と評せる。税収増も足もとの進捗状況などを踏まえれば違和感のない数字だ。金融市場に波乱がなければという留保付きにはなるが、税収は着実な増加傾向を辿るものとみられる。

●顕著になっているのは、歳出構造の硬直化である。社会保障関係費と防衛関係費以外の多くの歳出項目はほぼ横ばい状態が続いている。現在の財政再建計画はトータルの歳出額をコントロールする機能は有しているものの、中身を組み替える仕組みにはなっていない。結果として、予算構造の現状維持が是認され、その硬直性が目立つようになってきている。

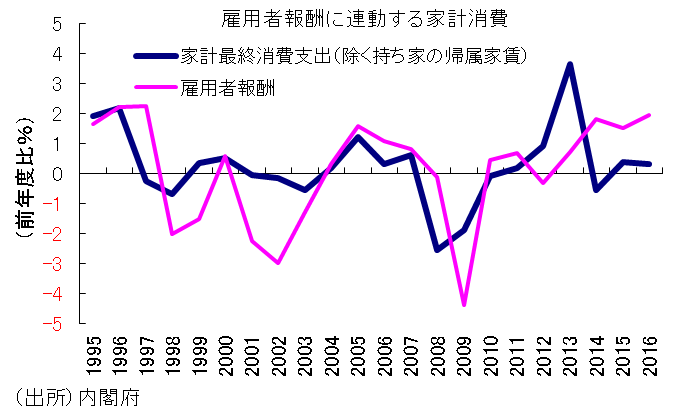

●来年6月に向けて策定される「新・財政再建計画」、およびその定量的土台となる政府の財政見通しが、財政政策を見る上で目下のテーマだ。重要なのは資産課税の改正や、歳出ルールの見直し方法と考えている。資産課税の見直しは、現役世代への資産再分配や「貯蓄から資産形成へ」を促す可能性を秘めている。歳出ルールは現行の枠組みを改め、歳出の「質」、その使い方を変えていく計画とすべきだろう。この計画は向こう数年間の財政運営の大枠を定めるものであり、非常に重要だ。

新規国債発行額の減が続く

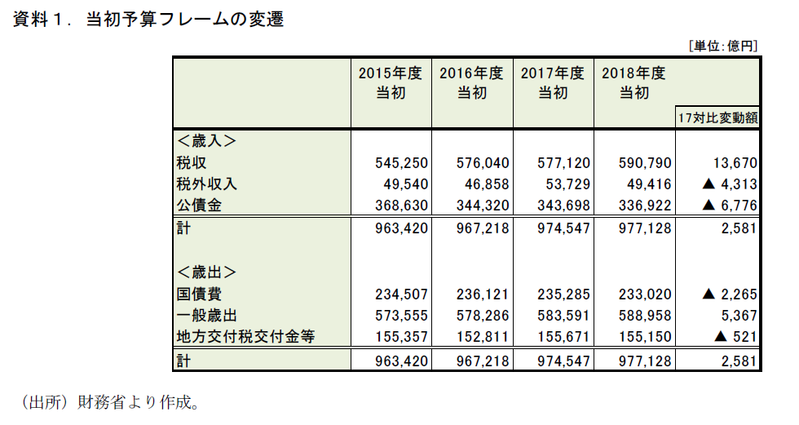

22日に閣議決定された2018年度の当初予算案のポイントを整理する。まず大枠については、総歳出額が97.7兆円(17年度当初比+0.3兆円)、その内訳は国債費が23.3兆円(同▲0.2兆円)、地方交付税交付金が15.5兆円(同▲0.1兆円)、この2つを除いた一般歳出額が58.9兆円(同+0.5兆円)となっている。政府は2015年に策定した財政再建計画において、2016~18年度予算の一般歳出の伸びを3年で1.6兆円程度に抑える目標を立ててきた。18年度予算もこれに沿ったものとなっており、16・17年度に続いて3年連続で歳出目安を遵守したものとなっている。

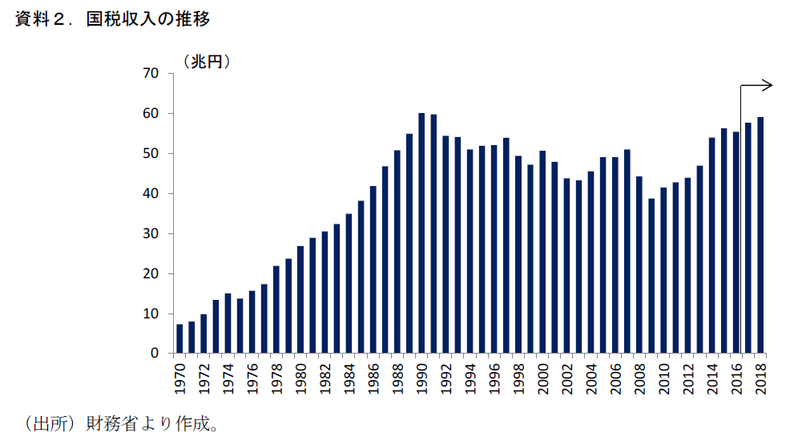

歳入面については、税収が2017年度当初予算額の57.71兆円(補正予算における実績見込みでは57.73兆円と僅かに上振れ)から、59.1兆円への増加が見込まれている。これが実現すれば、バブル期以来24年ぶりの高水準、歴代3番目のボリュームとなる。税外収入は4.9兆円(17年度当初:5.4兆円)となっている。昨年度は税収の伸び悩みを受け、外国為替特別会計の純剰余金の全てを計上したが、今年はこの計上分が減じていることから、税外収入全体でもマイナスになっている。税収増が歳出増を上回る結果、財政赤字額に相当する追加の新規国債発行額は33.7兆円(同:34.4兆円)と減少している。

新規国債発行の減額が示すように、基本感としては財政赤字の緩やかな縮減を示す予算とみてよいだろう。昨年度の予算編成(2017年度予算)では、税収の伸び悩みの中で国債費算出の想定金利引き下げや、外為特会の繰入などを通じ、かなり無理をする形で当初予算ベースの新規国債発行減を達成していた。ただ今回については税収が着実な増加傾向にある中で、自然体で新規国債発行減が達せられている。2017年度の補正予算も規模はアベノミクス始動以降最小規模に抑制されており、18年度は政府の財政赤字が縮小する公算が大きいだろう。

税収は違和感のない見積もり

2018 年度の税収は、59.1 兆円と過去3番目の規模になる見込みとされた。17 年度の実績見込みが57.7 兆円であり、ここに12 月に示された政府経済見通しの名目GDP 伸び率(2.5%)を乗じた値に近い。従って、概ね名目GDPと同率の伸びが想定されていることになる(従って税収弾性値[税収伸び率/名目GDP伸び率]は1程度)。政府見通しの性格上、かなり高めの経済成長見通しとなっているが、成長対比の税収の伸びは近年の税収弾性値の動向からするとやや慎重めである。結果として自然な税収見通しになっており、見込値に大きな違和感はない。もっとも、実際の税収額は金融市場の動向に大きく左右される。為替レート(ドル円)は2017 年度が111.9 円、2018 年度が112.6 円と若干の円安が想定されているが、この前提との乖離が大きくなれば、上下双方にリスクがあることには留意が必要だ。

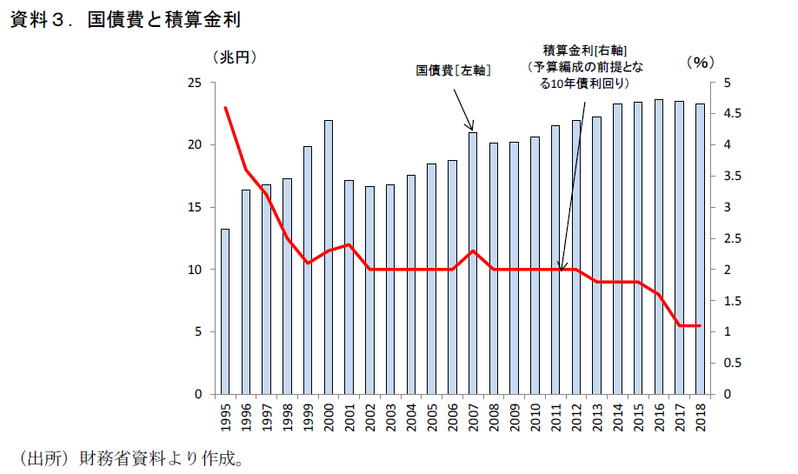

想定金利横ばいでも国債費が当初対比減少

やや意外感があった点は、予算編成の10年債利回りの前提値(積算金利)が前年度予算編成時から不変の1.1%とされている中で、国債費が減少したことである。国債費を平均利回り①×債務残高②で表現すれば、財政赤字の続く中では②の増加が常に国債費を増加させる方向に働く。今回国債費が減少となっているのは、①が低下した影響がこれを上回ったためである。

①の低下は過去に発行した高金利債券の償還と発行する低金利債券が入れ替わり、平均利回りが低下することによって生じる。2000年代以降は新規の10年債利回りの前提を1%後半から2%で高めに設定されていたため、①の効果はさほど生じず、②の効果が上回っていた。それは、過去の予算編成の際、前提金利が横ばい設定のときには国債費が増加するのが常であったことから窺える。昨年度に前提金利を1.1%まで引き下げたことで①の効果が大きくなり、国債費が減るようになっている。

前提金利の低さは当初予算での歳出増を抑制する一方で、近年補正予算財源となっている「国債費の下振れ」の余地を小さくすることになる。

横ばいが続く各歳出、歳出構造の硬直化が目立つ

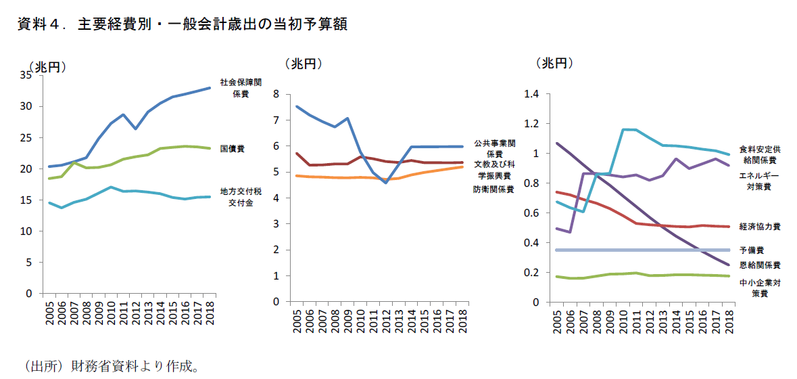

主要経費別にみると社会保障関係費が33.0兆円で前年度当初予算から0.5兆円の増となっている。制度を維持した場合の社会保障費の自然増が+0.63兆円とされており、▲0.13兆円の歳出削減が実施された形である。歳出削減の中心は診療報酬の薬価部分の改定だ。これが▲0.16兆円程度の社会保障関係費抑制に繋がっており、今回予算における歳出削減の中心となっている。今回予算編成ではこの薬価を含めた診療報酬の改定と介護報酬の改定が同時に行われた。診療報酬本体部分は+0.55%の引き上げ、介護報酬も+0.54%の引き上げでまとまった。医療・福祉従事者の待遇改善に重きを置く傍ら、薬価の引き下げによってトータルでは社会保障費の削減になるようにした形だ。

また、このところ増加傾向にあるのは防衛関係費である。2012年度の4.7兆円から水準を徐々に切り上げ、今回の予算案では5.2兆円が計上されている。防衛費は補正予算での計上も目立つようになっており、今年度の補正では安全保障関連に0.3兆円が計上されている。

その他、公共事業関係費や文教科学振興費など、数多くの費目ではほぼ横ばいでの推移だ。基本的には社会保障関係費の増加を抑えながら、その他の歳出は横ばい、という予算編成が続いている。現在の財政健全化計画で敷かれた「歳出目安」は、基本的に歳出総額をコントロールする枠組みであり、歳出構造を変えるものではない。高齢化要因で増加する社会保障部分の抑制のみに焦点が当たっており、その他の経費は硬直的になっているのが近年の予算編成の特徴と言えるだろう。

「新・財政再建計画」は歳出硬直化にも一石を

年末の予算編成を終え、財政政策における次のテーマは来年6月にも策定される見込みの「新・財政再建計画」に移る。2019年度以降の予算編成の大枠を決定付ける計画であり、今後の財政運営に重要なインプリケーションを持つことになる。

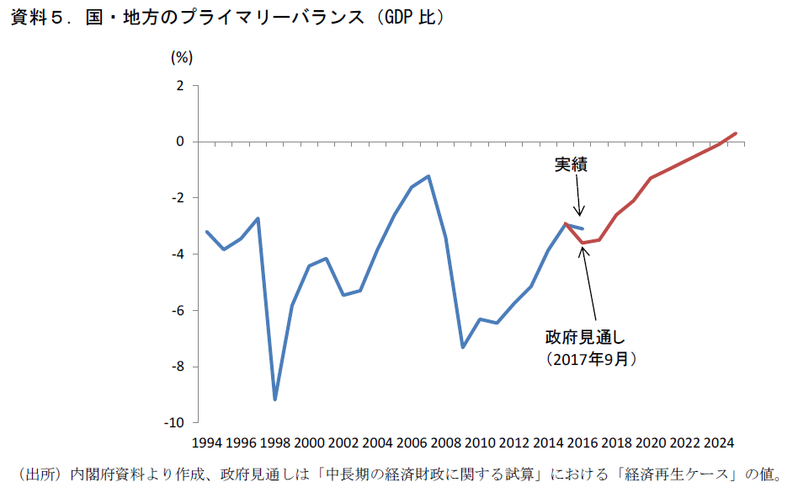

筆者は計画策定議論の土台となる政府の財政見通し(例年通りであれば1月下旬~2月上旬に公表)に注目したい。消費税増税分の教育無償化への充当の影響が織り込まれる一方で、先に示されたGDP年次推計によれば、2016年度のプライマリーバランスの実績値は前回公表の政府見通しから上振れている(資料5)。強弱双方の材料が織り込まれるものとみられるが、経済見通しの慎重化など試算方法そのものを変更する議論もなされているようだ。現時点で政府見通しの形を予想することは難しいが、この試算は財政再建計画策定議論の定量的根拠となるため、その注目度は高い。

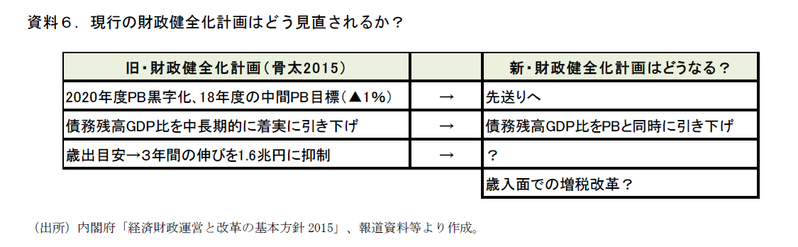

財政再建計画の内容については、先の衆院選で示されているように、プライマリーバランス黒字化目標の達成時期が先送りとなる点や、今年の骨太で示された債務残高GDP比目標とフロー目標の併記は既定路線だろう(資料6)。また、報道によれば金融所得課税や資産課税を強化する案が検討されているようだ。生前贈与を促進するような相続税増税と贈与税減税は、高齢化の進行、「老老相続」問題の中、現役世代への資産再分配を促進する意味で非常に注目度の高いトピックである。また、相続時の株式保有が忌避されている現状を踏まえれば、「貯蓄から資産形成(投資)へ」を促す効果も期待される。インセンティブスキームに配慮した、単なる高所得者増税にならない制度設計を構築するための議論が望まれる。

また、筆者が注視したいと考えているのは、「歳出ルールの設定方法」である。先に見たように、現行の歳出キャップでの財政運営は歳出構造の硬直化に繋がっており、その組み換えを促す仕組みにはなっていない。政府与党の示す「全世代型社会保障」の問題意識からも明らかなように、日本の財政問題はその中身が高齢者向け社会保障に偏重していることにもある。財政赤字を「量」の問題とするのであれば、高齢者への偏重は財政の「質」の問題と表現できるだろう。「量」のみでなく、財政の「質」にも配慮した、歳出の中身の組み換えを促す計画策定が望ましいと考える(資料7)。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部 担当 副主任エコノミスト 星野 卓也