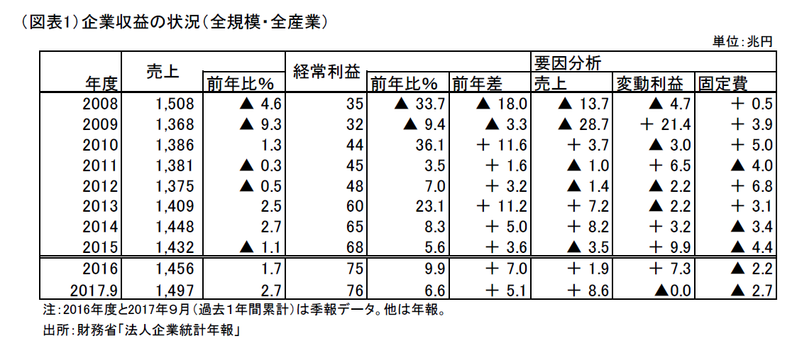

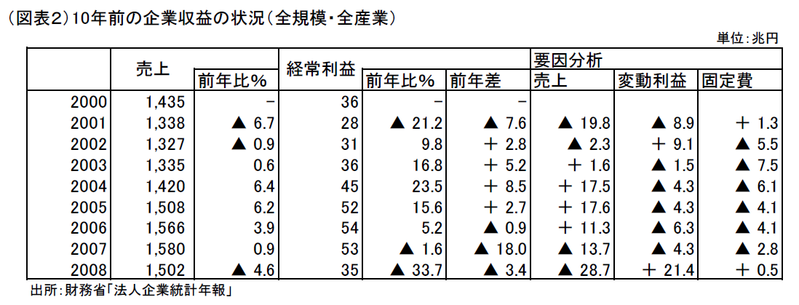

法人企業統計に基づいて収益増加の要因を調べると、2014~2016 年度は原材料の価格下落などによって経常利益の増加を稼ぎ出している。2017 年9月までの1年間は、それまでの原材料安が見込めず、代わりに売上増の寄与が大きくなっている。しかし、2004~2006 年度と比べると、売上増加の効果は、相対的に小さい。この売上の伸びの弱さが、企業が収益拡大に自信を持てず、固定費増加に慎重さを残している理由だろう。

景気を支える強い企業収益

今回の景気拡大がこれほど長く続く理由は、企業収益の強さに秘密がある。多少、売上が減少する期間があったとしても、年度が終ってみると経常利益は前年比増益で着地する。収益管理のコントロールが強化されたことが背景にある。反面、企業は増益であっても、派手に経費を使ったり、設備投資や雇用を大きく増やすことはない。あくまで地味に拡大するだけだ。このことが景気の伸びを弱くしていて、「長く続くけれども景気実感に乏しい」と揶揄される状態を作っている。こうした体質は2018 年も続くだろう。そして、2018 年中のどこかで生産循環の弱まりが起これば、経費削減や賃金抑制といった負の側面が表れてくると予想される。

まず、収益体質の変化についてみていこう。2018 年はリーマンショックからはや10 年が経つ。リーマンショックまでの5年間も実感なき景気拡大と言われた。これも企業の慎重姿勢が原因だが、リーマンショックは企業が様々な節減に動くスピードを速くした。要するに、より慎重さが増した結果、抑制の反応が機敏になった訳だ。

企業の財務の変化を、財務省「法人企業統計」を使って調べてみた(図表1)。全規模・全産業の経常利益は、2009 年度をボトムにして、2017 年9月まで増加を続けている(直近は、4四半期累計でみた)。年度の売上は、2011 年度、2012 年度、2015 年度に前年比マイナスに転じている。減収であっても増益になるのは、原油などの価格下落で売上原価が下がるという追い風と、人件費などの固定費削減をすぐに行った効果による。

2014~17 年度は、政府が賃上げ促進への働きかけを強めたことが知られているが、収益分析をするとこの期間は原材料価格が下がる効果が大きくて、それが固定費増加を吸収する役割を果たしていたことがわかる。ただし、2017 年9月になると、そうした変動費の減少効果はほぼ出尽くしてしまっている。今後、原油高・円安が進むと、変動費のプラス効果はマイナスに転じてしまう。

企業収益を支えるメカニズムは、①売上増加によって、製品を販売したときに得られる利益の量が増える効果(売上要因)、②原材料の価格変動により1単位製品を作る時の利益が厚くなる効果(変動利益要因)、③人件費、支払利息、減価償却費など固定費を減らして、採算性を高める効果(固定費要因)。ここでは主に、3つに分解することにした。

2010~2017 年(9月)にかけては、この3つのいずれかがマイナスになったとき、別のどれかの要因がプラスになることで、トータルの収益プラスを守ってきたのである。2014~2017 年の4年間は賃上げ促進のムードの中で③の固定費は増えた(収益面でマイナス)が、②の売上要因と①の変動利益要因が引っ張って、トータルの増益が守られた。2015 年度は売上要因がマイナスだった部分の①の変動利益要因が補っていた。

そうなると、賃上げの条件とは、まずは順調な売上増、そして原材料等の価格変動で利鞘が厚くなることである。2018 年に①の要因が出尽くした状態が続くと、あとは売上の伸び率次第ということになる。なお、為替の変動は、例えば円安のときは②の売上要因ではプラスだが、①の変動利益要因では輸入コスト上昇となってマイナスである。トータルではプラス幅は残るとしても、コスト高でメリットはかなりオフセットされる。円安に頼らず、輸出数量や値上げなどを行った場合、②の売上要因がパワフルに効いて、賃上げに貢献すると考えられる。

2000 年代との比較

本題の「なぜ、企業は最高益でも慎重なのか」を考えたい。賃上げに慎重なのか。設備投資も伸び率こそ高くみえるが、実額では2000 年代に及ばない。マインドが強くなってきたようにみえて、未だに財務面での不安が何か残っているのだろうか。

単純に、2000~2008 年までの売上・収益を調べて、2008~2017 年と比べてみよう(図表2)。2003~2006 年は増収・増益であった。当時、原油などが高くなり、固定費負担も上がっていた。それでも、売上が増加することで収益が増える売上要因の寄与がとても大きく、コスト高を完全に吸収できていた。売上の伸び率は、2004年度6.4%、2005 年度6.2%、2006 年度3.9%と高い。それに比べると、2008~2017 年はせいぜい2%台の売上の伸び率でしかない。売上の伸びが弱く、さらに不安定であることが、賃上げのペースを弱いものにしていると理解できる。

では、日本企業の売上の伸びが2000 年代ほど高くないのは、どんな理由があるのか。一つは人口減少・高齢化によって個人消費が勢いを失っていることがある。消費の約半分がシニア世帯によるものに変化するとどうしても公的年金の伸びに縛られる。公的年金も前年の消費者物価に連動して大きく伸びない仕組みである。

もう一つは、2000 年代は中国経済の成長率が高く、新興国も全般的に勢いがあった。日本企業は輸出によって海外からの追い風を吸収することができた。リーマンショック後は、中国などの成長力が落ちたことが製造業の増収見通しも慎重化させていると考えられる。

収益は、過去最高にみえて、それが売上によって大きく引っ張られた2000 年代とは異なり、原材料安や固定費削減によって稼ぎ出されるかたちに変わっていく。そうなると、先行きの売上増を見越してベースアップ率を上げたり、設備投資を積極化して生産能力の増強には動きにくい。

生産性上昇は解決法になるか

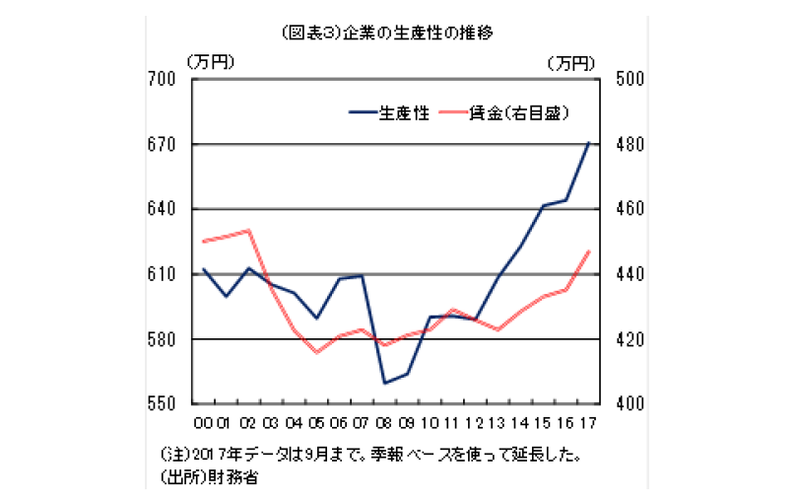

最近では、生産性上昇が合い言葉のようになっている。企業単位でみると、収益力強化のことを1人当たりの生み出す収益率の向上、すなわち生産性上昇と言い換えている。私たちは、生産性上昇の先の賃金上昇があると信じて、生産性上昇のために日夜努力している。

しかし、問題は生産性上昇の先に、企業経営者が積極的に賃上げに応じる世界が到来すると考えてよいかどうかである。すでに収益は過去最高益で、積んでも積んでも経営者の自信はそれほど強まらない。このところ、法人企業統計ベースの1人当たり労働生産性(名目付加価値/(従業員+役員))は大きく向上してきている(図表3)。これは、生産性を上げれば、賃金が上がるという期待感が上手く実を結んでいないということではないか。

先に、企業が賃金や設備投資の拡大に慎重なのは、2000 年代でも売上の伸びが緩やかだからだと説明した。今の状況を人為的に変えることは果たして可能なのだろうか。この問題設定は、まさしく金融政策で物価をコントロールできるかという議論とそっくり同じである。

企業の慎重姿勢を人為的に変えられると信じる人々は、政府・日銀の高い目標をアナウンスして、政策誘導する対応を望ましいと考える。しかし、今のところ、政策が絵に描いた姿は実現していない。経済学の世界で様々な錬金術師が登場したが、数式ほど上手く期待形成をコントロールできていない。

企業は、むしろ堅実である。人為的に売上・物価を伸ばせないので、今は採算性を改善して、僅かな売上増であっても、今まで以上に収益が増える体質作りに取り組む。これが生産性上昇なのであろう。企業は、いつ海外から追い風が吹いてもよいように、損益分岐点を低く下げておき、大きく売上が増えるのを待ち続けている。企業の慎重姿勢は、今の外部環境を冷静に見た行動と理解することもできる。まだ潜在的には不況時と変わらないと構えているだろう。厳しい現実である。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部 担当 熊野英生